Дипломная работа: Антикризисное управление предприятием

Дипломная работа: Антикризисное управление предприятием

Содержание

Введение

1. Теоретические основы

антикризисного управления предприятием

1.1 Понятие, направления,

принципы и функции антикризисного управления предприятием

1.2 Методы антикризисного

управления в нестабильной экономике

2. Анализ управления

предприятием ООО "Доминус"

2.1 Краткая

характеристика предприятия ООО "Доминус"

2.2 Анализ экономических

показателей ООО "Доминус"

2.3 Проблемы деятельности

предприятия ООО "Доминус"

3. Разработка пакета

проектов документов по совершенствованию антикризисного управления в ООО

"Доминус"

3.1 Пакет проектов

документов по развитию антикризисного управления в ООО "Доминус"

3.2 Эффект и затраты от

реализации пакета проектов документов

Выводы и предложения

Список использованной

литературы

Приложения

Введение

Термин «антикризисное

управление» возник сравнительно недавно. Считается, что причина его появления

это реформирование российской экономики и возникновение большого количества

предприятий, находящихся на грани банкротства. Кризис некоторых предприятий -

это нормальное явление рыночной экономики, в которой по аналогии с дарвиновской

теорией выживают сильнейшие. Предприятие же, которое не соответствует «окружающей

среде», должно либо приспособиться и использовать свои сильные стороны, либо

исчезнуть. В Японии, например, ежемесячно около трех тысяч малых и средних предприятий

прекращают свою деятельность на рынке. Примерно столько же появляется новых. В

России около четырех пятых всех предприятий по существующим меркам давно

следует считать банкротами, об этом говорит и растущее количество дел о

банкротстве. Можно сказать, что разработка теории антикризисного управления это

заказ практики, причем потребность в антикризисном управлении возникает не

только в экономике переходного периода, но в развитых рыночных экономиках

западных стран. Особую роль в антикризисном управлении играет финансовый

менеджмент, представляющий сочетание стратегических и тактических элементов

финансового обеспечения предпринимательства, позволяющих управлять денежными

потоками и находить оптимальные денежные решения. Усиление контроля за денежными

средствами крайне необходимо любому предприятию, тем более находящиеся в стадии

кризиса.

Актуальность выбранной

темы дипломной работы состоит в том, что для выживания в условиях рыночной

экономики и не допущения банкротства предприятия, необходимо при помощи

финансового анализа своевременно выявлять и устранять недостатки в финансовой

деятельности и находить резервы улучшения состояния предприятия и его

платежеспособности.

Однако очевидно, что

массовое применение процедур банкротства в отношении предприятий - должников

вряд ли приведет к экономическому росту, оздоровлению общей экономической

ситуации и улучшению инвестиционного климата. В числе проблем - высокая

монополизация российского рынка, в условиях которой банкротство предприятий

может нарушить сложившиеся производственные цепочки и усложнить работу целых

отраслей. Реализация процедур банкротства в той мере, в какой она соответствует

неплатежеспособности российских предприятий, влечет за собой масштабные

негативные социальные последствия, для устранения которых у государства просто

нет достаточных ресурсов. Кроме того, практика применения процедур банкротства

показала, что нередко они направлены на получение контроля над потенциально

платежеспособным предприятием.

Объектом исследования

выступает предприятие ООО «Доминус», тогда как предметом исследования является

антикризисное управление предприятием.

Целью дипломной работы

является разработка пакета проектов документов по совершенствованию

антикризисного управления ООО «Доминус».

Исходя из поставленной

цели, можно определить следующие задачи, которые необходимо решить по ходу

работы:

рассмотреть теоретические

основы антикризисного управления предприятием;

проанализировать

управление ООО «Доминус» и выявить проблемы его деятельности;

разработка пакета

проектов документов по развитию антикризисного управления ООО «Доминус».

В ходе изучения темы

дипломной работы были применены следующие методы исследования:

теоретический анализ

литературных источников по антикризисному управлению на предприятии;

анализ документов и

статистической отчетности предприятия;

сравнение и сопоставление

цифровых данных,

опрос и анкетирование.

Практическая значимость

исследования заключается в возможности применения результатов в деятельности

объекта исследования по развитию антикризисной деятельности.

В качестве теоретической

базы для выполнения данной работы, были использованы источники специальной

литературы, материалы периодической печати. Среди авторов, методы анализа

которых положены в основу данной работы, необходимо отметить Савицкую Г.В.,

Селезневу Н.Н., Шеремета А.Д.

Дипломная работа состоит

из введения, трех разделов, выводов и предложений, списка использованной

литературы и приложения.

В первом разделе

рассматриваются теоретические антикризисного управления предприятием,

раскрывается понятие, принципы и функции антикризисного управления. Отдельно

определены группы методов антикризисного управления и рассмотрено их

содержание. Также проанализированы правовые положения процедур банкротства

предприятия в современной практике антикризисного управления.

Второй раздел носит

прикладной характер, в ней дана общая характеристика исследуемого предприятия,

приведен анализ технико-экономических показателей деятельности ООО «Доминус». С

целью определения проблем предприятия был проведен СВОТ-анализ, где подробно

были разобраны внутренние слабые и сильные стороны и внешние возможности и

угрозы. При помощи опроса и анкетирования были получены экспертные оценки применяемым

на предприятии антикризисным мерам.

В третьем разделе

представлены разработанные проекты документов по совершенствованию

антикризисного управления ООО «Доминус», а также рассмотрен эффект от их реализации.

1.

Теоретические основы антикризисного управления предприятием

1.1 Понятие, направления,

принципы и функции антикризисного управления предприятием

Антикризисное управление

(антикризисный менеджмент) стало одним из самых «популярных» терминов в деловой

жизни России. В одних случаях под ним понимают управление фирмой в условиях

общего кризиса экономики5, в других - управление фирмой, в предверии

банкротства, третьи же связывают понятие антикризисное управление с

деятельностью антикризисных управляющих в рамках судебных процедур банкротства.

Некоторые авторы считают, что антикризисные меры следует принимать, когда

финансовое положение функционирующего на рынке предприятия становится уже

печальным, а перспектива банкротства - реальной [39, С.32]. Исходя из этого они

полностью игнорируют диагностику угрозы банкротства на ранних стадиях ее

возникновения и акцентируют внимание только на «лечение» кризиса. Другие же,

считают подобный подход неприемлемым. Так, например, в своей книге «Справочник

кризисного управляющего» профессор Уткин Э.А. писал: «Подобный подход - это все

равно что «ставить телегу впереди лошади». Главное в антикризисном управлении -

обеспечение условий, когда финансовые затруднения не могут иметь постоянный

стабильный характер. Речь о банкротстве при таком подходе быть не должно,

поскольку должен быть налажен управленческий механизм устранения возникающих

проблем до того, пока они не приняли необратимый характер» [49, С.58].

Некоторые же авторы,

напротив, обращают внимание только на меры по диагностике кризиса и механизмах

банкротства и абсолютно забывают про методы антикризисного управления.

По мнению автора

дипломной работы, верным является системный подход к антикризисному управлению,

когда антикризисное управление рассматривается как комплекс мероприятий от

предварительной диагностики кризиса до методов по его устранению и преодолению.

Исходя из этого, наиболее верным определением является определение

антикризисного управления, данное профессором А.Г. Грязновой в книге «Антикризисный

менеджмент»:

«Антикризисное управление

- такая система управления предприятием, которая имеет комплексный, системный

характер и направлена на предотвращение или устранение неблагоприятных для

бизнеса явлений посредством использования всего потенциала современного менеджмента,

разработки и реализации на предприятии специальной программы, имеющей

стратегический характер, позволяющей устранить временные затруднения, сохранить

и преумножить рыночные позиции при любых обстоятельствах, при опоре в основном

на собственные ресурсы» [10, С.113].

Необходимо рассмотреть, на

каких принципах базируется система антикризисного управления. К числу основных

принципов относятся:

Ранняя диагностика

кризисных явлений в финансовой деятельности предприятия. Учитывая, что

возникновение кризиса на предприятии несет угрозу самому существованию

предприятия и связано с ощутимыми потерями капитала его собственников,

возможность возникновения кризиса должна диагностироваться на самых ранних

стадиях с целью своевременного использования возможностей ее нейтрализации.

Срочность реагирования на

кризисные явления. Каждое появившееся кризисное явление не только имеет

тенденцию к расширению с каждым новым хозяйственным циклом, но и порождает

новые сопутствующие ему явления. Поэтому чем раньше будут применены

антикризисные механизмы, тем большими возможностями к восстановлению будет

располагать предприятие.

Адекватность реагирования

предприятия на степень реальной угрозы его финансовому равновесию. Используемая

система механизмов по нейтрализации угрозы банкротства в подавляющей своей

части связана с финансовыми затратами или потерями. При этом уровень этих

затрат и потерь должен быть адекватен уровню угрозы банкротства предприятия. В

противном случае или не будет достигнут ожидаемый эффект (если действие

механизмов недостаточно), или предприятие будет нести неоправданно высокие

расходы (если действие механизма избыточно) [14, С.81].

Полная реализация

внутренних возможностей выхода предприятия из кризисного состояния. В борьбе с

угрозой банкротства предприятие должно рассчитывать исключительно на внутренние

финансовые возможности.

Вышеперечисленные

принципы являются основой организации антикризисного управления предприятием.

Антикризисное управление имеет предмет воздействия - факторы кризиса,

т. е. все проявления неумеренного совокупного обострения противоречий,

вызывающих опасность крайнего его проявления, наступления кризиса. Факторы

кризиса могут быть предполагаемыми и реальными.

Любое управление в

определенной мере должно быть антикризисным или становится таковым по мере

вступления организации в полосу кризисного развития. Игнорирование этого

положения имеет отрицательные последствия, а его учет способствует

безболезненному прохождению кризисных ситуаций.

Суть антикризисного

управления выражается в следующих положениях:

кризисы

можно предвидеть, ожидать и вызывать;

кризисы в определенной

мере можно ускорять, предварять, отодвигать;

к кризисам можно и

необходимо готовиться;

кризисы можно смягчать;

управление в условиях

кризиса требует особых подходов, специальных знаний, опыта и искусства;

кризисные процессы могут

быть до определенного предела управляемыми;

управление процессами

выхода из кризиса способно ускорять эти процессы и минимизировать их

последствия [11, С.76 ].

Кризисы различны, и

управление ими также может быть различным. Это многообразие проявляется в

системе и процессах управления (алгоритмах разработки управленческих решений) и

особенно в механизме управления. Не все средства воздействия дают необходимый

эффект в предкризисной или кризисной ситуации.

Система антикризисного

управления должна обладать особыми свойствами:

гибкость и адаптивность,

которые чаще всего присущи матричным системам управления;

склонность к усилению

неформального управления, мотивация энтузиазма, терпения, уверенности;

диверсификация управления, поиск наиболее приемлемых типологических признаков эффективного

управления в сложных ситуациях;

снижение централизма для обеспечения своевременного ситуационного реагирования на

возникающие проблемы;

усиление интеграционных

процессов, позволяющих концентрировать усилия и более эффективно использовать

потенциал компетенции [11, С.78].

Антикризисное управление

имеет особенности и в плане его технологий:

мобильность и

динамичность в использовании ресурсов, проведении изменений и преобразований,

реализации инновационных программ;

осуществление

программно-целевых подходов в технологиях разработки и реализации

управленческих решений;

повышенная

чувствительность к фактору времени в процессах управления, осуществлению

своевременных действий по динамике ситуаций;

усиление внимания к предварительным

и последующим оценкам управленческих решений и выбору альтернатив поведения и

деятельности;

использование

антикризисного критерия качества управленческих решений при их разработке и

реализации [7, С.118].

Реализация политики

антикризисного управления при угрозе банкротства предприятия предусматривает

следующие основные направления:

Осуществление мониторинга

финансового состояния предприятия с целью раннего обнаружения признаков его

кризисного развития;

Определение масштабов

кризисного состояния предприятия;

Исследование основных

факторов, обуславливающих кризисное развитие предприятия;

Создание и реализация

плана антикризисного управления [8, С.154].

Важным элементом системы

антикризисного управления являются его функции. Функции антикризисного

управления – это виды деятельности, которые отражают предмет управления и

определяют его результат. Они отвечают на простой вопрос: что надо делать,

чтобы управлять успешно на всех стадиях кризиса. Выделяют 6 функций:

1. Предкризисное

управление

2. Управление в условиях

кризиса

3. Управление процессами

выхода из кризиса

4. Стабилизация

неустойчивых ситуаций

5. Минимизация потерь и

упущенных возможностей

6. Своевременное принятие

решений [8, С.163]

Таким образом, антикризисное

управление - это диагностика причин возникновения кризисных ситуаций в

экономике и финансах предприятия; комплексный анализ финансово-экономического

состояния предприятия для установления методов его финансового оздоровления;

бизнес-планирование финансового оздоровления предприятия; выработка процедур

антикризисного управления и контроль за их проведением. Проблема антикризисного

управления несостоятельным предприятием вытекает из самой природы проводимых в

стране экономических реформ. Воздействие на предприятие с помощью института

банкротства позволяет перестроить не только работу самого предприятия, но и

улучшить финансово-экономический климат других хозяйствующих субъектов, снизить

объем неплатежей.

1.2.

Методы антикризисного управления в нестабильной экономике

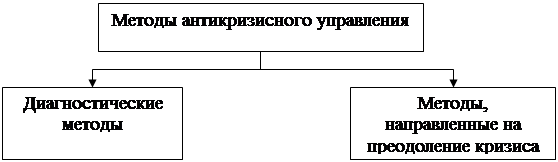

К методам антикризисного

управления относят весь арсенал методологических инструментов, включающий комплекс

мероприятий от предварительной диагностики кризиса до методов по его устранению

и преодолению (рис.1.2.1).

Рис.1.2.1. Методы

антикризисного управления

Диагностика кризисов в

организации – это совокупность методов, направленных на выявление проблем,

слабых и «узких» мест в системе управления, которые являются причинами

неблагополучного финансового состояния и других негативных показателей

деятельности [7, С.182]. Диагностику можно понимать и как оценку

деятельности компании с точки зрения получения общего управленческого эффекта,

и как определение отклонений, существующих параметров системы от первоначально

заданных, и как оценку функционирования организации в подвижной, изменяющейся

внешней среде с целью предупреждения кризисов.

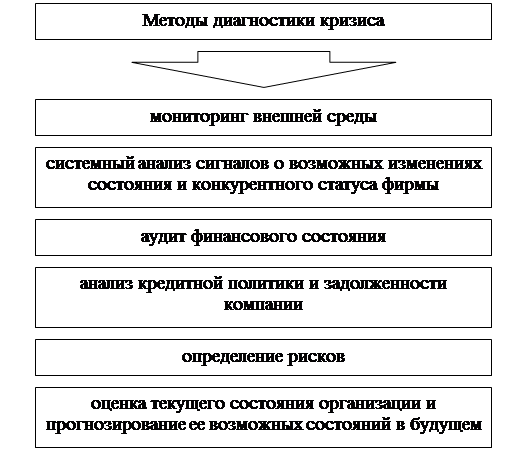

Методы диагностики

кризиса в организации представлены на рис.1.2.2.

Инструменты

диагностирования кризисного состояния, такие как: статистика, моделирование,

прогнозирование, эксперимент, экспертиза, маркетинговые исследования и т. д.,

применяются в зависимости от типа кризиса и формы его проявления. Системный

анализ сигналов о возможных изменениях состояния и конкурентного статуса фирмы

позволяет рассматривать в совокупности целый ряд параметров, которые служат

индикаторами кризисных явлений, нарастания угроз выполнению миссии фирмы, или,

напротив, могут свидетельствовать о расширении возможностей организации. Данная

методика является эффективной на этапах раннего диагностирования кризисов,

когда ставится цель предупредить их возникновение, не допустить дальнейшего

ухудшения показателей деятельности.

Рис.1.2.2.

Диагностические методы антикризисного управления

К группам показателей

(сигналов о нарастании угроз), которые помогают определить возможные негативные

тенденции, препятствующие выполнению стратегических целей организации, относятся

[13, С.177]:

Падение величины спроса

на товары фирмы, снижение покупательной способности населения, рост величины

спроса на товары фирм-конкурентов

Свертывание производства

родственных отраслей, стагнация их научно-технического и экономического

потенциала, рост цен на услуги отраслей инфраструктуры

Ужесточение конкурентной

борьбы на фоне снижения конкурентного статуса организации, активное «переключение»

покупателей на товар-заменитель, ценовые войны

Случайные явления:

расположение фирмы в регионе, подверженном стихийным бедствиям; нестабильность

внешней политики иностранных государств-партнеров по бизнесу, демографические

шоки; неожиданные научно-технические прорывы, реализованные конкурентами

Ухудшение параметров

факторов производства: сокращение предложения сырьевых и материальных ресурсов,

рост цен на сырье, материалы и оборудование, рост стоимости лицензий на

использование изобретений и открытий

Неблагоприятные изменения

деятельности государственных и властных структур: повышение налоговых ставок и

введение новых налогов, неблагоприятное изменение валютного курса рубля,

таможенных пошлин, изменчивое гражданское и коммерческое законодательство,

контроль государства за колебаниями цен.

Ухудшение технических

ресурсов фирмы: износ средств технологического оснащения (СТО), использование

морально устаревших СТО; применение материалов и полуфабрикатов, снижающих

конкурентоспособность продукции; использование устаревших систем

преобразования, передачи и контроля потребления энергии, вызывающее потери.

Ухудшение параметров

технологических ресурсов: отсутствие потенциала для проведения систематических

НИОКР; использование технологии, не позволяющей в течение одного жизненного

цикла эффективно изменять поколение продукции фирмы.

Ослабление кадрового

потенциала: работники ориентированы на применение командно-административных

методов, выполнение традиционных видов работ, обусловленных стабильной

технологией; обеспечению технической, социальной и экологической безопасности

не придается первостепенного значения.

Отсутствие гибкости

организационной структуры: ее застой и ориентированность на исполнение функций,

бюрократизация.

Финансовая политика

характеризуется систематическим привлечением заемных средств, происходит

падение курса собственных акций фирмы.

Диагностика кризисов,

проводимая в рамках системного подхода, дает возможность получить наиболее

полное представление об исследуемом объекте. В практике предприятий часто

используются методы анализа, которые позволяют с минимальными затратами сделать

оценку рисков, финансового состояния, прогнозировать будущие тенденции

развития.

Управление рисками, их

хеджирование необходимо для предупреждения неблагоприятных тенденций развития

организации. Анализ риска начинается с выявления его источников и причин. Риск

измеряется как вероятность определенного уровня потерь. Так, в качестве

допустимого риска можно принять угрозу полной потери прибыли от того или иного

проекта или от предпринимательской деятельности в целом. Критический риск

сопряжен уже не только с потерей прибыли, но и с недополучением предполагаемой

выручки, когда затраты приходится возмещать за свой счет. Наиболее опасным для

предпринимателя является катастрофический риск, приводящий к банкротству

организации, потере инвестиций или даже личного имущества предпринимателя.

Чтобы определить риски,

можно использовать следующие методы:

Статистический метод, в

котором изучается статистика потерь и прибылей предприятия, устанавливается

величина и частота получения экономической отдачи, а затем составляется прогноз

на будущее. Под отдачей понимается экономическая рентабельность и эффективность

затрат (инвестиций), которая рассчитывается как отношение прибыли к расходам,

необходимым для ее получения.

Экспертный метод – это

метод экспертных оценок членов антикризисной команды, в которую могут войти

независимые аудиторы, консультанты по бизнесу и другие эксперты. Созданная

аналитическая группа устанавливает причины, приведшие компанию к существующему

плачевному состоянию, определяет пути выхода из кризиса [26, С.213].

Для оценки текущего

состояния предприятия используются современные инструменты финансового анализа:

горизонтальный и

вертикальный виды анализа,

расчет финансовых

коэффициентов,

анализ ликвидности

баланса,

экспресс-анализ общей

направленности финансово-хозяйственной деятельности,

оценка экономического

потенциала субъекта хозяйствования.

Оценка финансового

состояния предприятия с помощью финансовых коэффициентов может проводится по

следующим группам: платежеспособность, рентабельность, финансовая устойчивость,

деловая активность, ликвидность.

Анализ кредиторской и

дебиторской задолженности поможет определить основные направления для ее

реструктуризации, т. е. уменьшения совокупного долга и его ускоренного

погашения. Проводится инвентаризация задолженности, которая делится на:

текущую, просроченную, пени и штрафы. Работа по ликвидации задолженности

предприятия требует как анализа суммы требований, так и определения средств,

которыми располагает предприятие для погашения долгов, составления прогноза

движения денежных средств.

Диагностика кризисов

включает в себя комплекс методов, необходимых для оценки текущего состояния

организации, выявления причин ухудшения количественных и качественных

показателей ее деятельности. Разумеется, диагностика сама по себе не может

решить проблему. Необходимо устранить истинную причину кризиса, сгладить его

негативные проявления, устранить последствия. Наряду с такими мероприятиями,

как сокращение издержек, расширение ассортимента, реструктуризация долгов, в

условиях кризиса возникает потребность в кардинальных мерах по оздоровлению

предприятия, реорганизации его деятельности, стратегических инновационных

изменениях.

Следующая группа методов

антикризисного управления в организации – это методы преодоления кризиса в

организации. Особенность антикризисного управления организацией заключается в

повышенной сложности управленческих процессов. Это доказывает практика конца

2008 – 2009 гг., когда в нашей стране, как и во всем мире, господствовал

финансовый кризис и требовалось эффективное управленческое воздействие [32,

С.15].

Финансовый кризис

проявляется в нехватке денежных средств, росте просроченной кредиторской

задолженности, падении продаж, недовольстве персонала и других неблагоприятных

факторах. Организация, испытывающая финансовый кризис, может прекратить свое

существование, а может возродиться вновь, после проведения кардинальных

перемен, например, реорганизации, реструктуризации компании.

Управление организацией в

условиях финансового кризиса – это совокупность методов, направленных с одной

стороны, на уменьшение всех статей затрат, увеличение поступления денежных

средств в организацию, необходимых для погашения долгов, а с другой – на рост

объема продаж и получение соразмерной прибыли. Значимым является использование

новых приемов управления, которые могут кардинально изменить существующую

систему после реорганизации. К таким приемам относятся:

использование ноу-хау,

позиционирование торговой

марки,

оптимизация кадровой

работы,

борьба за качество,

ценовая политика и т. д. [31,

С.117]

В условиях кризисного

состояния наиболее важно сократить одни затраты и увеличить другие, которые

могут сделать компанию прибыльной. Необходим быстрый приток денежных средств в

организацию. Работы в выбранных стратегических направлениях не могут

финансироваться только за счет внутренней экономии. Возникает необходимость

привлечения заемных средств со стороны, что само по себе затруднительно, т. к.

финансовый кризис предприятия зачастую означает его фактическое банкротство.

Поэтому так важно определить оптимальное соотношение всех мер воздействия,

необходимых для того, чтобы предприятие сначала могло «удержаться на плаву», а

затем начать новый более эффективный этап в своей деятельности.

Основные методы

преодоления финансового кризиса в организации включают:

сокращение затрат;

увеличение поступления

денежных средств в организацию;

проведение

реструктуризации кредиторской задолженности;

определение стратегии

развития организации;

проведение реорганизации

или реструктуризации предприятия.

Методы сокращения затрат

включают: контроль затрат, анализ источников возникновения затрат, их

классификацию по степени зависимости от объемов производства, проведение

мероприятий по снижению затрат, оценку полученного эффекта. Основные

направления деятельности по снижению затрат: сокращение фонда оплаты труда;

сокращение затрат на сырье и материалы за счет использования более дешевых

компонентов изделий, горизонтальной интеграции с поставщиками, работы с местными

производителями, внедрения ресурсосберегающих технологий; сокращение

производственных расходов, затрат на ремонт и обслуживание оборудования, затрат

на рекламу, научно-исследовательские и опытно-конструкторские работы,

исследование рынка, поддержание определенного качества услуг.

Важно определить наиболее

затратные статьи баланса, которые подлежат сокращению (капитальное

строительство, дорогостоящие стажировки для работников, проведение масштабных

маркетинговых исследований, опытно-конструкторские работы) и направить эти

ресурсы на проведение реструктуризации и проекты, предусматривающие получение

быстрой прибыли [38, С.54].

Привлечение денежных

средств в организацию в условиях кризиса осуществляется в основном по трем

главным направлениям:

продажа и сдача в аренду

активов компании;

оптимизация продаж;

изменение кредитной

политики для ускорения оборачиваемости дебиторской задолженности [10, С.113].

Любые активы, находящиеся

в собственности компании, – здания, сооружения, машины, оборудование,

облигации, акции, в т. ч. и других предприятий, векселя банков – могут быть

проданы или использованы для погашения долга в ходе проведения

реструктуризации.

Оптимизация продаж

требует проведения ряда важных мероприятий: ценового регулирования; привлечения

новых заказчиков; заключения контрактов о производстве на давальческом сырье;

внедрения программы торговых скидок и льгот для потребителей, которые платят

быстрее; заключения стратегических союзов и альянсов; оценки дополнительных

затрат, связанных с внедрением в производство и продвижением на рынок новой

продукции.

Привлечение денежных

средств в организацию посредством изменения кредитной политики происходит за

счет ускорения оборачиваемости дебиторской задолженности. В условиях высокой

инфляции особенно важно иметь хорошо продуманную политику в отношении

поставщиков, заказчиков и других контрагентов. Основные группы кредиторской

задолженности образуют задолженности по бюджету, внебюджетным фондам, банкам,

поставщикам. Дебиторская задолженность образуется за счет работы с заказчиками,

дочерними обществами и прочими контрагентами. Сопоставительный анализ затрат и

выгод кредитной политики должен помочь определить стратегию, при которой размер

непогашенной дебиторской задолженности является вполне предсказуемым.

Используются программы льгот и скидок за предоплату, оплату наличными и

своевременное погашение дебиторской задолженности. Организация должна

достаточно точно прогнозировать суммы кредита, которые не будут погашены, чтобы

рассчитать необходимый резерв для списания безнадежных долгов.

Реструктуризация

задолженности – это процесс подготовки и исполнения ряда последовательных

сделок между предприятием и его кредиторами, основной целью которого является

получение различного рода уступок со стороны кредиторов: сокращение общей суммы

задолженности, освобождение от уплаты процентов, сокращение процентной ставки,

отсрочки платежа.

При проведении анализа

кредиторской задолженности требуется разделить всех кредиторов на

первоочередных и второстепенных. Первоочередные кредиторы – это те, сумма

обязательств которых составляет в общей сложности 80% от всей задолженности.

Прогноз денежных потоков поможет компании определить сумму задолженности,

которую необходимо реструктуризировать, а также оценить возможную сумму выплат

кредиторам в будущем [38, С.53].

Методы реструктуризации

задолженности:

1. Отступное – это обмен

активов компании на различные уступки со стороны кредиторов, сокращение суммы

задолженности, уменьшение процентной ставки. Предприятия, которым подойдет этот

метод реструктуризации – предприятия с большим количеством основных средств. Их

вряд ли можно будет продать по приемлемой цене.

2. Двусторонний

взаимозачет задолженностей может быть осуществлен, если предприятия имеют друг

к другу встречные требования. Взаимозачет является наиболее быстрым и

эффективным методом сокращения суммы задолженности, поскольку здесь не

происходит обмена денежными или основными средствами.

3. Покупка требований к

кредитору с последующим взаимозачетом может быть успешно реализована, если

предприятие-должник располагает свободными средствами для этой процедуры.

Сначала предприятие-должник выявляет организации, которые имеют требования к

его же кредитору, затем покупает эти требования со скидкой и осуществляет

обычный двусторонний взаимозачет.

4. Обеспечение долга –

это метод реструктуризации, который предполагает переоформление ничем не

обеспеченных требований кредиторов к должникам, в требования, обеспеченные

залогом. Кредиторы, обладающие залоговыми правами, имеют приоритет в случае

банкротства организации-должника. Предприятие-должник, которое использует этот

метод, должно иметь недвижимость, которая еще не является предметом залога по

каким-либо обязательствам.

5. Оплата долга

банковскими векселями – это метод реструктуризации, при использовании которого

многочисленные необеспеченные кредиторы замещаются одним обеспеченным – банком.

Предприятие заключает договор с банком на предоставление ему сравнительно

недорогого, но обеспеченного залогом, кредита. Банк выдает кредит не денежными

средствами, а своими векселями, выписанными на предприятие. Предприятие

расплачивается со своими кредиторами банковскими векселями, но взамен требует

сокращения задолженности. Кредиторы либо продают банковские векселя, либо

предъявляют их в банк к оплате. Банк оплачивает предъявленные векселя, а

предприятие возвращает полученный кредит в соответствии с условиями кредитного

договора. Для реализации этого метода предприятию-должнику необходима поддержка

стабильного банка и активы, которые можно использовать в качестве залога по

кредиту.

6. Конверсия

задолженности в ценные бумаги: облигации, векселя и акции подразумевает выпуск

долговых обязательств в целях реструктуризации долга. Одним из способов

повышения вероятности погашения задолженности является обеспечение выпускаемых

под нее облигаций залогом, причем размер облигационного займа ограничен законом

[9, С.123].

Проведение реструктуризации

долгов и другие меры преодоления финансового кризиса помогут организации выйти

на новый этап в ее деятельности. В то же время нет никакой гарантии, что

организация в дальнейшем станет прибыльной. Сложность антикризисного управления

состоит в том, что нужно не только «латать дыры», но и проводить кардинальные

изменения, направленные на получение прибыли в наикратчайшие сроки. Поэтому

должна быть определена стратегия будущего развития и проведена реорганизация

(или реструктуризация) предприятия.

Реструктуризация

предприятия — это сложный процесс разработки и реализации проекта кардинального

изменения состояния существующей организации, ее структуры, который может быть

реализован в форме слияния, поглощения, разделения, горизонтальной и

вертикальной интеграции. Реструктуризация предполагает разработку четких

стратегических действий и формирование нового бизнес-портфеля компании, что

может сопровождаться изменением организационно-правовой формы.

Особенности проведения

реструктуризации состоят в глобальности перемен, связаны с позиционированием на

рынке стратегического продукта, изменением профиля предприятия. При создании

программы реструктуризации разрабатывается несколько вариантов проектов, из

которых руководство выбирает наилучший с учетом прибыли и рисков.

Реорганизация предприятия

– это процесс существенных изменений в организации, который затрагивает все

значимые аспекты ее деятельности: продукт, ассортимент, факторы производства,

систему общего менеджмента. Данные изменения могут не затрагивать структуру,

стратегический продукт, но они должны быть настолько существенными, чтобы

предприятие смогло выжить в нестабильной рыночной среде и стать прибыльным.

При рассмотрении дела о

банкротстве должника - юридического лица применяются следующие процедуры банкротства:

наблюдение; финансовое оздоровление; внешнее управление; конкурсное

производство; мировое соглашение [6]. Порядок проведения и содержание данных

процедур регламентируется федеральным законом от 26 октября 2002 г. N 127-ФЗ «О

несостоятельности (банкротстве)».

1) Наблюдение. Наблюдение

устанавливает в отношении должника ряд дополнительных обязанностей и

ограничений. В ходе наблюдения полномочия руководителя организации-должника,

иных органов управления должника осуществляются с учетом ограничений,

установленных в ст.64 Закона N 127-ФЗ. Так, особо важные в отношении имущества

сделки (несколько взаимосвязанных между собой сделок) органы управления

должника могут совершать только с письменного согласия временного управляющего.

Кроме того, органы управления

должника не вправе принимать управленческие решения, перечисленные в п.3 ст.64

Закона N 127-ФЗ: о реорганизации и ликвидации должника; о создании юридических

лиц или об участии должника в иных юридических лицах; о создании филиалов и

представительств; о выплате дивидендов; о размещении должником облигаций и иных

эмиссионных ценных бумаг, за исключением акций; о выходе из состава учредителей

(участников) должника, приобретении у акционеров ранее выпущенных акций; об

участии в ассоциациях, союзах, холдинговых компаниях, финансово-промышленных

группах и иных объединениях юридических лиц; о заключении договоров простого

товарищества.

Компетенция первого

собрания кредиторов определена в ст.73 Закона N 127-ФЗ.

2) Финансовое

оздоровление. Финансовое оздоровление включено в перечень процедур банкротства,

установленный в ст.27 Закона N 127-ФЗ применительно к юридическим лицам. Смысл

данной процедуры сводится к созданию условий для восстановления финансовой

устойчивости предприятия-должника за счет средств, представляемых его

учредителями, акционерами, участниками, а также заинтересованными третьими

лицами. Финансовое оздоровление вводится определением арбитражного суда на

основании решения собрания кредиторов на срок не более двух лет. Так

установлено в п.п.1 и 6 ст.80 Закона N 127-ФЗ.

Инициаторами введения в

отношении должника процедуры финансового оздоровления могут быть несколько

категорий лиц: сам должник, собственники, третьи лица (п.1 ст.78 Закона N

127-ФЗ).

При ходатайстве должен

прилагаться ряд документов: план финансового оздоровления, график погашения

задолженности, протокол общего собрания учредителей (участников) должника.

В период финансового

оздоровления органы управления должника осуществляют свои полномочия с

ограничениями. Ряд действий органы управления должника должны согласовывать с

административным управляющим. Необходимо отметить, что сделки должника,

совершенные с нарушением порядка, установленного в ст.82 Закона N 127-ФЗ, могут

быть признаны недействительными по заявлению лиц, участвующих в деле о

банкротстве. Не позднее чем за месяц до истечения установленного срока

финансового оздоровления должник обязан представить административному

управляющему отчет о результатах проведения финансового оздоровления, к

которому прилагаются следующие документы:

- баланс должника на

последнюю отчетную дату;

- отчет о прибылях и

убытках должника;

- документы,

подтверждающие погашение требований кредиторов.

3) Внешнее управление. Инициатором

введения внешнего управления выступает собрание кредиторов. На основании

принятого им решения арбитражный суд вводит данную процедуру, а также

утверждает внешнего управляющего на основании вынесенного судом определения.

В Законе N 127-ФЗ введены

меры по восстановлению платежеспособности должника, реализуемые в рамках внешнего

управления:

1) увеличение уставного

капитала должника за счет взносов участников и третьих лиц;

2) размещение

дополнительных обыкновенных акций должника;

3) замещение активов

должника.

4) Конкурсное

производство. Конкурсное производство - это процедура банкротства, применяемая

к должнику, признанному банкротом, в целях соразмерного удовлетворения

требований кредиторов. Эта процедура проводится уже после принятия арбитражным

судом решения о признании должника банкротом.

Предусмотрен срок

проведения конкурсного производства, который составляет один год, но он может

быть продлен по ходатайству лица, участвующего в деле, на шесть месяцев.

Арбитражный суд при принятии решения о признании должника банкротом утверждает

конкурсного управляющего, а также определяет размер его вознаграждения.

Согласно п.5 ст.53 и п.1

ст.146 Закона N 127-ФЗ в нем предусмотрена возможность перехода от конкурсного

производства к внешнему управлению.

5) Мировое соглашение. Мировое

соглашение представляет собой процедуру банкротства, применяемую на любой

стадии рассмотрения дела о банкротстве в целях прекращения производства по делу

о банкротстве путем достижения соглашения между должником и кредиторами.

Особенности заключения

мирового соглашения на каждой из указанных стадий определяются гл.VIII Закона N

127-ФЗ. Перечень условий, соблюдение которых необходимо для утверждения

мирового соглашения арбитражным судом, предусмотрен ст.158 Закона N 127-ФЗ.

Так, мировое соглашение может быть утверждено арбитражным судом только после

погашения задолженности по требованиям кредиторов первой и второй очереди.

Таким образом, в практике

антикризисного управления разработана богатая методологическая база,

разделяющаяся на две больших группы методов: диагностические и направленные на

преодоление кризиса, которые, в свою очередь, внутри делятся на ряд конкретных

методов. Процедуры банкротства, применяемые в современной практике

антикризисного управления, прописаны в федеральном законе от 26 октября 2002 г.

N 127-ФЗ «О несостоятельности (банкротстве)», в котором установлен порядок и

содержание этих процедур: наблюдение; финансовое оздоровление; внешнее

управление; конкурсное производство; мировое соглашение.

Подводя итоги первого

раздела, автор работы отмечает, что антикризисное управление - это целый комплекс

взаимосвязанных мероприятий от ранней диагностики кризиса до мер по его

преодолению, т.е. сущность антикризисного управления заключается в комплексе

мероприятий по прогнозированию, выявлению, предупреждению и устранению

кризисных явлений на предприятии.

Антикризисное управление

базируется на принципах, которые и отличают антикризисное управление от

обычного: принцип ранней диагностики кризисов на предприятии; срочности

реагирования на кризисные явления, адекватности реагирования предприятия на

степень реальной угрозы его финансовому равновесию, полной реализации

внутренних возможностей выхода предприятия из кризисного состояния.

В антикризисном

управлении выделяют следующие функции: предкризисное управление, управление в

условиях кризиса, управление процессами выхода из кризиса, стабилизация

неустойчивых ситуаций, минимизация потерь и упущенных возможностей,

своевременное принятие решений.

В практике антикризисного

управления разработана богатая методологическая база, разделяющаяся на две

больших группы методов: диагностические и направленные на преодоление кризиса,

которые, в свою очередь, внутри делятся на ряд конкретных методов.

К процедурам банкротства

предприятия относят регламентируемые в федеральном законе от 26 октября 2002 г.

N 127-ФЗ «О несостоятельности (банкротстве)» положения: наблюдение; финансовое

оздоровление; внешнее управление; конкурсное производство; мировое соглашение.

2. Анализ управления

предприятием ООО «Доминус»

2.1 Краткая характеристика предприятия

ООО

«Доминус»

Полное наименование

предприятия: Общество с ограниченной ответственностью «Доминус».

Место нахождения

Общества: 423821, Российская Федерация, Республика Татарстан, г. Набережные

Челны, пр. Чулман, 111.

Основным направлением

деятельности общества является проведение работ по ремонту и модернизации

электрооборудования (производственных линий, станков, агрегатов,

электродвигателей и т.д.), а также изготовление запасных частей для

электрооборудования на заказ.

Средняя численность

работающих - 50 чел.

Среднемесячный доход на

одного работника - 8 тыс. руб.

Структура управления

предприятия (рис. 2.1.1) позволяет руководству сосредоточиться на

стратегических вопросах, для достижения высокой эффективности за счет

специализации.

Генеральный директор

руководит в соответствии с действующим законодательством

производственно-хозяйственной и финансово-экономической деятельностью

предприятия. Организует работу и эффективное взаимодействие всех структурных

подразделений, цехов и направляет их деятельность на развитие и

совершенствование деятельности с учетом социальных и рыночных приоритетов,

повышение эффективности работы предприятия, рост объемов оказываемых услуг и

увеличение прибыли, качества и конкурентоспособности производимой продукции.

Исполнительный директор

на время отсутствия генерального директора исполняет его обязанности и несет

ответственность за надлежащее их исполнение. Решает вопросы, касающиеся

финансово-экономической и производственно-хозяйственной деятельности

предприятия, в пределах предоставленных ему законодательством прав, поручает

ведение отдельных направлений деятельности другим должностным лицам.

Рис. 2.1.1. Организационная

структура управления ООО «Доминус»

Начальник финансового

отдела организует управление движением финансовых ресурсов предприятия и

регулирование финансовых отношений, возникающих между хозяйствующими субъектами

в условиях рынка. Обеспечивает разработку финансовой стратегии предприятия и

его финансовую устойчивость. Руководит разработкой проектов перспективных и

текущих финансовых планов, прогнозных балансов и бюджетов денежных средств.

Проводит анализ и оценку эффективности финансовых вложений. Обеспечивает

своевременное поступление доходов, оформление в установленные сроки

финансово-расчетных и банковских операций.

Таким образом, ООО

«Доминус» относится к малым предприятиям, осуществляющим свою деятельность в

сфере услуг по ремонту электрообрудования.

2.2 Анализ экономических

показателей ООО «Доминус»

Для анализа деятельности

ООО «Доминус» необходимо изучить динамику основных технико-экономических

показателей.

Анализ динамики имущества

ООО «Доминус» и источников его формирования за 2007-2009 гг. представлен в

таблице 2.2.1.

Таблица 2.2.1

Анализ динамики имущества

ООО «Доминус» и источников его формирования за 2007-2009 гг.

| Показатели |

2007 |

2008 |

2009 |

|

∑, тыс.

руб.

|

Абс.откл |

Темп роста % |

∑, тыс.

руб.

|

Абс.откл |

Темп роста % |

| I. Внеоборотные активы |

|

|

|

|

|

|

|

| Нематериальные активы |

|

|

|

|

29 |

29 |

|

| Основные средства |

4005 |

5625 |

1620 |

140,45 |

8144 |

2519 |

144,78 |

| Долгосрочные финансовые вложения |

500 |

500 |

0 |

100,00 |

500 |

0 |

100,00 |

| ИТОГО по разделу I |

4505 |

6125 |

1620 |

135,96 |

8673 |

2548 |

141,60 |

| II. Оборотные активы |

|

|

|

|

|

|

|

| Запасы |

11219 |

17330 |

6111 |

154,47 |

33348 |

16018 |

192,43 |

| Дебиторская задолженность краткосрочная |

1041 |

2128 |

1087 |

204,42 |

4882 |

2754 |

229,42 |

| Краткосрочные финансовые вложения |

1000 |

1484 |

484 |

148,40 |

270 |

-1214 |

18,19 |

| Денежные средства |

298 |

1425 |

1127 |

478,19 |

5329 |

3904 |

373,96 |

| Прочие оборотные активы |

|

|

|

|

|

|

|

| ИТОГО по разделу II |

13559 |

24572 |

11013 |

181,22 |

50343 |

25771 |

204,88 |

| ИТОГО: СТОИМОСТЬ ИМУЩЕСТВА |

18064 |

30697 |

12633 |

169,93 |

59016 |

28319 |

192,25 |

| III. Капитал и резервы |

|

|

|

|

|

|

|

| Уставный капитал |

650 |

650 |

0 |

100,00 |

650 |

0 |

100,00 |

| Нераспределенная прибыль отчетного года |

4529 |

7155 |

2626 |

157,98 |

13605 |

6450 |

190,15 |

| ИТОГО по разделу III |

5179 |

7805 |

2626 |

150,70 |

14255 |

6450 |

182,64 |

| IV. Долгосрочные обязательства |

|

|

|

|

|

|

|

| Займы и кредиты |

1890 |

2305 |

415 |

121,96 |

3407 |

1102 |

147,81 |

| ИТОГО по разделу IV |

1890 |

2305 |

415 |

121,96 |

3407 |

1102 |

147,81 |

| V. Краткосрочные обязательства |

|

|

|

|

|

|

|

| Займы и кредиты |

6312 |

12053 |

5741 |

190,95 |

17784 |

5731 |

147,55 |

| Кредиторская задолженность |

4683 |

8534 |

3851 |

182,23 |

23570 |

15036 |

276,19 |

| ИТОГО по разделу V |

10995 |

20587 |

9592 |

187,24 |

41354 |

20767 |

200,87 |

| ИТОГО: ИСТОЧНИКИ ИМУЩЕСТВА |

18064 |

30697 |

12633 |

169,93 |

59016 |

28319 |

192,25 |

По итогам анализа

динамики имущества ООО «Доминус» и источников его формирования за 2007-2009

гг., исходя из данных таблицы 2.2.1, можно сказать, что наблюдаются

положительные тенденции по наращиванию имущества предприятия. Стоимость имущества

в исследуемой фирме выросла в 2008 году на 69,93 %, а в 2009 году – на 92,25%.

Наряду с общей

положительной динамикой увеличения стоимости имущества в ООО «Доминус»

наблюдаются и негативные моменты:

ежегодное увеличение

краткосрочной дебиторской задолженности, которая растет вдвое, что отрицательно

отражается на предпринимательской деятельности, так изымает из оборота денежные

средства, которые могли быть направлены на развитие бизнеса и принести большую

прибыль;

рост долгосрочных

обязательств, краткосрочных займов и кредитов, кредиторской задолженности, что

в итоге отрицательно отражается на деятельности предприятия, так как делает

бизнес зависимым от заемного капитала, необходимо обратить внимание на снижение

этих показателей.

За три анализируемых года

в структуре имущества ООО «Доминус» произошли следующие значительные изменения:

резкий рост доли денежных

средств в общем объеме стоимости имущества (увеличение оборотных средств

благоприятно отражается на развитии предпринимательской деятельности);

постепенное увеличение

удельного веса краткосрочной дебиторской задолженности (указывает на

определенный резерв оборотных средств).

Значительную долю в общем

объеме стоимости имущества занимают запасы (на протяжении трех лет).

В структуре источников

имущества ООО «Доминус» произошли следующие сдвиги:

увеличение удельного веса

кредиторской задолженности;

значительный удельный вес

занимают краткосрочные займы и кредиты.

Данные структурные

изменения показывают, что бизнес становится зависимым от заемного капитала, опасность

представляет тенденция роста доли заемного капитала и, как следствие, малый

объем собственных средств в структуре имущества.

Причинами преобладания

заемных средств над собственным капиталом в ООО «Доминус» являются покупка

товаров в кредит, урегулирование таможенных вопросов под залог товаров, а также

приобретение кредитов на покупку оборудования и т.д. Это указывает на то, что

руководству предприятия в отношении пересмотра подходов к управлению

собственным капиталом.

В таблице 2.2.2

представлены показатели для определения типа финансовой устойчивости ООО

«Доминус» за 2007-2009 гг.

Таблица 2.2.2

Оценка типа финансовой

устойчивости ООО «Доминус» За 2007-2009 гг.

| Показатель |

2007 |

2008 |

2009 |

| значение |

абс. откл-е |

значение |

абс. откл-е |

| 1.Источники собственных средств |

5179 |

7805 |

2626 |

14255 |

6450 |

| 2.Внеоборотные активы |

4505 |

6125 |

1620 |

8673 |

2548 |

| 3.Наличие собственных оборотных средств |

674 |

1680 |

1006 |

5582 |

3902 |

| 4.Долгосрочные кредитные и заемные

средства |

1890 |

2305 |

415 |

3407 |

1102 |

| 5.Капитал функциони-рующий (п.3 + п.4) |

2564 |

3985 |

1421 |

8989 |

5004 |

| 6.Краткосрочные кредиты и заемные

средства |

10995 |

20587 |

9592 |

41354 |

20767 |

| 7.Общая величина основных источников

формирования запасов и затрат (п.5+п.6) |

13559 |

24572 |

11013 |

50343 |

25771 |

| 8.Общая величина запасов |

11219 |

17330 |

6111 |

33348 |

16018 |

| 9.Излишек (+) или недостаток (-)

собственных оборотных средств (п.3-п.8) |

-10545 |

-15650 |

-5105 |

-27766 |

-12116 |

| 10.Излишек (+) или недостаток (-)

собственных и долгосрочных заемных источников формирования запасов и затрат

(п.5 – п.8) |

-8655 |

-13345 |

-4690 |

-24359 |

-11014 |

| 11.Излишек (+) или недостаток (-) общей

величины основных источников формирования запасов и затрат (п.7-п.8) |

2340 |

7242 |

4902 |

16995 |

9753 |

При оценке финансовой

устойчивости ООО «Доминус» выявлены следующие тенденции:

повышение показателей

собственных средств за счет увеличения нераспределенной прибыли;

увеличение недостатка

общих источников формирования запасов и затрат. Это связано с тем, что общие

источники формирования затрат в отчетном году по отношению к прошлым периодам

увеличиваются, что говорит о негативной тенденции: на предприятии затраты

растут, а должны уменьшаться, и запасы должны участвовать в обороте, тогда

фирма получает возможность развивать свою деятельность и прибыль становится

выше.

Одним из показателей,

характеризующих финансовое положение предприятия, является его

платежеспособность, т.е. возможность наличными денежными ресурсами своевременно

погашать свои платежные обязательства.

Оценка платежеспособности

по балансу осуществляется на основе характеристики ликвидности оборотных

активов, которая определяется временем, необходимым для превращения их в

денежные средства.

Для оценки ликвидности и

платежеспособности в краткосрочной перспективе рассчитывают следующие

показатели: коэффициент текущей ликвидности, коэффициент промежуточной

ликвидности, коэффициент абсолютной ликвидности.

Данные показатели

представляют интерес не только для руководства предприятия, но и для внешних

субъектов анализа: коэффициент абсолютной ликвидности представляет интерес для

поставщиков сырья и материалов, коэффициент быстрой ликвидности – для банков,

коэффициент текущей ликвидности – для инвесторов.

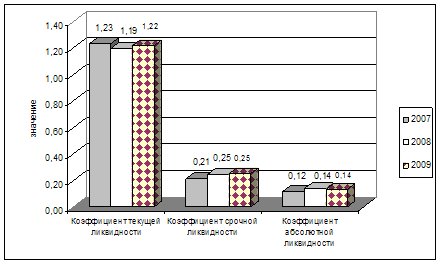

В ходе анализа

финансового состояния ООО «Доминус» были рассчитаны абсолютные и относительные

показатели ликвидности баланса и платежеспособности ООО «Доминус» за три

последних года. По итогам проведенного анализа можно сказать, что на

анализируемом предприятии соотношение актива и пассива не удовлетворяет условию

абсолютно ликвидного баланса ООО «Доминус» не является платежеспособным ни в данный

момент, ни в ближайшее время. Для более наглядного представления оформим данные

в виде рисунка 2.2.1.

Рис. 2.2.1. Динамика

показателей платежеспособности ООО «Доминус» за 2007-2009 гг.

При анализе данных можно

отметить, что все показатели не соответствуют нормативным значениям и можно

сделать вывод о том, что предприятие не имеет достаточно денежных средств для

оплаты имеющейся кредиторской задолженности.

Таким образом, в ходе анализа

технико-экономических показателей деятельности ООО «Доминус» были обнаружены

такие проблемные моменты, как низкая доля собственного капитала, увеличение

суммы заемных средств, увеличение и значительный удельный вес дебиторской

задолженности, низкая платежеспособность.

2.3 Проблемы деятельности

предприятия ООО «Доминус»

Теперь необходимо

проанализировать деятельность ООО «Доминус» при помощи SWOT-анализа.

В настоящее время

SWOT-анализ применяется достаточно широко в различных сферах экономики и

управления. Его универсальность позволяет использовать его на различных уровнях

и для различных объектов: анализ продукции, предприятия, конкурентов, города,

региона и т.д. Этот метод как инструмент управленческого обследования

(управленческого анализа) можно использовать для любого предприятия, чтобы

предотвратить его попадание в кризисную ситуацию.

Определив сильные и

слабые стороны предприятия и угрозы и возможности внешней среды, автор составил

SWOT-матрицу (табл. 2.3.1).

Таблица 2.3.1

SWOT-матрица

|

|

Возможности |

Угрозы |

|

Страхование возможных убытков и потерь;

Расширение сети поставщиков;

Расширение рынка сбыта

|

Возможность невыплаты дебиторских задолженностей;

Нестабильность налогового и таможенного

законодательства;

Появление новых конкурентов.

|

| Сильные стороны |

Высокое качество продукции;

Широкий ассортимент оказываемых услуг;

Гибкая система скидок;

Внимательное отношение к потребностям клиентов

(комплексное обслуживание, выполнение уникальных заказов).

|

ПОЛЕ "СИВ"

Расширение рынка сбыта – за счет

высокого качества, скидок, широкого ассортимента, отношения к клиентам.

Расширение сети поставщиков – чтобы

улучшить качество услуг, расширить ассортимент.

|

ПОЛЕ "СИУ"

Появление новых конкурентов может быть

затруднено из-за высокого качества, скидок, широкого ассортимента, отношения

к клиентам.

Дебиторская задолженность может быть

устранена индивидуальным подходом к клиентам (взаимозачет, оплата поставок и

т.д.)

Угрозу изменения в налоговой и

таможенной политике можно снизить за счет высокого качества (а значит,

положительного имиджа), широкого ассортимента

|

| Слабые стороны |

Нет информационной базы и оперативных

каналов передачи для принятия управленческих решений;

Отсутствие контроля в финансовых

потоках;

Постоянная текучесть кадров

|

ПОЛЕ "СЛВ"

Вопросы финансового контроля и качества

управленческого процесса могут быть решены через финансовые вливания, которые

появятся с расширением рынка сбыта, а также сети поставщиков (снижение

затрат).

Перечисленные возможности потребуют

изменений в подходе к кадровым вопросам.

Страхование от убытков и потерь

способствует уверенности руководства в решении проблемных мест

|

ПОЛЕ "СЛУ"

Появление новых конкурентов может быть

преодолено за счет усиления финансового контроля и качества управленческого

процесса и формировании кадровой политики, что в совокупности делает бизнес

успешно управляемым

Устранение дебиторской задолженности

произойдет за счет усиления финансового контроля, а также кадровой политики

(люди работают с людьми: ушел человек – нет связи, внимания, контроля за

дебиторской и т.д.).

|

|

|

|

|

|

|

Каждому полю SWOT-матрицы

представлена характеристика:

1) Поле «Сила и

возможности»

Здесь определены

стратегических направления ООО «Доминус», объединяющие сильные стороны

предприятия и возможности внешней среды:

Такие сильные стороны ООО

«Доминус», как высокое качество оказываемых услуг, гибкая система скидок,

широкий ассортимент оказываемых услуг, внимательное отношение к клиентам –

будут способствовать использованию возможности расширения рынка.

Расширение сети

поставщиков позволит улучшить качество продукции, расширить ее ассортимент,

снизить зависимость от одних и тех же поставщиков, оптимизировать ценовую

политику, что в итоге благоприятно отразится на общем результате стратегического

управления фирмой.

2) Поле «Сила и угрозы»

В этом секторе обозначены

следующие стратегические мероприятия ООО «Доминус», в которых за счет сильных

внутренних сторон оказывается влияние на снижение угроз внешней среды:

Появления новых

конкурентов на рынке издательских услуг можно избежать за счет поддержания в

ООО «Доминус» высокого уровня качества оказываемых услуг, широкого ассортимента

производимой продукции, внимательного отношения к клиентам, гибкой системы

скидок. Это позволит ООО «Доминус» занять лидирующее положение на рынке и будет

активно препятствовать вхождению на рынок новых фирм-конкурентов.

Для устранения угрозы

дебиторской задолженности можно применить индивидуальный подход к клиентам,

заключающийся в использовании гибкой ценовой политики, поэтапного порядка

оплаты, взаимозачета и т.д.

Угроза изменения в

налоговой и таможенной политике может привести к снижению прибыли, а значит, и

финансовой устойчивости. Поэтому данные угрозы можно устранить активным

поддержанием положительного имиджа ООО «Доминус» за счет высокого качества

оказываемых услуг, широкого ассортимента оказываемых услуг, внимательного

отношения к клиентам, гибкой системы скидок. Перечисленные показатели деловой

репутации ООО «Доминус» позволят зарекомендовать себя как надежный партнер, что

высоко ценится в кругу клиентов-предприятий.

3) Поле «Слабость и

возможности»

Данное поле содержит

следующие направления стратегических действий для ООО «Доминус», использующие

возможности внешней среды для преодоления слабых внутренних сторон:

Вопросы финансового

контроля и качества управленческого процесса могут быть решены через финансовые

вливания, которые появятся с расширением рынка сбыта, а также сети поставщиков.

Это вызовет необходимость оперативного и качественного процесса контроля за

финансовыми потоками, а также даст толчок для развития управленческого

процесса.

Расширение рынка сбыта и сети

поставщиков потребуют изменений в подходе к кадровым вопросам. Для реализации

данных возможностей необходимы квалифицированные специалисты, ориентированные

на результат работы. Решение кадровых проблем (в первую очередь, снижения

текучести кадров, повышения уровня сплоченности коллектива, оптимальной

мотивации) приведет к эффективной системе управления персоналом, что в целом

положительно отразится на эффективности работы всей фирмы «Доминус».

Применение инструмента

страхования возможных убытков и потерь в практике управления рисками ООО

«Доминус» способствует уверенности руководства в решении проблемных моментов

(например, потерь от устаревшей техники и т.д.).

4) Поле «Слабость и

угрозы»

Здесь представлены

следующие стратегические мероприятия ООО «Доминус», направленные на преодоление

слабых внутренних сторон и устранения угроз внешней среды:

Снижению возможности

появления новых конкурентов на рынке будет активно способствовать преодоление

слабых сторон ООО «Доминус», т.к. усиления финансового контроля и качества

управленческого процесса и формировании кадровой политики, что в совокупности

делает бизнес успешно управляемым и создадут мощный потенциал ООО «Доминус» для

конкурентной борьбы.

Мощный потенциал ООО

«Доминус» для конкурентной борьбы, созданный путем преодоления слабых

внутренних сторон, также снизит влияние угрозы со стороны изменений в налоговом

и таможенном законодательстве.

Устранение дебиторской

задолженности произойдет за счет усиления финансового контроля, а также

кадровой политики (люди работают с людьми: ушел человек – нет связи, внимания,

контроля за дебиторской и т.д.).

Таким образом, в ходе

SWOT-анализа автор работы оценил сильные и слабые стороны внутренней среды и

возможности и угрозы внешнего окружения ООО «Доминус». Взаимосвязь выявленных

параметров представляет поле стратегий, направленных на развитие организации.

К ключевым проблемам в

антикризисном управлении ООО «Доминус» относятся:

Слабый финансовый

контроль,

Отсутствие автоматизации

информационных потоков для принятия управленческих решений.

Поэтому необходимо

принять стратегические управленческие решения, направленные на преодоления

назревающих кризисов в ООО «Доминус».

В ООО «Доминус» в работе

используются антикризисные мероприятия каждым подразделением согласно специфики

выполняемых функций.

Для начала отразим основные

направления в рамках антикризисного управления, осуществляемые основными

подразделениями ООО «Доминус».

В целях объективной

оценки эффективности антикризисных мер был проведена экспертная оценка. В

качестве экспертов выступили руководители различных направлений ООО «Доминус»,

как работники, которые видят процесс управления более масштабно в силу своей должности

и профессионализма – это заместитель директора по производству, технический

директор, исполнительный директор, начальник финансового отдела.

Эксперты оценили по

пятибалльной шкале каждый обозначенный фактор. В итоге был выведен средний балл

по антикризисному направлению работы каждого подразделения.

Итоги проведенного

экспертного анализа отражены в третьей графе таблицы 3.2.2, данные которой

указывают на слабые стороны ООО «Доминус», которые необходимо усилить в рамках

антикризисного управления – это работа финансового отдела и службы

исполнительного директора, который курирует разнообразные вопросы, касаемые как

управленческого процесса, так и маркетинговой стратегии предприятия в целом.

Таблица 3.2.2

Мероприятия, применяемые

в ООО «Доминус» в рамках антикризисного управления, в разрезе подразделений

| Подразделения |

Антикризисные меры |

Средний

балл (по экспертной оценке)

|

| Финансовый отдел |

стратегическое финансовое планирование; |

3 |

| оптимизация и контроль расходов; |

3 |

| контроль за дебиторской задолженностью; |

2,5 |

| решение комплекса задач по оптимизации

цены |

4 |

| Исполнительный директор |

оптимизация структуры и системы

управления, |

3 |

| организация системы продаж, продвижения

продукта на рынке и реклама (причем как прямая, так и косвенная) |

4 |

| Заместитель директора по производству,

технический директор |

улучшение применяемых технологий и

повышение технологической культуры, |

4 |

| внедрение новых машин и оборудования,

направленных на повышение качества продукта, снижение потерь

производственного характера |

4 |

Надо заметить,

антикризисные меры, применяемые в производственно-техническом блоке, были

отмечены как эффективные - с оценкой «4». Это говорит о том, что внедряемые

технологии обеспечиваются новым оборудованием и направлены на качественную

продукцию.

Далее были опрошены 10

человек на предмет использования в деятельности ООО «Доминус» методов

антикризисного управления и соответственно оценки их использования и

эффективности по пятибалльной шкале.

В число опрашиваемых

вошли работники управленческого аппарата, а также исполнители с большим стажем

работы.

Для индивидуального

опроса была подготовлена специальная анкета, образец которой представлен в

приложении 1.

Баллы для заполнения

графы «Частота использования в практике антикризисного управления»:

3 – всегда;

2 – часто;

1 - редко;

0 – никогда.

Баллы для заполнения

графы «Оценка эффективности»:

5 – эффективно;

4 – хорошо;

3 – удовлетворительно;

2 - неэффективно

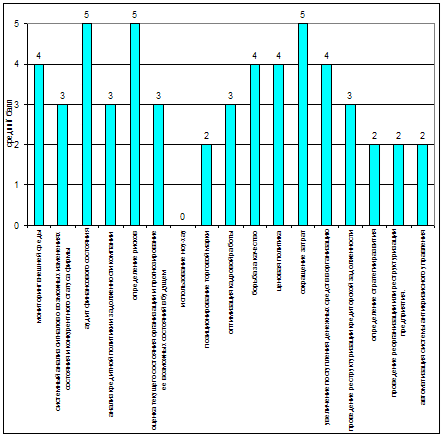

По итогам анализа

заполненных анкет были получены следующие результаты (табл.2.3.3).

Как видно по табл.2.3.3,

из 17 предложенных в анкетировании методов антикризисного управления, по

оценкам опрошенных, в ООО «Доминус» активно (т.е. всегда) используются только

4, эффективны из которых только 3 – это аудит финансового состояния,

определение рисков и сокращение затрат. Надо заметить, что аудит финансового

состояния ООО «Доминус» производится ежегодно при помощи внешних специалистов –

аудиторской фирмы «Аудэкс».

Таблица 2.3.3

Результаты анкетирования

по использованию методов антикризисного управления в ООО «Доминус»

| № |

Методы |

Средний балл |

| Частота использования |

Оценка эффективности |

|

|

мониторинг внешней среды |

2 |

4 |

|

|

системный анализ сигналов о возможных

изменениях состояния и конкурентного статуса фирмы |

2 |

3 |

|

|

аудит финансового состояния |

3 |

5 |

|

|

анализ кредитной политики и

задолженности компании |

1 |

3 |

|

|

определение рисков |

3 |

5 |

|

|

оценка текущего состояния организации и

прогнозирование ее возможных состояний в будущем |

2 |

3 |

|

|

использование ноу-хау |

0 |

0 |

|

|

позиционирование торговой марки |

1 |

2 |

|

|

оптимизация кадровой работы |

2 |

3 |

|

|

борьба за качество |

2 |

4 |

|

|

ценовая политика |

3 |

4 |

|

|

сокращение затрат |

3 |

5 |

|

|

увеличение поступления денежных средств

в организацию |

2 |

4 |

|

|

проведение реструктуризации кредиторской

задолженности |

1 |

3 |

|

|

определение стратегии развития |

1 |

2 |

|

|

проведение реорганизации или

реструктуризации предприятия. |

1 |

2 |

|

|

автоматизация системы антикризисного

управления |

1 |

2 |

Таким образом, внутреннее

управление в рамках антикризисного менеджмента основывается на двух эффективно

применяемых методах определения рисков и сокращения затрат.

Наглядно на рис.2.3.1

представлены методы антикризисного управления, эффективность которых оценили

опрашиваемые работники ООО «Доминус».

Рис.2.3.1. Оценка

работниками антикризисных методов, используемых в ООО «Доминус»

Из рис. 2.3.1 видно, что

более менее эффективными методами антикризисного управления в ООО «Доминус»

опрошенные читают только 7, из них 3 первых относятся к диагностическим,

последние 4 – к методам, направленным на преодоление кризиса.

Можно сделать вывод, что

отслеживание кредитной политики, увеличение поступления денежных средств в

организацию, проведение реструктуризации кредиторской задолженности,

автоматизация антикризисного управления низкопопулярны в ООО «Доминус», что

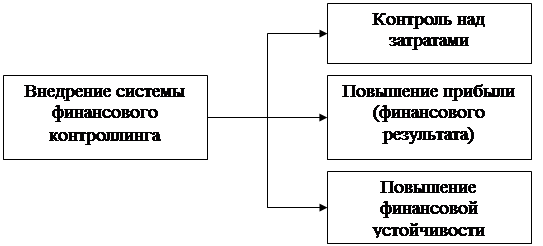

говорит о необходимости внедрения на предприятии финансового контроллинга и его

автоматизации для ускорения принятия управленческих решений.

Таким образом, по итогам проведенного

SWOT-анализа были выявлены ключевые проблемы в антикризисном управлении ООО

«Доминус»: слабый финансовый контроль, отсутствие автоматизации информационных

потоков для принятия управленческих решений. Именно они и должны быть решены в

первую очередь для преодоления назревающих кризисов в ООО «Доминус». Применяемым

в деятельности ООО «Доминус» антикризисным мерам и методам антикризисного

менеджмента можно в целом дать хорошую оценку. Однако необходимо обратить

внимание руководства ООО «Доминус» на разнообразие методологического

инструментария антикризисного управления, который можно использовать с

неменьшей эффективностью и направлять на развитие благополучия фирмы.

Подводя итоги второго

раздела, автор отмечает, что исследование проводилось на примере предприятия

ООО «Доминус», которое предоставляет услуги по ремонту электрооборудования.

Автор работы делает вывод

о том, что проведенный анализ финансово-хозяйственной деятельности ООО «Доминус»

за 2007-2009 гг. позволил выявить такие проблемные моменты, как низкая доля

собственного капитала, увеличение суммы заемных средств, увеличение и

значительный удельный вес дебиторской задолженности, низкая платежеспособность.

В ходе исследования был

проведен SWOT-анализ, в котором рассматриваются внутренние сильные и слабые

стороны предприятия и внешние возможности и угрозы. Также при помощи опроса и

анкетирования были получены результаты экспертных оценок применения

антикризисных мер и методов и их эффективности.

В результате проведенного

SWOT-анализа и полученных экспертных оценок были определены основные проблемы

деятельности ООО «Доминус», к которым относятся слабый финансовый контроль и

отсутствие автоматизации информационных потоков для принятия управленческих

решений. Таким образом, выявленные проблемы формируют направления деятельности

ООО «Доминус» для развития антикризисного управления.

3.

Разработка пакета проектов документов по совершенствованию антикризисного

управления в ООО «Доминус»

3.1 Пакет проектов документов

по развитию антикризисного управления в ООО «Доминус»

В качестве предложений по

совершенствованию антикризисного управления в ООО «Доминус» автор работы

предлагает разработанные документы по развитию антикризисного управления:

План мероприятий по

развитию антикризисного управления;

Положение о комиссии по

антикризисному управлению;

Положение о финансовом

контроллинге;

Положение о системе

автоматизации в финансовом контроллинге.

План мероприятий по

развитию антикризисного управления в ООО «Доминус» отражает последовательность

тех мероприятий, которые необходимо внедрить в практике управления ООО «Доминус».

Проект

План мероприятий по

развитию антикризисного управления ООО «Доминус» на 2010 год

| № |

Мероприятие |

Ожидаемый результат |

Срок исполнения |

Ответственный |

|

|

Добавление функций антикризисного

управления в функциональные обязан-ности исполнит. директора |

Координация антикризисного направления |

Январь 2010 г. |

Директор |

|

|

Создание комиссии по антикризисному

управлению |

Исполнение функций антикризисного

управления |

Февраль-март 2010 г. |

Исполнительный директор |

|

|

Разработка положения о комиссии по

антикризисному управлению |

Упорядочивание и нацеливание деятельности

комиссии |

1 февраля – 15 февраля 2010 г. |

Исполнительный директор |

|

|

Разработка положения о финансовом

контроллинге |

Упорядочивание деятельности по

финансовому контроллингу |

1 февраля – 15 февраля 2010 г. |

Начальник финансового отдела |

|

|

Создание отдела автоматизированной

системы управления |

Исполнение функций автоматизации

финансовой информации |

Февраль-март 2010 г. |

Исполнительный директор, начальник

финансового отдела |

|

|

Разработка положения об отделе

автоматизированной системы управления |

Упорядочивание автоматизации информации |

Февраль-март 2010 г. |

Исполнительный директор, начальник

финансового отдела |

|

|

|

|

|

|

Проект

Положение о комиссии по

антикризисному управлению ООО «Доминус»

1. Общие положения

1.1. Антикризисная

комиссия (далее - комиссия) создается в целях оперативного принятия мер и

повышения эффективности антикризисного управления, обеспечению устойчивой

работы предприятия.

1.2. Комиссия в своей

деятельности руководствуется Трудовым кодексом РФ, а также настоящим

Положением.

2. Основные задачи и

права

2.1. Основными задачами

комиссии являются:

- анализ и оценка

социально-экономической и финансовой ситуации предприятия, выявление

потенциальных угроз и возможных последствий негативного воздействия внешней

среды,

- выработка мероприятий,