Дипломная работа: Антикризисный менеджмент и профилактика банкротства на предприятии в современных условиях рыночной экономики на примере НГДУ "Елховнефть"

Дипломная работа: Антикризисный менеджмент и профилактика банкротства на предприятии в современных условиях рыночной экономики на примере НГДУ "Елховнефть"

МИНИСТЕРСТВО

ОБРАЗОВАНИЯ РЕСПУБЛИКИ ТАТАРСТАН

Альметьевский

нефтяной институт

Кафедра: "Экономика

предприятий"

Специальность 060800 группа 8071

ДИПЛОМНЫЙ

ПРОЕКТ

На тему: «Антикризисный менеджмент

и профилактика банкротства на предприятии в современных условиях рыночной

экономики на примере НГДУ «Елховнефть»

Дипломный проект: Яковлевой

Т.И.

Руководитель проекта:

Заместитель начальника ПЭО Гатауллин

Ф.Г.

Консультант по

технологической части: Захарова

Е.Ф.

старший преподаватель

Куратор проекта: Краснова

Л.Н.

к.э.н., доцент

Проект допущен к защите «____»________2003

г.

Зав. кафедрой

профессор ________Краснова

Л.Н.

Дата защиты «11» июня 2003 г. Оценка

ГЭК _________

2003 год

СОДЕРЖАНИЕ

Введение

1. Характеристика

производственной деятельности НГДУ "Елховнефть"

1.1. Краткая

характеристика района деятельности НГДУ

1.2. Текущее состояние

разработки нефтяных площадей

1.3. Состояние

добывающего фонда скважин

1.4. Техника и технология

добычи нефти

2.

Организационно-экономическая характеристика НГДУ

"Елховнефть"

2.1. Организационная

структура НГДУ "Елховнефть"

2.2. Динамика основных

ТЭП за 2001-2002 годы

3. Методика анализа

финансового состояния предприятия

3.1.Антикризисный

менеджмент и причины банкротства

предприятий в условиях

рыночной экономики

3.2.Факторы возникновения

кризисных ситуаций на предприятии

3.3. Причины

неплатёжеспособности и банкротства предприятий

3.4. Методика анализа

экономических результатов деятельности

предприятия

3.5. Методика общего

анализа финансового состояния

3.6. Методика анализа

финансовой устойчивости

3.7. Методика анализа

платёжеспособности и ликвидности

баланса

3.8. Методика анализа

возможности банкротства

3.9. Методика анализа

определения безубыточного объёма продаж

и зоны безопасности

предприятия

4. Диагностика

финансового состояния предприятия

4.1. Анализ экономических

показателей деятельности

предприятия

4.1.1. Анализ прибыли

4.1.2. Анализ

рентабельности и деловой активности

4.2. Анализ общего

финансового состояния

4.2.1. Анализ динамики

валюты баланса

4.2.2. Анализ структуры

активов и пассивов

4.3. Анализ финансовой

устойчивости

4.4. Анализ

платёжеспособности и ликвидности баланса

4.5. Анализ возможности

банкротства

4.6. Анализ коэффициентов

финансового состояния

5. Антикризисный

менеджмент на предприятии

5.1. Выявление слабых и

сильных сторон в деятельности

предприятия

5.1.1. Определение

безубыточного объёма продаж и зоны

безопасности предприятия

5.1.2. Анализ

себестоимости

5.2. Принятие

управленческих решений по стабилизации экономического состояния предприятия.

Заключение

Литература

Приложение

ВВЕДЕНИЕ

Кризисы

неизбежны: регулярные, закономерно повторяющиеся кризисы являются непременной

фазой циклического развития любой системы. Они начинаются тогда, когда

потенциал прогресса данных элементов преобладающей системы уже в основном

исчерпан и в то же время родились и начинают борьбу элементы новой системы,

представляющей будущий цикл.

Основная

задача кризис – менеджмента, как нацеливание системы управления предприятия на

достижение поставленных (кризисом) целей. Поэтому антикризисный менеджмент

является очень сложной конструкцией, объединяющей в себе столь различные

элементы, как постановка целей, учет, контроль, анализ хозяйственной

деятельности, управление информационными потоками и выработка рекомендаций.

Антикризисный

менеджмент – система мер, направленных на предотвращение банкротства. Успех

антикризисного менеджмента во многом зависит от того, удалось ли руководству

предприятия своевременно обнаружить возникновение исходного события, с которого

начинается движение к кризисному переломному состоянию фирмы. Раннее

обнаружение таких событий возможно лишь в том случае, если аналитические службы

фирмы ведут постоянное слежение за множеством сигналов, поступающих из внешней

среды, а так же сигналов о состоянии процессов, протекающих на самом

предприятии.

Для

обнаружения сигналов о возникновении явлений кризисного состояния фирмы

необходимо постоянное наблюдение за деловыми и финансовыми её показателями с

помощью такого инструмента антикризисного управления, как финансовый

менеджмент.

Основной целью дипломной

работы является освещение антикризисного менеджмента и профилактики банкротства

на предприятии в условиях рыночной экономики. Особое внимание уделяется

системному подходу к пониманию антикризисного менеджмента, взаимосвязи

составляющих его частей и элементов.

Для раскрытия темы

дипломного проекта необходимо рассмотреть следующие вопросы:

-

исследование целей, задач и

методов антикризисного менеджмента, а также их практическое применение;

-

диагностика финансового состояния

предприятия;

-

разработка мероприятий по выходу

из кризиса.

В качестве объекта исследования выступает НГДУ

«Елховнефть». Основной вид деятельности предприятия – добыча нефти.

Дипломная работа включает введение, пять глав,

заключение, список литературы и приложения.

В работе освещена

производственная деятельность, а также дана организационно-экономическая

характеристика производственной деятельности НГДУ «Елховнефть», предложены

методики анализа финансового состояния предприятия, на основе которых

произведен анализ финансовых показателей НГДУ «Елховнефть», разработана

программа антикризисного менеджмента.

Источниками информации для

написания диплома являются : годовые отчеты 2000-2002 года; ф.№1, «Баланс

предприятия»; ф.№2, Отчет о прибылях и убытках, ф.№3, «Приложение к балансу

предприятия» и другие источники информации.

1.

ХАРАКТЕРИСТИКА

ПРОИЗВОДСТВЕННОЙ ДЕЯТЕЛЬНОСТИ НГДУ «ЕЛХОВНЕФТЬ»

1.1.

Краткая

характеристика района деятельности НГДУ

НГДУ «Елховнефть»

разрабатывает Ново-Елховское нефтяное месторождение. В административном

отношении месторождение находится на территории Альметьевского, Лениногорского

и Ново-Шешминского районов Республики Татарстан.

Наиболее крупными населёнными

пунктами являются : Кичуй, Ново-Елхово, Аппаково.

Месторождение расположено в

наиболее приподнятой части восточного Закамья, в пределах полого

северо-западного склона Бугульминско-Белебеевской возвышенности, занимает часть

водоразделов рек Шешма, Кичуй, Степной Зай. Реки имеют многочисленные притоки,

но не судоходны. Протяжённость рек 120-300 км., площадь водосбора 1300-6200 км2.

Рельеф местности сильно

расчленён, холмист, склоны водоразделов изрезаны густой сетью оврагов.

Значительная часть территории покрыта лиственными реже смешанными лесами.

Климат умеренно континентальный.

По данным бурения осадочная

толща представлена терригенно-карбонатными породами девонской, девонской,

каменноугольной и пермской систем.

В составе Ново-Елховского

месторождения выделено три площади разработки: Акташская площадь – 34 тыс. га.,

Ново-Елховская – 42 тыс.га. и Федотовская – 12 тыс. га.

Для водоснабжения

нефтепромысловых объектов используется вода рек Камы, Кичуя, Шешмы, Степного

Зая.

Энергоснабжение района

осуществляется от Куйбышевской ГЭС, Уруссинской и Заинской ГРЭС, Нижне-Камской

ГЭС.

1.2.

Текущее

состояние разработки нефтяных площадей

В

НГДУ «Елховнефть» за 2002 год добыто 1460 т.т. при нормах 1430 т.т. план по

добыче выполнен на 102,1%.

Из

горизонтов Д0+Д1 на 1.01.2003 г. от начальных извлекаемых запасов отобрано по

Ново-Елховской площади 87,68%, по Федотовской площади 68,77%, по

Ново-Елховскому месторождению 86,2%. Из горизонтов С1+С2 Ново-Елховского

месторождения на 1.01.2003 г. отобрано34,64%.

Из

горизонтов Д0+Д1 Ново-Елховского месторождения за 2002 год добыто 683,782 т.т.

Из залежей верхних горизонтов 776,2 т.т.

В

общем балансе нефти за 2002 год добыто по Ново-Елховской площади 34,7%, по

Федотовской площади 12,1%, по верхним горизонтам 53,2%.

Годовая

добыча нефти по Ново-Елховской площади по сравнению с 2001 годом увеличилась на

3 т.т., по Ново-Елховскому месторождению уменьшилась на 1,6 т.т., по

Федотовской площади уменьшилась на 5 т.т., а по карбону уменьшилась на 11,3

т.т.

Из

переходящих скважин НГДУ добыто 1437,03 т.т. нефти или 98,5%, из новых скважин

– 22,966 т.т. или 1,5%, из скважин, введённых из бездействия – 47,7 т.т. или

3,2%. Добыча нефти механизированным способом за 2002 год составила 100%. Добыча

по ЭЦН сохранилась на уровне 2001 года 19,7% - 20%, по СКН 80,3% - 80,0%.

По

Ново-Елховскому месторождению дебит на одну действующую скважину увеличился по

сравнению с 2001 годом с 2,76 т/сут. до 2,88 т/сут., на скважину ЭЦН увеличился

с 5,49 до 5,7 т/с. На одну скважину СКН с 2,46 до 2,56 т/с. Среднесуточные

дебиты по жидкости увеличились на одну действующую скважину с 12,01 т/с до

12,08 т/с. На одну скважину СКН дебит увеличился с 5,36 т/с до 5,66 т/с, на

одну скважину ЭЦН уменьшился с 72,55 т/с до 69,17 т/с.

Обводнённость

продукции по НГДУ уменьшилась с 77,0 до 76,2%. По Ново-Елховской площади

обводнение уменьшилось до 85,2%, по Федотовской площади увеличилось с 66,2 до

68,8%, по верхним горизонтам увеличилось с 62,9 до 63,5%. Месторождение

обводняется закачиваемой водой. Из общего количества добытой воды, вода от

закачки составляет 90,9 %, пластовая 9,1%.

Потери

нефти из-за истощения запасов за 2002 год по месторождению составили 300,5 т.

1.3.

Состояние

добывающего фонда скважин

По состоянию на 1.01.2003 г. весь фонд добывающих

скважин НГДУ составляет 3218 единиц, эксплуатационный фонд по сравнению с 1.01.02

г. увеличился на 10 скважин и составил 1796 единиц.

Динамика

пробуренного фонда скважин по категориям приведена в таблице 1.1.

Таблица

1.1

|

|

На 1.01.2002 г. |

На 1.01.2003 г. |

|

Эксплуатационных скважин

в т. ч. Добывающих

Нагнетательный экспл.фонд

Законсервированных

Контроль./пьезом.

Поглот./тех. вода

Ликвидированных

Всего скважин

|

1786

1681

702

77

119+45

+8

312+136

3185

|

1796

1664

740

75

106+48

7

313+133

3218

|

Состояние разработки нефтяных площадей.

За

2002 год из нефтяных площадей и залежей НГДУ добыто 1460,0 т.т. нефти. За этот

период из продуктивных пластов добыто 6128,8 т. т. жидкости. Обводнённость

добываемой продукции составила 76,2%, по сравнению с 2001 годом уменьшилась на

0,8%. В продуктивные пласты закачено 7038,4 т.м3 воды. Среднесуточный дебит

одной действующей скважины по НГДУ изменился следующим образом (Таблица 1.2.):

Таблица

1.2

|

|

2001 г. |

2002 г. |

| нефть |

жидкость |

нефть |

жидкость |

|

Фонтан

СКН

ЭЦН

|

0,61

2,46

5,49

|

14,13

5,36

72,55

|

24

2,56

5,7

|

48

5,66

69,17

|

Ново-Елховская площадь. В 2002 году из скважин Ново-Елховской площади

отобрано 506,5 т.т. нефти. Нормы отбора выполнены на 99,3%, отбор жидкости

составил 3432,5 т.т., обводнённость продукции составляет 85.2%. Средний дебит

одной скважины по нефти увеличился до 2,57 т/сут. Годовой темп отбора от

начальных извлекаемых запасов составил 0,31%. С начала разработки из скважин

Ново-Елховской площади отобрано 87,68% от начальных извлекаемых запасов.

Обеспеченность отбора жидкости закачкой воды по площади составляет 102,2% при

норме 103,4%.

Федотовская

площадь. Из

скважин Федотовской площади в 2002 году добыто 177,3 т.т. нефти, нормы отбора

выполнены на 104,3%, жидкости отобрано 569,1 т.т., обводнённость составляет

68,8 %. Средний дебит по скважинам возрос и составляет 3,74 т/сут. Годовой темп

отбора составляет 1,33% от начальных извлекаемых запасов. С начала разработки

отобрано 68,22% от начальных извлекаемых запасов. Соотношение закачки воды к

отбору по площади составляет 147,3 %, установлено 180%.

Залежи

верхних горизонтов. В 2002 году по залежам верхних горизонтов отобрано 776,2 т.т. нефти, по

сравнению с 2001 годом уровень добычи нефти снизился на 11,3 т.т. Нормы отбора

нефти выполнены на 103,5 %, обводнённость добываемой продукции составляет

63,5%. Средний дебит одной скважины по нефти 2,95 т/сут., по жидкости 8,09

т/сут.

1.4.

Техника и

технология добычи нефти и газа

Заданное количество нефти

можно добыть из скважины различными способами. Поэтому при проектировании

разработки нефтяных месторождении и технологий эксплуатации скважин необходимо

найти наиболее рациональный способ.

Рациональный способ

эксплуатации должен обеспечивать заданный отбор нефти при максимальном

использовании естественной энергии и минимально возможной себестоимости нефти.

Необходимо также, чтобы выбранный метод соответствовал техническому

обустройству месторождения, геолого-физическим условиям залежи и климатическим

условиям района.

При вводе в разработку

новых месторождений, как правило, пластовой энергии бывает достаточно для

подъема нефти из скважины. Способ эксплуатации, при котором подъем жидкости

осуществляется только за счет пластовой энергии, называется фонтанным способом.

По мере падения

пластового давления или с ростом обводнения скважин переходят на

механизированный способ эксплуатации: газлифтный или насосный. При насосной

эксплуатации скважин используют установки погружных центробежных электронасосов

(УЭЦН) и глубинные штанговые насосы (ШГН).

После прекращения

фонтанирования высокопродуктивные скважины эксплуатируются газлифтным способом

или с помощью погружных центробежных электронасосов, а низкопродуктивные -

штанговых скважинных насосов.

Решающий фактор выбора

способа эксплуатации – комплекс технико-экономических показателей: межремонтный

период, коэффициент эксплуатации, себестоимость нефти, капитальные затраты и

др.

Месторождение обустроено

и эксплуатируется насосным способом. На скважинах с дебитом до 30 м/сутки по

жидкости применяются установки штанговых насосов (УСШН), а скважины с большими

дебитами эксплуатируются установками электроцентробежных насосов (УЭЦН).

|

Таблица 1.3

Характеристики действующего фонда

скважин

|

|

ЭЦН

|

ШГН

|

Действующий фонд скважин

|

|

количество скважин

|

Средний дебит (тонн/сут.)

|

количество скважин

|

Средний дебит (тонн/сут.)

|

количество скважин

|

Средний дебит (тонн/сут.)

|

|

по нефти

|

по жидкости

|

по нефти

|

по жидкости

|

по нефти

|

по жидкости

|

|

2001 год

|

| 162 |

5,49 |

72,55 |

1519 |

2,46 |

5,36 |

1681 |

2,76 |

12,01 |

|

2002 год

|

| 145 |

5,7 |

69,17 |

1519 |

2,56 |

5,66 |

1664 |

2,88 |

12,08 |

|

|

|

|

|

|

|

|

|

|

Учитывая, что

месторождение уже находится на 3 стадии разработки и обустроено, на последующую

стадию также рекомендуется механизированный способ эксплуатации. В то же время

нужно иметь в виду, что применение УСШН и УЭЦН приводит к осложнениям особенно

в искривленных скважинах. В таких скважинах часто истираются муфтовые

соединения штанг и насосно-компрессорных труб(НКТ), возрастает нагрузка на станок-качалку.

Значительная длина установки ЭЦН приводит к затрудненному спуску на

искривленных участках ствола скважины. За счет этого возникает опасность

недопустимой деформации её, а также порчи кабеля.

Если установка ЭЦН

расположена в зоне искривления, то возможно заклинивание установки.

В настоящее время уже

известны новые насосные установки, которые позволяют избежать упомянутых

осложнений. К ним относятся установки погружных диафрагменных электронасосов

(УЭДН), блочные автоматизированные установки гидропоршневых насосов (УГН) и

установки электровинтовых насосов (ЭВН).

Установки ЭДН возможно

спускать в эксплуатационные колонны диаметром не менее 122 мм. Они могут

работать в скважинах с пескопроявлением, высокообводненных.

Установки ГН

предназначены для добычи нефти из наклонно – направленных кустовых скважин

диаметром 140 ,146 ,148 мм.

Их особенность

заключается в том, что для смены насоса нет необходимости в глушении скважины и

в бригаде текущего ремонта.

Установки электровинтовых

насосов также как и ЭЦН питаются через электрокабель, но длина их короче

установок ЭЦН, что является преимуществом, позволяющим избежать осложнений при

спуско-подъемах.

Установки ЭВН

предназначены для откачки вязких нефтей, однако, они показывают хорошую работу

и на маловязких нефтях.

Чтобы уменьшить опасность

повреждения кабеля при спуско- подъемных операциях, установки рекомендуется

спускать на насосно-компрессорных трубах диаметром 60 мм. Рекомендуемая глубина

спуска установок 1200-1400 метров.

2. ОРГАНИЗАЦИОННО – ЭКОНОМИЧЕСКАЯ ХАРАКТЕРИСТИКА НГДУ

«ЕЛХОВНЕФТЬ»

2.1. Организационная

структура НГДУ «Елховнефть»

НГДУ «Елховнефть» входит в состав ОАО

«Татнефть» в качестве структурной единицы и действует на основании Положения об

НГДУ.

В состав НГДУ входят: ЦДНГ- 1,2,3,4

ЦППД, ПРЦЭиЭ, ЕНПУ, ЦКППН, ТЭЦ, ЦПРС, ЦКРС, ЦНИПР, ПРЦЭО, ПРЦГНО, ЦАП, ЦКРЗиС

(основные бригады, база отдыха «Солнечный», гостиница «Елхов», столовые, группа

промышленной эстетики), ЦПК, Аттестационный пункт, СРЦ, ЕУТТ, аппарат

управления, санаторий профилакторий «Елховец».

НГДУ возглавляется начальником

управления. Начальник управления назначается на должность и освобождается

приказом генерального директора ОАО «Татнефть.

Начальник НГДУ осуществляет общее

руководство за деятельностью управления и через своих заместителей всеми

отделами, службами и структурными подразделениями НГДУ.

Положение о внутренних

подразделениях, структура и штаты утверждаются начальником управления

применительно к типовым структурам и штатам, утверждённым ОАО «Татнефть» и вышестоящими

органами, исходя из объёма, существующих нормативов и условий работы.

Распределение обязанностей между

инженерно-техническими работниками и служащими НГДУ производится в соответствии

с должностными инструкциями, утверждёнными начальником управления.

Заместителями начальника управления

являются: главный инженер- первый заместитель начальника управления, главный

геолог-заместитель начальника управления, заместитель начальника управления по

экономическим вопросам, заместитель начальника управления по строительству,

заместитель начальника управления по общим вопросам.

Главному инженеру-первому заместителю

начальника управления подчиняется: производственно-технический отдел, служба

промышленной безопасности и служба по борьбе с коррозией и охране природы,

ЦИТС, ЕНПУ, служба главного механика, отдел главного энергетика, служба АСУ и

ВТ, ЦПК, Аттестационный пункт, отдел управления кадрами (в части организации

труда, аттестации и рационализации рабочих мест, создания новых рабочих мест,

аттестации ИТР, перетарификации рабочих на основе Единой тарифной сетки,

организации конкурсов, подготовки кадров и работы с молодыми специалистами,

молодёжью), МГС (в части охраны природы в вопросах землепользования), ЦДНГ-

1,2,3,4, ЦКППН, ЦНИПР (по своей номенклатуре), ПРЦГНО,ЕНПУ, ЦПРС, ЦКРЗС,

ПРЦЭиЭ, ТЭЦ, ПРЦЭО и ЦАП подчиняются через соответствующих главных специалистов

и начальников отделов, служб.

Главному геологу-заместителю

начальника управления подчиняются: технологический отдел разработки нефтяных и

газовых месторождений, геологический отдел, МГС, ЦНИПР, геологические службы

ЦДНГ, ЦКРС и ЦППД.

Заместителю начальника управления по

экономическим вопросам подчиняются: отдел управления кадрами,

планово-экономический отдел, юридическая служба, отдел бухгалтерского учёта, ревизионная

служба, общественные организации ООО «Елховлес» и ООО «Кичучат», в области

финансового обеспечения группа промышленной эстетики, здравпункты, ЦКРЗиС

(рабочие столовые и торговые точки, подведомственные НГДУ),

санаторий-профилакторий «Елховец».

Заместителю начальника управления по

строительству подчиняются: отдел по проектированию и обустройству

месторождений, МГС,СРЦ и УАД ЕУТТ (в части выполнения объёмов работ), ЦКРЗиС (в

части капитального ремонта и строительства), группа промышленной эстетики, ООО

«Елховлес» (председательство Советом), ООО «Кичучат» (по вопросам строительства

и капитального ремонта).

Заместителю начальника управления по

общим вопросам подчиняются: отдел материально-технического снабжения и

подготовки производства, центральный склад, ЕУТТ (в том числе УАД ЕУТТ),

хозяйственный отдел, ЕНПУ (по вопросам реализации), отдел вспомогательных

структур, ООО «Кичучат», службы снабжения структурных подразделений, служба

безопасности, службы по охране материальных ценностей структурных подразделений,

здравпункты, ЦКРЗиС (база отдыха «Солнечный», гостиница «Елхов», рабочие

столовые и торговые точки, подведомственные НГДУ-по содержанию, техническому и

производственному состоянию), санаторий-профилакторий «Елховец».

Центральная инженерно-техническая

служба обеспечивает согласованную работу цехов основного и вспомогательного

производства, осуществляет оперативное руководство всеми цехами и службами НГДУ

(ЦДНГ, ЦППД, ЦКППН, ПРЦЭиЭ, ТЭЦ, ПРЦЭО, ЦПРС, ЦКРС, ЦАП, СРЦ, ЕНПУ).

2.2. Динамика основных

ТЭП за 2000 – 2002 годы

В ходе

проведения анализа основных технико – экономических показателей НГДУ

«Елховнефть» за 2000 –2002 годы, следует уделить внимание тем обстоятельствам,

которые повлекли за собой их изменение, а именно, в условиях какой финансово –

экономической политики функционировало предприятие.

В

целом НГДУ с поставленными задачами справилось.

На

основе данных таблицы 2.1. проанализируем динамику основных технико

–экономических показателей.

Таблица 2.1.

Основные технико-экономические

показатели НГДУ «Елховнефть»

| Наименование показателей |

Ед. изм. |

2000г. |

2001г. |

2002г. |

Отклонения |

|

| +,- |

% |

|

| 2001 к 2000 |

2002к 2001 |

2001 к 2000 |

2002 к 2001 |

|

| 1 |

2 |

3 |

4 |

5 |

6 |

7 |

8 |

9 |

|

|

8 |

9 |

|

|

1.Добыча нефти

НГДУ

|

тыс.т |

1434,7 |

1472,9 |

1460,0 |

38,2 |

-12,9 |

102,7 |

99,1 |

|

|

2.Обводненность

нефти

|

% |

77,6 |

77,0 |

76,2 |

-0,6 |

-0,8 |

99,2 |

99,0 |

|

|

3. Среднесуточный дебит 1скв.

-по нефти

-по жидкости

|

т/сут |

3,10

13,7

|

2,8

12,0

|

2,9

12,1

|

-0,3

-1,7

|

0,1

0,1

|

90,3

87,6

|

103,6

100,8

|

|

|

4. Добыча нефти по способам эксплуатации:

-фонтанные

-насосами

в т.ч. ЭЦН

СКН

|

% |

-

100

23,3

76,7

|

0,006

99,994

19,7

80,3

|

-

100,0

20,0

80,0

|

-

-0,01

-3,6

3,6

|

-

0,006

0,3

-0,3

|

-

100

84,5

104,7

|

-

100

101,5

99,6

|

|

| 5. Товарная продукция |

т.руб |

2707990 |

2703247 |

316724 |

-4743 |

464027 |

99,8 |

117,2 |

|

|

6. Ввод новых скважин

-нефтяных

-нагнетательных

|

скв.

скв.

|

28

45

|

40

40

|

37

36

|

12

-5

|

-3

-4

|

142,9

88,9

|

92,5

90

|

|

|

7. Эксплуатационный фонд скважин на конец года:

-нефтяных

-нагнетательных

|

скв.

скв.

|

1724

667

|

1786

702

|

1796

740

|

62

35

|

10

38

|

103,6

105,2

|

100,6

105,4

|

|

|

8. Среднегодовой действующий фонд скважин

-нефтяных

-нагнетательных

|

скв.

скв.

|

1454,3

646

|

1636,6

650

|

1689,4

690

|

182,3

4

|

52,8

40

|

112,5

100,6

|

103

106

|

|

|

9. Межремонтный период работы скважин - всего

в т.ч. ЭЦН

ШГН

|

сут.

сут.

сут.

|

761

574

792

|

805

644

825

|

768

863

670

|

44

70

33

|

-37

219

-155

|

105,8

112,2

104,2

|

95,4

134

81,2

|

|

| 10.Ввод основных фондов |

т.руб |

557685 |

720183 |

1146000 |

162498 |

425817 |

129,1 |

159 |

|

|

|

|

|

|

|

|

|

|

|

|

| Продолжение таблицы 2.1 |

|

| 1 |

2 |

3 |

4 |

5 |

6 |

7 |

8 |

9 |

|

|

11. Среднегодовая стоимость основных фондов

-промышленность

|

т.руб |

3180425

2934304

|

3491886

3091970

|

7117397

6992885

|

311461

157666

|

3625511

3900915

|

109,8

105,4

|

204

226

|

|

|

12 Численность всего персонала

в т. ч.- ППП

-непром. персонал

-строительство

|

чел.

чел.

чел.

чел.

|

2777

2576

149

52

|

3090

2838

209

43

|

3195

2874

264

57

|

313

262

60

-9

|

105

36

55

14

|

111,3

110,2

140,3

82,7

|

103

101

126

132

|

|

|

13. Фонд платы труда

в.т.ч. -ППП

-непром. персонал

-строительство

|

т.руб |

208330

196731

8105

3495

|

310311

293739

12683

3888

|

362346

338337

18539

5470

|

101980

97008

4579

393

|

52035

44598

5855

1582

|

149,0

149,3

156,5

111,2

|

116

115

146

140

|

|

|

14.Среднемесячная з/.плата

в т. ч. -ППП

-непром. персонал

-строительство

|

руб. |

6252

6364

4533

5602

|

8369

8616

5057

8123

|

9379

9778

5361

7940

|

2117

2252

524

2521

|

1010

1162

304

-183

|

133,9

135,4

111,6

145,0

|

112

113

106

97,7

|

|

|

15. Себестоимость

1 т нефти и газа

|

руб. |

1095,9 |

1580 |

2211 |

484,1 |

631 |

144,2 |

140 |

|

|

16. Балансовая

прибыль

|

т.руб |

1395725 |

642321 |

238789 |

-753404 |

-403532 |

46,0 |

37,2 |

|

1. Добыча нефти.

Объём

добычи нефти в 2002 году составил 1460 тыс. т. – это 102,1% к нормам отбора

нефти, но 99,1% относительно уровня 2001 года . В 2001 году добыча

составила 102,7% объёма 2000 года.. Таким образом произошло снижение добычи,

данный факт вызван ухудшением горно – геологических условий разработки

площадей, снижением среднесуточного дебита скважин. Для стабилизации положения,

в НГДУ проводятся геолого – технические мероприятия: в 2002 году введено из

бурения 37 новых добывающих скважин, что выше уровня 2000 года на 32%, однако

ниже чем в 2001 году на 3 скважины или 7,5%. Объём добычи из новых скважин в

2002 году снизился и составил 69,9% от добычи 2001 года. В целях поддержания

объёма добычи нефти проводятся мероприятия по вводу новых нагнетательных и скважин

из бездействия. Широко применяются методы увеличения нефтеотдачи пластов, –

работы ведутся по 22 технологиям, объём добычи за счёт этого ежегодно

увеличивается, и в 2002 году составил 314 тыс. тонн, что на 20,8% выше, чем в

2001 году.

2.

Обводнённость продукции с каждым годом уменьшается. В 2002 году по сравнению с

2001 годом обводнённость продукции по НГДУ уменьшилась с 77% до 76,2%. В

сравнении с2000 годом обводнённость уменьшилась на 1,4%.

За

счёт применения циклической закачки объём закачиваемой воды снижается,

следствием чего является снижение объёмов отбора жидкости и процента

обводнённости.

3.

Среднесуточный дебит одной скважины в 2002 году составил 2,9 т/сут. по нефти и

12,1 т. /сут. по жидкости. Среднесуточный дебит по нефти в 2002 году на 0,1 т./сут.

больше, чем в 2001 году и на 0,2 т./сут. меньше, чем в 2000 году.

4.

Добыча нефти по способам эксплуатации.

В НГДУ «Елховнефть используют насосную добычу нефти, в

том числе ЭЦН и ШГН. Добыча нефти механизированным способом за 2002 год

составила 100%, в том числе ЭЦН – 20%, СКН – 80%.

Добыча

скважин, оборудованных ЭЦН, возросла по сравнению с 2001 годом на 1,5%, по

сравнению с 2000 годом – на 14,2% снизилась.

Добыча

нефти по скважинам, оборудованным ШГН, в 2002 году уменьшилась по сравнению с

2001 годом на 0,4% в связи с тем, что в 2002 году из – за ограничений по сдаче

нефти производились остановки малодебитного фонда оборудованого ШГН.

5.Товарная

продукция.

В 2002

году товарная продукция выросла и составила 3167274 тыс. руб., что на 17,2%

больше, чем в 2001 году и на 17% больше, чем в 2000 году. Увеличение произошло

за счёт роста цен на нефть.

6.

Ввод новых скважин по НГДУ

В 2002

году было введено 37 нефтяных и 36 нагнетательных скважин, что меньше на 3

нефтяных и 4 нагнетательных скважины по сравнению с 2001 годом.

7.

Эксплуатационный фонд скважин на конец 2002 года увеличился по сравнению с

2001 годом на 10 нефтяных и на 38 нагнетательных скважин. В 2001 году

эксплуатационный фонд увеличился на 62 нефтяных и 35 нагнетательных скважин по

сравнению с 2000 годом.

8.Среднегодовой

фонд действующих нефтяных скважин.

В 2002

году по сравнению с прошлым годом среднедействующий фонд нефтяных скважин вырос

на 52,8 скважины, за счет ввода 37 новых скважин из бурения и освоения скважин

из бездействия. В 2001 году произошло увеличение среднегодового действующего

фонда на 182 нефтяных и 4 нагнетательных скважин.

9. В 2002

году межремонтный период работы скважин уменьшился на 37 суток и составил

768 суток по сравнению с 2001 годом. По скважинам, оборудованным ЭЦН,

межремонтный период скважин увеличился на 219 суток по сравнению с 2001 годом

и на 289 суток по сравнению с 2000 годом. Межремонтный период скважин,

оборудованных ШГН, в 2002 году снизился на 155 суток по сравнению с 2001 годом

и на 122 суток по сравнению с 2000 годом. Снижение произошло из-за производства

на эксплуатационном фонде ремонтов, связанных с демонтажем насосного

оборудования в связи с переводом скважин в разряд нерентабельных. В 2001 году

такие работы не производились.

10. В

2002 году ввод основных фондов увеличился на 425817 тыс.руб., по сравнению с

2001 годом и составил 1146000 тыс.руб. Это на 59,1% больше, чем в 2001 году и

на 105% больше, чем в 2000 году.

11.

Среднегодовая стоимость основных фондов увеличилась в 2002 году на 3625511

тыс.руб. по сравнению с 2001 годом и на 3936972 тыс.руб. по сравнению с 2000

годом. Это связано с вводом новых основных фондов. Так, в 2002 году было

произведено расширение трубной базы в ПРЦГНО (введен новый

административно-бытовой корпус), в ЕНПУ введен в действие узел утилизации

электрогидратора для компрессорной, в о/л «Солнечный» построены дополнительный

корпус и бассейн.

12.

Численность персонала каждый год растет.

Это

связано с созданием трех бригад подземного ремонта скважин и двух бригад капитального

ремонта скважин, а также с увеличением численности ТЭЦ в связи с введением

котельных ЦПК и ЕУТТ.

В 2002

году по сравнению с 2001 годом численность персонала увеличилась на 105

человек, по сравнению с 2000 годом – на 418 человек.

13.Фонд

заработной платы в 2002 году составил 362345,7 тыс.руб., что на

16,8% больше, чем в 2001 году и на 74% больше, чем в 2000 году. Увеличение

фонда заработной платы связано с увеличением численности персонала, а также

ростом среднемесячной заработной платы.

14.Среднемесячная

заработная плата в 2002 году увеличилась на 1010

руб. по сравнению с предыдущим годом, на 3127 руб. по сравнению

с 2000 годом и составила 9379 рублей. Увеличение произошло в связи с ростом

тарифных ставок повышением разрядов рабочим.

15.Себестоимость

1 тонны нефти в 2002 году составила 2211 руб. это на 631 руб. больше, чем в

2001 году и на 1115 руб. больше, чем в 2000 году.

Это

связано с ростом цен на электроэнергию, топливо, материалы, услуги, а также с

ростом амортизации основных фондов и введением в 2002 году НДПИ, который на

конец года составил 668,21 руб./т.

16.

Балансовая прибыль в 2002 году составила 238789 тыс. руб., что меньше

показателя 2001 года на 403532 тыс.руб. и на 1156936 тыс.руб. меньше показателя

2000 года. Значительный рост балансовой прибыли в 2000 году связан с ростом

цен на нефть в 2,7 раз и нефтепродукты в 2 раза. Снижение балансовой прибыли

в 2002 году произошло из-за увеличения себестоимости.

3.

МЕТОДИКА

АНАЛИЗА ФИНАНСОВОГО СОСТОЯНИЯ ПРЕДПРИЯТИЯ

Антикризисный менеджмент

определяется западноевропейскими экономистами, как деятельность, необходимая

для преодоления состояния, угрожающего существованию предприятия, при котором

основным вопросом становится выживание. Данная деятельность характеризуется

повышением интенсивности применения средств и методов на предприятии,

необходимых для преодоления угрожающей существованию предприятия ситуации. При

этом, по мнению некоторых исследователей, происходит перенос всего внимания на

сиюминутные, краткосрочные проблемы, одновременно связанные с проведением

жестких и быстрых решающих мероприятий. Другие авторы определяют антикризисный

менеджмент, как создание инструментов, которые позволяют сообщить о

приближающемся переломном пункте и разработать новый курс развития.

Понятие антикризисного

менеджмента включает в себя и временные характеристики. Во-первых, это

определение содержит все задачи по разработке и проведению мероприятий, которые

ведут к ослаблению, преодолению и т.д. кризисного процесса, и во-вторых, это

профилактика и терапия кризиса. Подобное определение обусловливает задачи

руководства и характеризует действия в рамках острого кризиса как реактивный

антикризисный менеджмент и задачи профилактики кризисов как превентивный

(предупреждающий) антикризисный менеджмент или антиципативный (опережающий)

антикризисный менеджмент.

Реактивный антикризисный

менеджмент можно охарактеризовать как планирование и внедрение основанных на

небольшом количестве критериев мероприятий, целью которых, как правило,

является восстановление прежнего, докризисного состояния.

В противоположность этому

антиципативный антикризисный менеджмент имеет дело с общими целями, которые

могут быть сформулированы только на более высокой ступени, чем задачи

разработки конкретных мероприятий. Антиципативные отношения понимаются как

долгосрочные задачи менеджмента, которые могут охватывать все области

предприятия.

Под концепцией преодоления

кризиса понимается системное представление всех процессов управления,

результатом которых является запланированные и впоследствии реализованные

мероприятия по преодолению кризиса.

Антикризисное управление

фирмой начинается с момента выбора ее миссии, т. е. с ответа на вопрос: “Что

делать?” На всех последующих этапах развития фирмы внимание ее руководства

должно быть сосредоточено на своевременном “улавливании” сигналов,

свидетельствующих о возможном ухудшении положения фирмы, ее конкурентного статуса.

Для этого необходимо построить систему, позволяющую сочетать количественный и

качественный анализ сигналов об угрозе приближения кризисного состояния, т. е.

существенного снижения конкурентного статуса фирмы. В качестве основы такой

системы может быть принят анализ возможностей, ресурсов и рисков, так

называемый SWOT-анализ (Strength - сила; Weakness - слабость; Opportunity - возможности; Threat - угрозы).

Целью этого анализа

является выявление совокупного влияния на конкурентный статус фирмы сильных и

слабых сторон фирмы по отношению к внешней среде; широты возможностей для

выполнения миссии фирмы, открываемых внешней средой; степени и характера угроз

выполнению миссии фирмы со стороны внешней среды. Назовем их факторами

состояния фирмы.

В процессе анализа

необходимо определить каналы связей, возникающие между агентами внешней и

внутренней среды, с одной стороны, факторами состояния фирмы и моментом

наступления кризисного состояния (несостоятельности, банкротства) фирмы, - с

другой. Именно по этим каналам поступают сигналы о неблагополучных тенденциях,

возникающих во внешней и внутренней средах фирмы. Эти сигналы, вначале слабые,

по мере накопления информации постепенно усиливаются, позволяя руководству

фирмы заблаговременно принимать меры по предотвращению кризисных состояний.

При этом исходят из

существа процесса возникновения кризисного состояния, представляющего собой

одну из разновидностей экономического механизма.

Под экономическим

механизмом принято понимают цепь последовательных взаимосвязанных экономических

явлений. Механизм возникновения кризисного состояния “запускается” субъектами,

инициирующими исходные экономические явления. Под влиянием этих исходных

явлений начинается процесс следования (без дополнительного импульса) одного за

другим в определенной последовательности цепочки взаимозависимых экономических

явлений (эффект падающего домино), в конце которой наступает завершающее

явление — кризисное состояние.

В качестве исходных

выступают многочисленные и разнообразные по характеру и силе первоначального

импульса экономические явления, которые инициируются агентами как внешней, так

и внутренней среды.

Глубина кризисного

состояния и продолжительность периода, в течение которого оно наступает,

зависит от:

-

соотношения количества и силы

исходных экономических явлений;

-

числа и степени влияния агентов

внешней и внутренней среды;

-

интенсивности процесса

возникновения промежуточных экономических явлений;

-

соотношения и силы промежуточных

явлений по каждому фактору состояния фирмы;

-

значимости каждого фактора

состояния фирмы конкретно для данной фирмы и данной отрасли национальной

экономики.

Существо механизма

возникновения кризисного состояния наводит на мысль о том, что каждое

последующее экономическое явление в цепочке, образуемой тем или иным каналом

связи, дает, как правило, сигнал большей силы и той же направленности, что и

предыдущее. Тем не менее, такая простая зависимость вряд ли отражает

существенно более сложные и противоречивые процессы, происходящие в реальной

жизни. Поэтому необходимо постоянное слежение за цепочкой, инициированной тем

или иным исходным экономическим явлением, что позволит своевременно обнаружить

характер воздействия исходного явления на завершающее.

Сложность состоит также

во взаимной зависимости промежуточных экономических явлений, принадлежащих не

только цепочке от данного исходного явления к завершающему, но и цепочкам,

инициируемым другими исходными явлениями.

Целью антикризисного

управления является разработка и первоочередная реализация мер, направленных на

нейтрализацию наиболее опасных (наиболее интенсивно влияющих на завершающее

явление) путей, приводящих к кризисному состоянию.

Сочетание стратегии и тактики антикризисного управления.

Сложность этой проблемы состоит в том, что, с одной стороны,

стратегические решения, направленные на предотвращение кризиса, должны быть

приняты и реализованы на ранних стадиях управления, когда процесс движения к

кризису еще не приобрел кумулятивного характера и поэтому еще не стал

необратимым. С другой стороны, решения, принимаемые на ранних стадиях,

базируются, как правило, на весьма слабых и потому не всегда достоверных

сигналах о возникновении неблагополучных тенденций. Поэтому одним из важнейших

принципов стратегии антикризисного управления является постоянный мониторинг

внешней и внутренней среды фирмы с целью раннего обнаружения надвигающейся

угрозы кризиса.

Тактические решения, в отличие от стратегических, принимаются на основе

более полной и точной информации, отражающей актуальное (по состоянию на данный

момент) состояние производственной системы. Однако времени для коренной

перестройки деятельности фирмы с целью предотвращения кризиса либо очень мало,

либо нет совсем. Речь в этом случае идет либо о чрезвычайных мерах по

недопущению кризиса, которые еще возможно реализовать в короткий период, либо о

мерах, направленных на выход из кризиса, который уже наступил.

В системе антикризисного

менеджмента особое значение приобретает подсистема контроля и раннего

обнаружения признаков предстоящей кризисной ситуации.

Ранние признаки

банкротства, которые выявляются непосредственно:

1. Серьезным предупреждением грядущего неблагополучия

предприятия является отрицательная реакция партнеров по бизнесу, поставщиков,

кредиторов, банков, потребителей продукции на те или иные мероприятия,

проводимые предприятием, и их предложения. В этом смысле показательными

являются всевозможные реорганизации предприятия (организационные, структурные,

открытие или закрытие подразделений предприятий, филиалов, дочерних фирм, их

слияние), частая и необоснованная смена поставщиков, выход на новые рынки,

рискованная закупка сырья и материалов и другие изменения в стратегии

предприятия. Другим существенным признаком, также контролируемым кредиторами,

является изменения в структуре управления и атмосфере, царящей в верхних слоях

управления. Крах предприятий, как правило, начинается с конфликтов в высшем

руководстве предприятия.

2. Другой блок ранних признаков банкротства включает в себя

характер изменений финансовых показателей деятельности предприятия,

своевременность и качество представления финансовой отчетности и проведения

аудиторских проверок. Предметом тщательного наблюдения здесь являются:

а) задержки с

предоставлением отчетности и ее качество, что может свидетельствовать либо о

сознательных действиях, либо о низком уровне квалификации персонала. Во всяком

случае, и то и другое может говорить специалисту о неэффективности финансового

управления;

б) резкие изменения в

структуре баланса и отчета о финансовых результатах.

Нежелательными являются

резкие изменения любых статей баланса в любом направлении. Однако особую

тревогу должны вызывать:

-

резкое уменьшение денег на счетах

(кстати, и увеличение денег может свидетельствовать о невозможности

дальнейших капиталовложений);

-

увеличение дебиторской

задолженности (резкое снижение также свидетельствует о затруднениях со сбытом,

если сопровождается ростом запасов готовой продукции);

-

старение дебиторских счетов;

-

разбалансирование дебиторской и

кредиторской задолженности;

-

увеличение или уменьшение

материальных запасов, что может свидетельствовать либо о заинтересованности,

либо о возможной неспособности предприятия выполнять свои обязательства

по поставкам;

-

увеличение кредиторской

задолженности (резкое снижение при наличии денег на счетах также

свидетельствует о снижении объемов

деятельности);

-

снижение объемов продаж

(неблагоприятным может оказаться и резкое увеличение объемов продаж, так как

в этом случае банкротство может наступить в результате последующего

разбалансирования долгов, если последует непродуманное увеличение закупок,

капитальных затрат;

-

кроме того, рост объемов продаж

может свидетельствовать о сбросе продукции перед ликвидацией предприятия;

-

уменьшение доходов предприятия и

падение прибыльности фирмы, обесценение акций предприятия, установление

предприятием нереальных (высоких или низких) цен на свою продукцию и т.д.

Настораживающими

признаками являются также внеочередные проверки

предприятия, ограничение коммерческой

деятельности предприятия органами власти, отмена и изъятие лицензий и т.д.

Банкротство проходит три отделимые друг от друга стадии.

На первой стадии

происходит скрытое (особенно, если не налажен специальный управленческий учет)

снижение цены предприятия. На этой стадии руководство часто прибегает к

косметическим мерам. Например, продолжает выплачивать акционерам высокие

дивиденды, увеличивая заемный капитал, продавая часть активов с тем, чтобы

снять подозрения вкладчиков и банков.

На второй стадии

начинаются трудности с наличностью. Руководители склонны уже к авантюрным

способам зарабатывания денег, а иногда к мошенничеству.

Если не принимаются меры,

то банкротство становится юридически очевидным. Предприятие не может

своевременно оплачивать долги.

Существуют некоторые

типичные приемы, которые срабатывают в большинстве случаев.

Принимаются, во-первых,

экстренные, «пожарные» меры:

-

смена руководства, если

банкротство произошло по внутренним причинам;

-

изменение организационной структуры

предприятия, сокращение аппарата управления, централизация контрольно-плановых

функций;

-

установление жесткого контроля

затрат;

-

изменение культуры работы

(переподготовка персонала, психологическая переориентация);

-

сокращение номенклатуры продукции

и услуг;

-

усиленный маркетинг.

Одновременно

разрабатывают стратегические меры. В большинстве случаев это последовательный

отказ от прежнего профиля предприятия.

Факторы обеспечивающие

быстрое реагирование на рост спроса:

1. Обеспеченность соответствующими нематериальными активами —

патентами, лицензиями, правами на владение и использование.

2. Наличие кадров с соответствующей квалификацией и опытом

работы.

3. Накопленный банк данных о рынке, конкурентах, новых

технологиях.

4. Наличие и владение новыми технологиями принятия решений и

т.д.

Эффективность

антикризисного управления во многом зависит от радикально направленных действий

арбитражного управляющего, который назначается арбитражным судом и которому

передаются функции внешнего управления имуществом должника. Основанием для

назначения внешнего управления имуществом должника является наличие реальной

возможности восстановить платежеспособность предприятия-должника с целью

продолжения его деятельности путем реализации части его имущества и осуществления

других организационных и экономических мероприятий.

Антикризисное управление

может и должно быть эффективным. Для этого важно заниматься различными

сторонами процесса. Управлять следует:

-

активами (пассивами) предприятия;

-

этапами: сбыт, производство,

снабжение, учет;

-

программами защиты имущества и

безопасности бизнеса;

-

кадрами (включая вопросы

формирования кадровой политики, социальные вопросы, отношения с профсоюзами);

-

программами построения отношений с

акционерами, партнерами, органами государственной власти;

-

программами информационной

поддержки (включая доведение до сведения трудового коллектива информации о

планах, методах и принципах управления, а так же доведение социально-значимых

аспектов деятельности до широкой общественности).

Деятельность по

антикризисному управлению крупными промышленными объектами в различных своих

модификациях, будет способствовать сохранению и развитию промышленного

потенциала страны.

3.2 Факторы

возникновения кризисных ситуаций на предприятии

Предпосылки

банкротства многообразны – это результат взаимодействия многочисленных факторов

как внешнего, так и внутреннего характера. Их можно классифицировать следующим

образом.

Внешние

факторы.

1.

Экономические:

кризисное состояние экономики страны, общий спад производства, инфляция,

нестабильность финансовой системы, рост цен на ресурсы, изменение конъюнктуры

рынка, неплатёжеспособность и банкротство партнёров. Одной из причин

несостоятельности субъектов хозяйствования может быть неправильная фискальная

политика государства. Высокий уровень налогообложения может оказаться

непосильным для предприятия.

2.

Политические:

политическая нестабильность общества, внешнеэкономическая политика государства,

разрыв экономических связей, потеря рынков сбыта, изменение условий экспорта и

импорта, несовершенство законодательства в области хозяйственного права,

антимонопольной политики, предпринимательской деятельности и прочих проявлений

регулирующей функции государства.

3.

Усиление

международной конкуренции в связи с развитием научно-технического прогресса.

4.

Демографические:

численность, состав народонаселения, уровень благосостояния народа, культурный

уклад общества, определяющие размер и структуру потребностей, и

платёжеспособный спрос населения на те или другие виды товаров и услуг.

Внутренние

факторы.

1.

Дефицит

собственного оборотного капитала как следствие неэффективной производственно-

коммерческой деятельности или неэффективной инвестиционной политики.

2.

Низкий уровень

техники, технологии и организации производства.

3.

Снижение

эффективности использования производственных ресурсов предприятия, его

производственной мощности и как результат высокий уровень себестоимости,

убытки, «проедание» собственного капитала.

4.

Создание

сверхнормативных остатков незавершённого производства, производственных

запасов, готовой продукции, в связи с чем происходит затоваривание, замедляется

оборачиваемость капитала и образуется его дефицит. Это заставляет предприятие

залезать в долги и может быть причиной его банкротства.

5.

Плохая клиентура

предприятия, которая платит с опозданием или не платит вовсе по причине

банкротства, что вынуждает предприятие самому залезать в долги. Так зарождается

цепное банкротство.

6.

Отсутствие сбыта

из-за низкого уровня организации маркетинговой деятельности по изучению рынков

сбыта продукции, формированию портфеля заказов, повышению качества и

конкурентоспособности продукции, выработке ценовой политики.

7.

Привлечение

заёмных средств в оборот предприятия на невыгодных условиях, что ведёт к

увеличению финансовых расходов, снижению рентабельности хозяйственной

деятельности и способности к самофинансированию.

8.

Быстрое и

неконтролируемое расширение хозяйственной деятельности, в результате чего

запасы, затраты и дебиторская задолженность растут быстрее объёма продаж.

Отсюда появляется потребность в привлечении краткосрочных заёмных средств,

которые могут превысить чистые оборотные активы (собственный оборотный

капитал). В результате предприятие попадает под контроль банков и других

кредиторов и может подвергнуться угрозе банкротства.

Банкротство

является следствием совместного действия внутренних и внешних факторов. По

данным стран с рыночной экономикой, устойчивой экономической и политической

системой, разорение субъектов хозяйствования на 1/3 связано с внешними

факторами и на 2/3 – с внутренними.

3.3

Причины

неплатёжеспособности и банкротства предприятий

В условиях плановой

экономики, когда все вокруг принадлежало одному собственнику - государству,

понятие "банкрот" было чем-то весьма отвлеченным. Государство в

случае финансовой несостоятельности того или иного предприятия просто

перераспределяло финансовые ресурсы от одного хозяйственного субъекта к

другому.

Ситуация совершенно

изменилась, когда приступили к строительству цивилизованного рынка. Проблема неспособности

предприятия платить по своим обязательствам стала весьма актуальной. Массовые

взаимные неплатежи, долги по заработной плате - все это реалии сегодняшнего

дня.

Рыночная экономика

доказала свою жизнеспособность на протяжении длительного времени, поскольку

она:

-

изначально ориентирована на

платежеспособный спрос потребителей;

-

основана на частной инициативе

предпринимателей, вынужденных в целях максимизации своих доходов

ориентироваться на потребителей (рынок) и на снижение собственных издержек.

Отсюда стимулы технического прогресса, эффективности производства и т.д.;

-

предполагает конкурентную борьбу

предпринимателей и отсев или банкротство тех, кто отстает от растущих запросов

рынка по качеству и ассортименту предложения товаров, работ, услуг; а также по

уровню собственных издержек.

Социалистическая

административно-плановая экономика также всегда претендовала на высокую

эффективность. И она действительно оказывалась высокоэффективной, когда

концентрировалась на крупных политико-экономических задачах (выход в космос,

строительство крупного предприятия, создание наиболее эффективных видов

вооружений и т.д.). В то же время в сфере производства товаров для населения,

для массовых потребителей плановая экономика всегда предлагала ограниченный ассортимент

товаров, как правило, не высокого качества, изготавливаемых по устаревшим

технологиям.

Фактически плановая

экономика не столько ориентировалась на рынок, сколько навязывала ему продукты

медленно обновляемых производств и технологий, не оставляя потребителям другого

выбора.

Российская экономика

накануне ее реформирования именовалась экономикой развитого социализма. Она

формировалась, многие десятки лет и обрела ряд специфических характеристик,

совершенно неведомых рыночной экономике.

1. В отличие от рыночной

экономики, где предприятия создаются и находят свое место на карте страны как

продукт инициативы предпринимателей, заинтересованных в доходах от

открывающихся рынков, российская экономика в основном была выстроена после 30-х

годов на основе централизованных планов из расчета единых и достаточно низких

энергетических и транспортных тарифов.

Предприятия строились

очень крупными и, в силу этого, негибкими. Каждое предприятие обычно

концентрировались на своих производственных функциях. Дублирования (и потенциальной

конкуренции) допускалось очень мало.

В результате создалась

сеть очень больших, малогибких предприятий с высокой степенью монополизма, с

высокой энергоемкостью и значительной зависимостью от транспортной сети. Многие

из них оказались совершенно неконкурентоспособными, когда на российский рынок

стали поступать импортные товары.

2.

Если в одни

предприятия вкладывалось избыточно много средств, другие из-за дефицита

капитальных вложений едва развивались. В результате накопилась достаточно

высокая доля откровенно устаревших предприятий.

3.

Очень многие

заводы строились как универсальные производства для выпуска единичных и

мелкосерийных изделий. В такие заводы не встраивался конвейер или

производственный поток. Подобные заводы, которые можно назвать

заводами-конгломератами, представляли собой большую хорошо оснащенную

мастерскую, не способную, производить прибыль. В условиях рынка такие

предприятия также оказались неконкурентоспособными.

4. Социалистическая

экономика развивалась на пространстве всего социалистического лагеря, не

считаясь с его государственными и экономическими границами.

5. Социалистическая

административно-плановая экономика выработала такую экономическую среду и

менталитет, последствия, которых еще долгие годы будут проявлять себя в

экономических решениях управляющих. В 1930—1950 гг. вообще не существовало

понятия прибыли. Доходы предприятий изымались в полном объеме, еще в момент

отгрузки предприятиями продукции. На верхних уровнях управления народным

хозяйством эти доходы складывались и перераспределялись. Частично они

возвращались на предприятия, но не как заработанное, а как полученное.

Предприятия получали

капитальные вложения, фонд заработной платы и так вплоть до суммы

командировочных расходов, т.е. фактически были поставлены в условия жесткой

сметы расходов, которая никогда не увязывалась с реальной прибыльностью

предприятия.

Развился менталитет,

ориентированный:

-

исполнять планы и сметы, но не

обученный навыкам управления финансами;

-

при любом подходящем случае

просить у государства, считая это естественным правом;

-

тратить заработанное и полученное

на то, что раньше особо не допускалось или сдерживалось (на инвестиции).

Многолетнее сдерживание и вынужденный аскетизм породили тягу к расточительству,

которая проявила себя, как только представились соответствующие условия.

Совокупность

специфических характеристик определила особую предрасположенность многих

российских предприятий к кризису и предбанкротным явлениям в условиях

реформирования экономики.

Непосредственному началу

рыночных реформ в России предшествовал краткосрочный период первоначального

становления частных коммерческих структур. Доходы очень многих из них

основывались на ценовых ножницах между установленными государственными ценами

на продукцию и фактическими рыночными.

По отдельным видам

продукции цены превысили мировой уровень. Это породило затоваривание либо

отгрузку товаров без предоплаты с высоким риском, что они не будут вовремя

оплачены.

Широкое распространение

получили расчеты по так называемому бартеру, когда стороны обмениваются

товарами без денежных расчетов, хотя при этом возникают налоговые обязательства

и не образуется средств даже на оплату труда.

При господстве монополий

— предприятий-гигантов, не имевших на внутреннем рынке конкурентов, был спровоцирован

интерес к росту доходов предприятий за счет роста цен на продукцию при

пониженных объемах производства. Это привело к резкому росту цен и

одновременному снижению объемов производства.

3.4

Методика

анализа экономических результатов деятельности предприятия

3.4.1 Методика анализа прибыли

Прибыль – это часть чистого дохода, который

непосредственно получают субъекты хозяйствования после реализации продукции.

Прибыль от реализации продукции в целом по предприятию

зависит от следующих факторов: Объёма реализации продукции (VРП),

себестоимости (С) и уровня средне реализационных цен (Ц):

П= S [VРПобщ. ´ (Цi – Сi)]. (3.1)

Объём реализации

продукции может оказывать положительное и отрицательное влияние на сумму

прибыли. Увеличение объёма продаж рентабельной продукции приводит к

пропорциональному увеличению прибыли. Если же продукция является убыточной, то

при увеличении объёма реализации происходит уменьшение суммы прибыли.

Себестоимость продукции и

прибыль находятся в обратно – пропорциональной зависимости: снижение

себестоимости приводит к соответствующему росту суммы прибыли, и наоборот.

Изменение уровня средне

реализационных цен и величина прибыли находятся в прямо пропорциональной

зависимости: при увеличении уровня цен сумма прибыли возрастает, и наоборот.

3.4.1. Методика

анализа рентабельности и деловой активности

Рентабельность

производственной деятельности исчисляется путём отношения прибыли от реализации

или чистой прибыли от основной деятельности (П) к сумме затрат по реализованной

продукции (З):

Rз =  ,

(3.2) ,

(3.2)

Она показывает, сколько

предприятие имеет прибыли с каждого рубля, затраченного на производство и

реализацию продукции. Сумма прибыли может быть небольшой, если предприятие

применяет ускоренный метод начисления амортизации, и наоборот.

Анализ рентабельности и

деловой активности проводится посредством расчёта коэффициентов

оборачиваемости и рентабельности, приведённых в таблице 3.1

.Таблица 3.1

Методика анализа рентабельности и деловой активности

предприятия

| Наименование

коэффициента |

Порядок расчёта |

| 1.

Рентабельность

продаж |

ПР/В |

| 2.

Рентабельность всего капитала предприятия |

ПР/ВБ |

| 3.

Рентабельность вне оборотных активов |

ПР/А1 |

| 4.

Рентабельность собственного капитала |

ПР/ПIII |

| 5.

Рентабельность перманентного капитала |

ПР/(П III + П IV) |

| 6.

Общая оборачиваемость капитала |

В/ВБ |

| 7.

Оборачиваемость мобильных средств |

В/А2 |

| 8.

Оборачиваемость материальных оборотных средств |

В/(З + НДС) |

| 9.

Оборачиваемость готовой продукции |

В/ГП |

| 10.

Оборачиваемость дебиторской задолженности |

В/ДЗ < 1 |

| 11.

Средний срок оборота дебиторской задолженности, в днях |

(N*ДЗ < 1)/В |

| 12.

Оборачиваемость кредиторской задолженности |

В/КЗ |

| 13.

Средний срок оборота кредиторской задолженности, в днях |

(N*КЗ)/В |

| 14.

Фондоотдача вне оборотных активов |

В/А1 |

| 15.Оборачиваемость

собственного капитала |

В/ПIII |

Рентабельность

предприятия отражает степень прибыльности его деятельности.

Рентабельность продаж

показывает сколько прибыли приходится на единицу реализованной продукции. Рост

рентабельности продаж является следствием роста цен при постоянных затратах на

производство реализованной продукции (работ, услуг) или снижения затрат на

производство при постоянных ценах. Уменьшение рентабельности продаж

свидетельствует о снижении цен при постоянных затратах на производство, или о

росте затрат при постоянных ценах, т. е о снижении спроса на продукцию

предприятия.

Рентабельность всего

капитала показывает эффективность использования всего имущества предприятия.

Снижение рентабельности капитала также свидетельствует о падающем спросе на

продукцию и о перенакоплении активов.

Рентабельность

внеоборотных активов отражает эффективность использования основных средств и

прочих внеоборотных активов, измеряемую величиной прибыли, приходящейся на

единицу стоимости средств. Рост рентабельности внеоборотных активов при снижении

рентабельности всего капитала, свидетельствует об избыточном увеличении

мобильных средств, что может быть следствием образования излишних запасов

товарно – материальных ценностей. Затоваренности готовой продукцией в

результате снижения спроса, черезмерного роста дебиторской задолженности или

денежных средств.

Рентабельность

собственного капитала показывает эффективность использования собственного

капитала. Динамика рентабельности собственного капитала оказывает влияние на

уровень котировки акций на фондовых биржах.

Рентабельность

перманентного капитала отражает эффективность использования капитала,

вложенного в деятельность фирмы на длительный срок (как собственного, так и

заёмного).

Деловая активность

характеризует эффективность текущей деятельности предприятия и связана с

результативностью использования материальных, трудовых, финансовых ресурсов

предприятия, а также с показателями оборачиваемости. Деловая активность

предприятия проявляется в скорости оборота его средств.

Общая оборачиваемость капитала

отражает скорость оборота (в количестве оборотов за период, всего капитала

предприятия. Рост общей оборачиваемости капитала означает ускорение

кругооборота средств предприятия или инфляционный рост цен (в случае снижения

рентабельности всего капитала и рентабельности основных средств и прочих

внеоборотных активов).

Оборачиваемость мобильных

средств показывает скорость оборота всех мобильных средств (оборотных активов)

предприятия. Рост оборачиваемости мобильных средств характеризуется

положительно, если сочетается с ростом оборачиваемости материальных оборотных

средств, и отрицательно, если оборачиваемость материальных оборотных средств

уменьшается.

Оборачиваемость

материальных оборотных средств отражает число оборотов запасов предприятия за

анализируемый период. Снижение оборачиваемости материальных оборотных средств,

свидетельствует об относительном увеличении производственных запасов и

незавершённого производства или о снижении спроса на готовую продукцию в случае

уменьшения оборачиваемости готовой продукции.

Оборачиваемость готовой

продукции показывает скорость оборота готовой продукции. Рост оборачиваемости

готовой продукции, означает увеличение спроса на продукцию предприятия,

снижение оборачиваемости готовой продукции – затоваривание готовой продукцией в

связи со снижением спроса.

Фондоотдача (Ф).

Характеризует эффективность использования основных средств предприятия.

Ф = стр.10(по данным

формы 2) : стр. 190 (по данным формы 1).

Рост Ф свидетельствует о

повышении эффективности использования основных средств и расценивается как

положительная тенденция. Он может достигаться за счёт роста выручки от

реализации, либо снижения показателя остаточной стоимости основных средств. При

этом основные средства в виду своего износа, постоянно уменьшают свою стоимость,

но рост фондоотдачи, полученный исключительно вследствие изнашиваемости

основных средств, нельзя считать положительной тенденцией. Временное уменьшение

показателя фондотодачи может быть вызвано вводом в действие новых

производственных мощностей, дорогостоящим восстановлением основных средств

посредством капитального ремонта или модернизации. Которое впоследствии должно

привести как к росту выручки (нетто), так и к дополнительному росту показателя

фондоотдачи.

Оборачиваемость

кредиторской задолженности Ок в днях. Характеризует скорость погашения

кредиторской задолженности предприятия. Изменение Ок в днях требует выявления

причин, вызывающих его увеличение (уменьшение). Позитивным является процесс

некоторого замедления Ок из –за снижения себестоимости продукции (товаров,

работ, услуг).

Оборачиваемость

дебиторской задолженности (Од), в оборотах. Характеризует скорость погашения

дебиторской задолженности предприятия. Увеличение Од (в оборотах) является

исключительно положительной тенденцией, свидетельствующей, о налаженных

взаимодействиях с дебиторами и четкой работе отдела сбыта.

Для расчёта

продолжительности оборота дебиторской задолженности (в днях) проводят

вычисление по формуле: 360 дней: Од(в оборотах). Предприятие должно стремиться

к увеличению оборачиваемости дебиторской задолженности (в оборотах) и,

сокращению продолжительности одного оборота (в днях).

Оборачиваемость

собственного капитала. Характеризует скорость оборачиваемости собственного

капитала предприятия. Увеличение Окап. при относительно стабильном значении

показателя собственного капитала является положительной тенденцией,

свидетельствующей, об активности предприятия на рынках сбыта. Уменьшение Окап.

свидетельствует либо о проблемах с реализацией, либо об увеличении доли

собственного капитала, который в анализируемый период времени используется

недостаточно эффективно.

3.5

Методика

анализа общего финансового состояния

3.5.1 Методика анализа валюты

бухгалтерского баланса

Общая оценка финансового

состояния предприятия осуществляется на основе бухгалтерского баланса (формы

№1). Общий итог актива и пассива носит название валюты баланса.

На предприятиях России

активы располагаются по возрастающей степени ликвидности: нематериальные

активы, основные средства и другие внеоборотные активы. Запасы, дебиторская

задолженность, краткосрочные финансовые вложения и денежные средства.

Пассивы располагаются по

понижающимся срокам погашения обязательств: капитал и резервы, долгосрочные

обязательства, краткосрочные обязательства. Соблюдается главное бухгалтерское

уравнение:

Актив = Пассив или Актив

= Обязательства + Капитал и резервы

Формула показывает, что

каждая денежная единица, вложенная в активы предприятия, предоставляется

кредиторами либо его владельцами (собственниками) и вкладывается в определённый

вид активов.

Принципиальным моментом

является выделение в составе собственного капитала (раздел III) статей вложенного капитала и

накопленной прибыли, что помогает лучше управлять его структурой. Вложенный

капитал – это капитал инвестированный собственниками предприятия: уставный,

добавочный капитал, фонд социальной сферы, целевое финансирование и

поступления. Накопленная прибыль – это прибыль, которую предприятие получило за

ряд лет: нераспределённая прибыль прошлых лет и отчётного года, резервный

капитал, образованный за счёт чистой прибыли. Поэтому основное балансовое

уравнение:

Актив = Обязательства +

Вложенный (инвестированный) капитал + Накопленная прибыль.

На практике используются

методы: пространственный (горизонтальный) и структурный (вертикальный) анализ

баланса.

Для большей наглядности

составляется уплотнённый баланс путем объединения в группы однородных статей.

Предварительную оценку

финансового состояния можно получить на основе выявления «неблагополучных»

статей баланса, которые условно подразделяются на две группы:

1) характеризующие неудовлетворительную

работу предприятия в отчётном периоде, что привело к неустойчивому финансовому

положению (непокрытые убытки прошлых лет и отчётного года);

2) свидетельствующие об определённых недостатках

в деятельности предприятия.

Такие статьи выявляются

по данным приложения к балансу (форма №5) и аналитического учёта.

Увеличение валюты баланса

свидетельствует о расширении объёма хозяйственной деятельности предприятия.

Исследуя причины увеличения валюты баланса, необходимо учитывать влияние

переоценки основных средств, инфляционных процессов (их влияния на состояние

запасов), удлинения сроков расчёта с дебиторами и кредиторами и т. п. Причины

неплатёжеспособности предприятия в условиях расширения производства

(хозоборота) следует искать в иррациональной финансовой, инвестиционной,

ценовой, маркетинговой политике.

Снижение (в абсолютном

выражении) валюты баланса в отчётном периоде свидетельствует о снижении

хозяйственного оборота (деловой активности), что может привести к

неплатёжеспособности предприятия. Данное обстоятельство может быть связано с

сокращением платёжеспособного спроса покупателей на товары, работы, услуги;

ограничением доступа на рынки необходимого сырья, материалов, энергоносителей;

включением в хозяйственный оборот дочерних и зависимых обществ вместо

материнской компании и др.

В целях объективной

оценки финансового положения предприятия сравнивают за ряд периодов изменения

средней величины имущества с изменениями финансовых результатов хозяйственной

деятельности предприятия по форме №2 (выручки от реализации продукции и

прибыли). Коэффициент прироста имущества определяется по формуле:

К ПИ =  ,

(3.3) ,

(3.3)

Где И1, И0 – средняя

стоимость имущества (активов) за отчётный и базисный периоды.

Коэффициент прироста

выручки от реализации продукции, товаров, работ и услуг К ПВР устанавливается

по формуле:

КПВР =  ,

(3.4) ,

(3.4)

Где ВР1, ВР0 – выручка от

реализации за отчётный и базисный периоды.

Коэффициент прироста

прибыли определяется по формуле:

КПП =  ,

(3.5) ,

(3.5)

Где П1, П0 – прибыль от

обычных видов деятельности (до налогообложения) – бухгалтерская прибыль за

отчётный и базовый периоды.

Если КПВР и КПП выше,

чем К ПИ, то это свидетельствует об улучшении использования хозяйственных

средств предприятия по сравнению с предыдущим периодом и наоборот.

Структурному анализу

предшествует общая оценка динамики активов организации, получаемая путём

сопоставления темпов прироста активов с темпами прироста финансовых результатов

(например, выручки или прибыли от реализации товаров, продукции, работ, услуг).

Активы организации

состоят из внеоборотных и оборотных активов. Поэтому наиболее общую структуру

активов характеризует коэффициент соотношения оборотных и внеоборотных активов,

рассчитываемый по формуле:

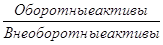

Ков

=  ,

(3.6.) ,

(3.6.)

Важную характеристику

структуры средств предприятия даёт коэффициент имущества производственного

назначения, равный отношению суммы стоимостей производственных основных средств

и незавершённого строительства, а так же производственных запасов и незавершённого

производства (основные средства и МБП принимаются в расчёт по остаточной

стоимости) к общей стоимости всех активов организации. Нормальным ограничением

показателя является: К п.им. ³ 0,5.

Пассивы организации (то

есть источники финансирования её активов) состоят из собственного капитала и

резервов, долгосрочных заёмных средств, краткосрочных заёмных средств и

кредиторской задолженности. Обобщённо источники средств можно поделить на

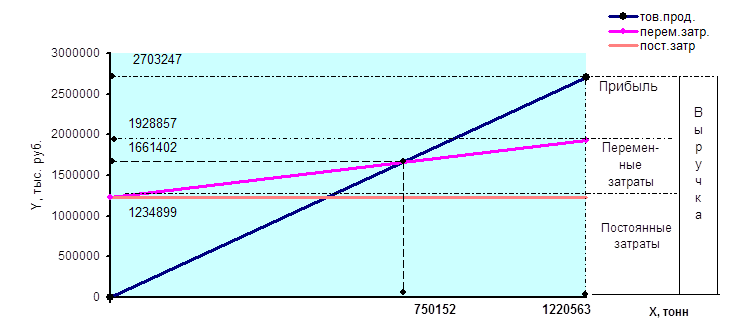

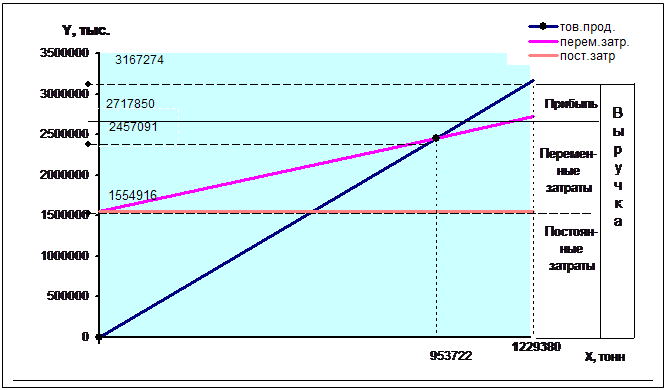

собственные и заёмные (приравнивая к последним и кредиторскую задолженность).