Дипломная работа: Банковский кредит в финансировании деятельности предприятия

Дипломная работа: Банковский кредит в финансировании деятельности предприятия

ВВЕДЕНИЕ

Изобретение кредита вслед

за деньгами является гениальным открытием человечества. Благодаря кредиту

сократилось время на удовлетворение хозяйственных и личных потребностей.

Предприятие-заемщик за счет дополнительного привлечения ресурсов получило

возможность их преумножить, расширить хозяйство, ускорить достижение

производственных целей. Воспользовавшись кредитом, любой человек получает

возможность направить полученные дополнительные ресурсы для расширения своего

дела либо приблизить достижение своих потребительских целей, скорее получить в

свое распоряжение вещи, предметы, ценности, которыми, не будь кредита, он мог

бы владеть лишь в будущем.

Если предприятие имеет

возможность воспользоваться благоприятной внешней средой, то есть когда есть

возможность продвигать на рынок конкурентоспособный, привлекательный для

клиентов товар либо какой-то вид услуги, необходимо очень быстро экстенсивно

развиваться. Без экстенсивного роста, к сожалению, невозможно занятие ведущей

рыночной позиции. Соответственно, те компании, которые в силу определенных

ограничений не используют заемный капитал в своем развитии, могут терять во

времени и могут терять позиции на рынке, соответственно воздействие конкурентов

можно сравнивать с распространением газа в свободном пространстве, то есть

конкуренты займут все свободные позиции на рынке. И впоследствии то

промедление, которое было вызвано недостаточным объемом капитала предприятия,

сыграет злую шутку, когда компания будет вынуждена конкурировать с окрепшими и

воспользовавшимися внешними условиями конкурентами.

К сожалению, значительная

часть отечественных компаний продолжает рассчитывать на собственные средства в

тот момент, когда существует возможность эффективного привлечения заемных

средств с целью увеличения темпов экономического роста предприятия. В

современных условиях перед казахстанскими предприятиями остро стоит проблема

привлечения ресурсов для финансирования процессов обновления основных средств,

расширения производства и совершенствования национальной экономики в целом.

Прежде

всего, заемные средства необходимы для финансирования растущих предприятий,

когда темпы роста собственных источников отстают от темпов роста предприятия,

для модернизации производства, освоения новых видов продукции, расширения своей

доли на рынке, приобретения другого бизнеса и т.д. Инфляция и недостаток

собственных оборотных средств вынуждают большинство предприятий привлекать

заемные средства для финансирования оборотного капитала. Преимуществом

финансирования за счет долговых источников является нежелание владельцев

увеличивать число акционеров, пайщиков, а также относительно более низкая

себестоимость кредита по сравнению со стоимостью акционерного капитала, которая

выражается в эффекте финансового рычага.

Заемный

капитал – это совокупность заемных средств, приносящих предприятию прибыль.

Одним из источников формирования заемного капитала является банковский кредит,

проблемы привлечения и использования которого будут рассмотрены в данной

работе.

Заемный

капитал характеризует привлекаемые для финансирования развития предприятий на

возвратной основе денежные средства или другие имущественные ценности. Все

формы заемного капитала, используемого предприятием, представляют собой его

финансовые обязательства, подлежащие погашению в предусмотренные сроки.

В

настоящее время роль кредитов и займов резко возросла. Значение кредитов и

займов, как дополнительного источника финансирования коммерческой деятельности

особенно проявляется на стадии становления предприятия, которая использует

кредитные ресурсы при осуществлении долгосрочных инвестиций, направленных на создание

нового имущества. На этом этапе огромное значение имеют долгосрочные кредиты

банков.

Краткосрочные

кредиты помогают предприятию постоянно поддерживать необходимый уровень

оборотных средств, содействуют ускорению оборачиваемости средств предприятия.

В

сложившихся условиях мирового финансового кризиса предприятия должны с особой

тщательностью выбирать инструменты привлечения заемного капитала и их

параметры, то есть научиться управлять заемным капиталом для решения

поставленных задач в сложных условиях. Эффективное управление заемным капиталом

в структуре капитала предприятия способно обеспечить дополнительные поступления

в его деловой оборот, увеличить рентабельность самого процесса производства,

повысить рыночную стоимость предприятия. Этим и обуславливается актуальность

темы дипломной работы.

Цель

дипломной работы – изучить сущность банковского кредита, исследовать

возможность финансирования деятельности предприятия с помощью банковского

кредита. В соответствии с поставленной целью были сформулированы следующие

задачи дипломной работы:

1) изучить понятие и сущность

банковского кредита, его роль как инструмента в финансировании предприятия;

2) изучить понятие кредитоспособности

предприятия;

3) изучить анализ эффективности

использования банковского кредита предприятием;

4) рассмотреть порядок кредитования

предприятий банками Казахстана;

5) дать характеристику финансового

состояния предприятия;

6) провести анализ привлечения

банковского кредита предприятием.

7) определить пути совершенствования

использования банковских кредитов предприятиями Казахстана в условиях мирового

финансового кризиса.

Объектом

исследования выбрано предприятие ТОО «Жастар», основным

видом деятельности, которого является – выращивание и реализация

сельскохозяйственных культур и цветов.

Теоретической и

методологической основой послужили научные труды отечественных и зарубежных

ученых экономистов и финансистов.

1 ТЕОРЕТИЧЕСКИЕ

АСПЕКТЫ БАНКОВСКОГО КРЕДИТОВАНИЯ ПРЕДПРИЯТИЙ

1.1Сущность банковского кредита как

финансового инструмента в деятельности предприятия

Банковский кредит - одна

из наиболее распространенных форм кредитных отношений в экономике, объектом

которых выступает процесс передачи в ссуду денежных средств на условиях

срочности, возвратности, платности.

Банковский кредит выражает

экономические отношения между кредиторами (банками) и субъектами кредитования

(кредитополучателями), в качестве которых могут быть как юридические и

физические лица. Юридические лица других государств – нерезиденты РК пользуются

в отношении кредита теми правилами и несут те же обязанности и ответственность,

что и юридические лица Республики Казахстан, если иное не предусмотрено

законодательством.

Банковская форма кредита

– наиболее распространенная форма, поскольку именно банки чаще всего предоставляют

ссуды субъектам, нуждающимся во временной финансовой помощи. [1, c.44]

Предоставляется

банковский кредит исключительно кредитно-финансовыми организациями, имеющими

лицензию на осуществление подобных операций.

Основными принципами

кредитования, в том числе и банковского, которые должны соблюдаться в процессе

выдачи и погашения кредитов, являются:

1) срочность возврата;

2) обеспеченность;

3) целевой характер;

4) платность.

Срочность возврата

предполагает возврат выданного кредита в установленных объемах и срок.

Обеспеченность кредита

увязывает его выдачу и погашение с материальными процессами, гарантирующими

возврат предоставленных денежных средств. Обеспечение должно быть ликвидным и

полным. Даже когда банк предоставляет кредит на доверии (бланковый кредит), у

него должна быть безусловная уверенность в том, что кредит будет своевременно

возвращен. Необеспеченные кредиты могут предоставляться в крупных суммах только

крупным предприятиям, т.е. первоклассным заемщикам, имеющим квалифицированное

руководство и прекрасную историю развития.

Целевой характер кредита

предусматривает выдачу и погашение кредита в соответствии с целями, заявленными

при заключении кредитной сделки, например, кредит на пополнение основного

капитала.

Платность кредита

обуславливает плату за его использование, в частности в форме ссудного

процента.

Под условиями

кредитования понимаются требования, которые предъявляются к определенным

(базовым) элементам кредитования: субъектам, объектам и обеспечению кредита.

Иными словами банк не может кредитовать любого клиента и что объектом

кредитования может быть только та потребность заемщика, которая связана с его

временными платежными затруднениями, с необходимостью развития производства и

обращения продукта.

Условия кредитования

состоят в следующем:

1) совпадение интересов обеих сторон

кредитной сделки;

2) наличие, как у банка-кредитора, так и

у заемщика возможностей выполнять свои обязательства;

3) возможность реализации залога и

наличие гарантий;

4) обеспечение коммерческих интересов

банка;

5) заключение кредитного соглашения.

Банковский кредит

классифицируется по ряду признаков:

1)По срокам погашения:

Краткосрочные ссуды

предоставляются на восполнение временного недостатка собственных оборотных

средств заемщика. Срок до года. Ставка процента по этим ссудам обратно

пропорциональна сроку возврата кредита. Краткосрочный кредит обслуживает сферу

обращения. Наиболее активно применяются краткосрочные ссуды на фондовом рынке,

в торговле и сфере услуг, в режиме межбанковского кредитования.

Среднесрочные ссуды

предоставляются на срок от одного года до трех лет на цели производства и

коммерческого характера. Наибольшее распространение получили в аграрном

секторе, а также при кредитовании инновационных процессов со средними объемами

требуемых инвестиций.

Долгосрочные ссуды

используются в инвестиционных целях. Они обслуживают движение основных средств,

отличаясь большими объемами передаваемых кредитных ресурсов. Применяются при

кредитовании реконструкции, технического перевооружения, новом строительстве на

предприятиях всех сфер деятельности. Особое развитие долгосрочные ссуды

получили в капитальном строительстве, топливно-энергетическом комплексе.

Средний срок погашения от 3 до 5 лет.

Онкольные ссуды,

подлежащие возврату в фиксированный срок после получения официального

уведомления от кредитора (срок погашения изначально не указан). В настоящее

время они практически не используются не только в Казахстане, но и в

большинстве других стран, так как требуют относительно стабильных условий на

рынке ссудных капиталов и в экономике в целом.

2)По способам погашения:

Ссуды, погашаемые

единовременным взносом со стороны заемщика. Это традиционная форма возврата

краткосрочных ссуд является оптимальной, т.к. не требует использования

механизма дифференцированного процента.

Ссуды, погашаемые в

рассрочку в течение всего срока действия кредитного договора. Конкретные

условия возврата определяются договором. Всегда используются при долгосрочных

ссудах.

3) По способам

взимания ссудного процента:

Ссуды, процент по которым

выплачивается в момент ее общего погашения. Традиционная для рыночной экономики

форма оплаты краткосрочных ссуд, имеющая наиболее функциональный с позиции

простоты расчета характер.

Ссуды, процент по которым

выплачивается равномерными взносами заемщика в течение всего срока действия

кредитного договора. Традиционная форма оплаты средне- и долгосрочных ссуд,

имеющая достаточно дифференцированный характер в зависимости от договоренности

сторон (например, по долгосрочным ссудам выплата процента может начинаться как

по завершении первого года пользования кредитом, так и спустя более

продолжительный срок).

Ссуды, процент по которым

удерживается банком в момент непосредственной выдачи заемщику ссуды. Для

развитой рыночной экономики эта форма абсолютно нехарактерна и используется

лишь ростовщическим капиталом.

4) По способам

предоставления кредита:

Компенсационные кредиты,

направляемые на расчетный счет заемщика для компенсации последнему его

собственных затрат, в т. ч. авансового характера.

Платные кредиты. В этом случае

кредиты поступают непосредственно на оплату расчетно-денежных документов,

предъявленных заемщику для погашения.

5) По методам

кредитования:

Разовые кредиты,

предоставляемые в срок и на сумму, предусмотренные в договоре, заключенном

сторонами.

Кредитная линия - это

юридически оформленное обязательство банка перед заемщиком предоставить ему в

течение определенного периода времени кредиты в пределах согласованного лимита.

Кредитные линии бывают:

Возобновляемые - это

твердое обязательство банка выдать ссуду клиенту, который испытывает временную

нехватку оборотных средств. Заемщик, погасив часть кредита, может рассчитывать

на получение новой ссуды в пределах установленного лимита и срока действия

договора.

Сезонная кредитная линия

предоставляется банком, если у фирмы периодически возникают потребности в

оборотных средствах, связанных с сезонной цикличностью или необходимостью

образования запасов на складе.

Овердрафт - это

краткосрочный кредит, который предоставляется путем списания средств по счету

клиента сверх остатка средств на счете. В результате этого на счете клиента

образуется дебетовое сальдо. Овердрафт - это отрицательный баланс на текущем

счете клиента. Овердрафт может быть разрешенным, т.е. предварительно

согласованным с банком и неразрешенным, когда клиент выписывает чек или

платежный документ, не имея на это разрешение банка. Процент по овердрафту

начисляется ежедневно на непогашенный остаток, и клиент платит только за

фактически использованные им суммы.

6) По видам процентных

ставок:

Кредиты с фиксированной

процентной ставкой, которая устанавливается на весь период кредитования и не

подлежит пересмотру. В этом случае заемщик принимает на себя обязательство

оплатить проценты по неизменной согласованной ставке за пользование кредитом

вне зависимости от изменения коньюктуры на рынке процентных ставок.

Фиксированные процентные ставки применяются при краткосрочном кредитовании.

Кредиты с плавающей

процентной ставкой. Плавающими называют такие ставки, которые постоянно

изменяются в зависимости от ситуации, складывающейся на кредитном и финансовом

рынке.

Кредиты со ступенчатой

процентной ставкой. Эти процентные ставки периодически пересматриваются.

Используются в период сильной инфляции.

7) По числу кредитов:

Кредиты, предоставленные

одним банком.

Синдицированные кредиты,

предоставленные двумя или более кредиторами, объединившимися в синдикат, одному

заемщику.

Параллельные кредиты, в

этом случае каждый банк проводит переговоры с клиентом отдельно, а затем, после

согласования с заемщиком условий сделки, заключается общий договор.

8) По наличию

обеспечения:

Доверительные ссуды,

единственной формой обеспечения возврата которых является кредитный договор.

Этот вид кредита не имеет конкретного обеспечения и поэтому предоставляется,

как правило, первоклассным по кредитоспособности клиентам, с которыми банк

имеет давние связи и не имеет претензий по оформлявшимся ранее кредитам.

Контокоррентный кредит.

Контокоррентный кредит выдается при использовании контокоррентного счета,

который открывается клиентам, с которыми банк имеет длительные доверительные

отношения, предприятиям с исключительно высокой кредитной репутацией.

Договор залога. Залог

имущества (движимого и недвижимого) означает, что кредитор залогодержатель

вправе реализовать это имущество, если обеспеченное залогом обязательство не

будет выполнено. Залог должен обеспечить не только возврат ссуды, но и уплату

соответствующих процентов и неустоек по договору, предусмотренных в случае его

невыполнения.

Договор поручительства.

По этому договору поручитель обязывается перед кредитором другого лица

(заемщика, должника) отвечать за исполнение последним своего обязательства.

Заемщик и поручитель отвечают перед кредитором как солидарные должники.

Гарантия. Это особый вид

договора поручительства для обеспечения обязательства между юридическими

лицами. Гарантом может быть любое юридическое лицо, устойчивое в финансовом

плане.

Страхование кредитных

рисков. Предприятие-заемщик заключает со страховой компанией договор

страхования, в котором предусматривается, что в случае непогашения кредита в

установленный срок страховщик выплачивает банку, выдавшему кредит, возмещение в

размере от 50 до 90% не погашенной заемщиком суммы кредита, включая проценты за

пользование кредитом.

9) По целевому назначению

кредита:

Ссуды общего характера,

используемые заемщиком по своему усмотрению для удовлетворения любых

потребностей в финансовых ресурсах. В современных условиях имеют ограниченное

применение в сфере краткосрочного кредитования, при средне- и долгосрочном

кредитовании практически не используется.

Целевые ссуды,

предполагающие необходимость для заемщика использовать выделенные банком

ресурсы исключительно для решения задач, определенных условиями кредитного

договора (например, расчета за приобретаемые товары, выплаты заработной платы

персоналу, капитального развития и т. п.). Нарушение указанных обязательств

влечет за собою применение к заемщику установленных договором санкций в форме

досрочного отзыва кредита или увеличения процентной ставки.

Выше обозначенную

классификацию принято считать традиционной. В Республике Казахстан имеет место

несколько иная, более сжатая классификация:

1) по срокам

предоставления:

- краткосрочные (до 1

года);

- среднесрочные (от 1 до

3 лет);

- долгосрочные (свыше 3-х

лет);

2) по объектам

кредитования:

- кредитование на

пополнение оборотного капитала;

- кредитование на

обновление и приобретение основного капитала;

3) по методам

кредитования:

- кредитование по

остатку;

- кредитование по

обороту.

Необходимость

и возможность привлечения банковского кредита обусловлена закономерностями

кругооборота и оборота капитала в процессе воспроизводства: на одних местах

высвобождаются временно свободные средства, выступающие источником кредита, на

других возникает потребность в кредите, например, для расширения производства.

Таким образом, кредит способствует экономическому росту: кредитор получает

плату за кредит, а заёмщик увеличивает свои производственные фонды и обновляет

их.

Необходимость

роста конкурентоспособности повышает требования к качеству менеджмента предприятий.

Рост уровня управления немыслим без применения формализованного, научно

обоснованного подхода к принятию управленческих решений. Рассмотрим пример

научного подхода к принятию решения о привлечении банковского кредита для

финансирования текущих расходов предприятия.

Методика

расчета необходимости привлечения банковского кредита для финансирования

текущих расходов предприятия представляет собой логическую процедуру оценки

целесообразности использования банковского кредита как инструмента внешнего финансирования.

[2]

Расчет

потребности в банковском кредите основывается на следующих основных условиях.

Во-первых, возможность привлечения кредитных ресурсов рассматривается как одна

из альтернатив устранения временного разрыва между притоком и оттоком денежных

средств. Решение о привлечении кредита принимается при условии большей

экономической целесообразности данного способа внешнего финансирования, по

сравнению с прочими имеющимися в наличии способами покрытия кассового разрыва.

Во-вторых, система планирования на предприятии должна поддерживать функцию

имитационного моделирования. Для выбора оптимального источника финансирования

важно иметь возможность осуществления предварительной оценки последствий

принятия различных решений - в данном случае при использовании тех или иных

способов покрытия кассового разрыва.

Процесс

расчета необходимости привлечения банковского кредита для целей покрытия

временного разрыва между поступлением и выбытием денежных средств включает два

этапа: идентификация потребности в денежных средствах и анализ использования

различных альтернатив покрытия выявленного дефицита. Каждый этап

характеризуется поставленной перед ним задачей и содержанием. Задачей первого

этапа является заблаговременное выявление размера дефицита денежных средств,

даты его возникновения, а также периода его сохранения. Задачей второго этапа

является определение наиболее эффективного способа покрытия дефицита денежных

средств. Рассмотрим содержание каждого этапа.

Задача

первого этапа реализуется в рамках оперативного управления предприятием на

основе системы бюджетирования - технологии планирования, учета и контроля

денежных средств и финансовых результатов. Система бюджетирования включает в

себя иерархию финансовых планов, объединяющую основные бюджеты (бюджет движения

денежных средств, бюджет доходов и расходов, бюджет по балансу) и операционные

бюджеты, бюджеты деятельности, не связанные с основной деятельностью.

Иерархия

бюджетов определяет направленность информационных потоков: основные бюджеты

формируются за счет данных, предоставляемых бюджетами более низкого уровня:

операционными, а также бюджетами инвестиционной и финансовой деятельности. В

свою очередь, данные необходимые для формирования операционных бюджетов,

формируются на основе данных регистров внутреннего управленческого учета,

фиксирующего параметры хозяйственных операций на предприятии. Указанные

регистры внутреннего управленческого учета индивидуальны для каждого

предприятия, общим для них является отражение изменения параметров состояния

предприятия под влиянием осуществляемых операций. К регистрам внутреннего

учета, как правило, относят базы данных, фиксирующие состояние ресурсов

предприятия, заказов принятых к исполнению, спецификации на различные виды

продукции, производимые предприятием, производственной программы и т.п.

Информация,

необходимая для решения задачи выявления факта дефицита денежных средств, его

величины, продолжительности находит непосредственное отражение в отчете

движения денежных средств. Отчет о движении денежных средств - финансовый

документ, представляющий в систематизированной форме на заданном интервале

времени ожидаемые и фактические значения поступлений и выбытий денежных средств

предприятия. Отчет о движении денежных средств показывает прогнозные значения

остатка денежных средств на конкретную дату и сигнализирует о плановой

потребности в дополнительных ресурсах. Данные, используемые в качестве исходной

информации в отчете о движении денежных средств, сформированы выходными данными

операционных бюджетов. Операционные бюджеты представляют собой сметы плановых и

фактических значений поступлений и выбытий денежных средств, сгруппированные по

признаку совершения предприятием операций одного типа. Конкретная разбивка

зависит от специфики предприятия, в качестве примера можно предложить следующую

типологию: бюджет поступлений и отчислений (поступления от реализации в разрезе

видов продукции, отчисления в виде прямых затрат на те или иные виды сырья),

бюджет выплат заработной платы, бюджет выплат налоговых отчислений, бюджет обеспечивающих

расходов (отчисления на постоянные затраты), бюджет финансовой деятельности,

бюджет инвестиционной деятельности. Часть информации, представленной в

операционных бюджетах, носит постоянный характер, т.е. не зависит от деловой

активности предприятия (постоянные затраты, часть заработной платы, части

налоговых платежей). Значения прочих статей напрямую зависят от совершаемых

предприятием операций. Ограничение рассмотрения финансовой модели предприятия

на уровне бюджетов является нецелесообразным, так как для решения задач

«рассмотреть варианты мобилизации денежных средств» и «оценить эффективность

выполнения операции» необходимо иметь возможность осуществления имитационного

моделирования, позволяющей проигрывать различные варианты принятия управленческих

решений на предмет выбора варианта, последствия выбора которого будут

оптимальными. Методика расчета потребности предприятия в банковском кредите,

построенная по принципу возможности поддержания диалога «что будет, если?»

должна учитывать особенности формирования операционных бюджетов, содержание

которых зависит от параметров функционирования предприятия, зафиксированных в

системе регистров внутреннего управленческого учета.

После

выявления размера дефицита денежных средств, даты его образования и периода

функционирования необходимо принять меры к его ликвидации. Прежде всего,

выясняется причина дефицита, первым вариантом покрытия дефицита может стать

ликвидация его причины. Все имеющиеся альтернативы можно условно разделить на

три группы. В первую группу входят различные варианты модификации структуры

движения денежных средств, связанные с изменением графиков запланированных

платежей (рассмотрение вариантов задержки платежей, возможностей сокращения

срока запланированных поступлений денежных средств). Во вторую группу входят

варианты внесения изменений в производственную программу предприятия с целью

перенесения во времени выполнения графика производства, требующего оттока

денежных средств (приобретение сырья, комплектующих). В третью группу способов покрытия

дефицита денежных средств, входят инструменты привлечения внешнего

финансирования, в частности банковский кредит. Каждый вариант покрытия дефицита

денежных средств обладает индивидуальными особенностями, связанными с

характером последствий, обусловленных использованием данного варианта.

Например, использование банковского кредита характеризуется необходимостью

выплаты к определенной дате суммы кредита и процентов по нему, поступление

денежных средств ожидается не ранее определенной даты. [2]

Выбор

конкретного способа покрытия дефицита денежных средств осуществляется в два

этапа. На первом этапе из имеющихся в распоряжении альтернатив выбирают

способы, целесообразность которых подтверждаются расчеты стратегического

характера. Например, просьба к контрагентам об ускорении расчетов может снизить

уровень доверия к предприятию, поэтому использовать их нецелесообразно. На

втором этапе анализируются последствия использования каждого из вариантов.

Критерием выбора является финансовое состояние предприятия, вызванное

использованием конкретного способа покрытия дефицита. Последствия любой

хозяйственной операции, совершаемой предприятием, отражаются на его финансовом

состоянии, что может быть предварительно оценено с помощью системы

имитационного моделирования. Используя связь «регистры внутреннего учета

операционные бюджеты основные бюджеты: бюджет движения денежных средств и

бюджет расходов и доходов», мы можем проанализировать последствия выбора

каждого варианта покрытия дефицита денежных средств, отражающихся на структуре

отчета о движении денежных средств и структуре доходов и расходов. Учет

последствий использования каждой из имеющихся в наличии альтернатив позволит

осуществить оптимальный выбор.

1.2 Оценка

кредитоспособности предприятия на основе анализа финансовых коэффициентов

Под кредитоспособностью

следует понимать такое финансово-хозяйственное состояние предприятия, которое

дает уверенность в эффективном использовании заемных средств, способность и

готовность заемщика вернуть кредит в соответствии с условиями договора. Иными

словами, кредитоспособность заемщика - это способность погашать ссудную

задолженность. Ее оценка представляет собой оценку банком заемщика с точки

зрения возможности и целесообразности предоставления ему кредита. Она

определяет вероятность своевременного возврата его и выплаты процентов по нему.

[3, c.23]

В отличие от

платежеспособности кредитоспособность не фиксирует неплатежи за истекший период

или на какую-то дату, а прогнозирует способность к погашению долга на ближайшую

перспективу. Помимо этого, кредитоспособность показывает финансовую прочность и

позволяет при рейтинговании отнести его в соответствующие классы.

Факторы, влияющие на

кредитоспособность:

1. Дееспособность клиента. Это

правомочность клиента в получении банковского кредита.

2. Репутация заемщика

3. Владение активами

4. Позиция клиента на рынке.

Оценка кредитоспособности

предполагает, прежде всего, использование показателей, характеризующих

деятельность заемщика с точки зрения возможностей погашения ссудной задолженности.

К наиболее

распространенным методам оценки кредитоспособности заемщика в мировой практике

можно отнести «Правила 5 Си», где критерии отбора клиентов обозначены словами,

начинающимися на букву «Си»:

Более конкретное

рассмотрение показателей правил пяти «СИ» представлено ниже:

| 1. Характер заемщика. |

Репутация клиента, степень ответственности клиента

(юридического или частного лица) за погашение долга, отношение партнеров к

данному клиенту, кредитная история заемщика, общение с клиентом для

подтверждения его устойчивости, моральных качеств, сбор информации о

клиентах. |

| 2. Финансовые возможности |

Анализ доходов и расходов клиента, движение потоков

наличности, наличие возможности погасить кредит, данные о текущих кассовых

поступлениях, товарных запасов и их продажи, заимствование. |

| 3. Капитал |

Определение достаточности собственного капитала,

соотношение его с другими статьями активов и пассивов, определение степени

вложения собственного капитала в кредитную операцию. |

| 4. Обеспечение |

Наличие соотношения стоимости активов заемщика и долговых

обязательств для погашения ссуды банка, наличие конкретного вторичного

источника погашения долга (залог, гарантия, поручительство, страхование),

если недостаточны денежные потоки у клиента банка. |

| 5. Общие экономические условия |

Учет текущей или прогнозной ситуации в стране, регионе,

отрасли, политические факторы, деловой климат, наличие конкуренции со стороны

других предприятий, состояние налогов, цены на сырье и т.д. |

В отечественной практике

при анализе кредитоспособности клиентов используют метод коэффициентов и

денежный поток.

Метод коэффициентов

обычно ограничен кругом показателей. Среди них показатели, характеризующие

основные параметры работы заемщика с количественной стороны, и ряд

коэффициентов, используемых для оценки качества активов и обязательств.

Количественная оценка

кредитоспособности основана на коэффициентах ликвидности, коэффициента покрытия

и показателя обеспеченности собственными оборотными средствами.

Денежный поток заемщика

является прекрасным инструментом, позволяющим кредитному специалисту

проанализировать, какие виды деятельности заемщика и в какой мере влияли на

прирост наличности по его счетам.

При изучении

кредитоспособности предприятия (фирмы) важное значение имеет анализ

коэффициентов, характеризующих соотношения различных статей баланса и динамики

этих показателей. В мировой банковской практике используется множество

финансовых коэффициентов для оценки кредитоспособности заемщика ссуды. Выбор

коэффициентов определяется особенностями клиентуры банка, возможными причинами

затруднений, кредитной политикой банка.

Для стран с развитой

экономикой характерны сложные и дифференцированные по клиентам и банкам

методики оценки кредитоспособности потенциальных заемщиков.

В казахстанской

банковской практике уже достаточно широко применяется мировой опыт оценки

кредитоспособности клиента, в основе которого находится определение класса

кредитоспособности заемщика. Национальный банк РК руководствуется опытом других

стран и разрабатывает методические указания по анализу кредитоспособности

заемщика.

В основе определения

класса кредитоспособности заемщика находится критериальный уровень показателей

и их рейтинг. В зависимости от величины основных коэффициентов заемщики

распределяются на три класса кредитоспособности.

Для оценки кредитоспособности

заемщика используются два основных показателя [4, c. 69]:

1. Коэффициент ликвидности;

2. Показатель обеспеченности

собственными средствами (Посс).

Коэффициент ликвидности

характеризует способность клиента оперативно высвободить из оборота денежные

средства для погашения долга. Существует 3 вида показателей ликвидности:

коэффициент абсолютной ликвидности, коэффициент быстрой ликвидности,

коэффициент текущей ликвидности.

Коэффициент абсолютной

ликвидности рассчитывается следующим образом:

(1) (1)

Чем выше значение этого

коэффициента, тем выше кредитоспособность и, как следствие, надежнее заемщик.

Коэффициент быстрой

ликвидности рассчитывается следующим образом:

(2) (2)

Рекомендуемое значение

для этого показателя составляет 0,7 и выше.

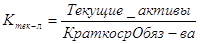

Коэффициент текущей

ликвидности рассчитывается следующим образом:

(3) (3)

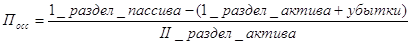

Показатель обеспеченности

собственными оборотными средствами характеризует размер собственных средств

заемщика. Чем выше значение данного коэффициента, тем надежнее заемщик.

(4) (4)

Описанные финансовые

коэффициенты кредитоспособности рассчитываются на основе остатков по балансу на

отчетные даты.

Для

определения кредитоспособности предприятия финансовому менеджеру необходимо

использовать специальную, более широкую систему показателей (финансовых

нормативов). Рассмотрим их последовательно.

1)

Отношение прибыли к чистым активам, показывает, насколько эффективно

используются активы для создания прибыли. При этом важно определиться, какая

прибыль принимается в расчет - только от реализации или общая. Это зависит от

профиля деятельности предприятия и состава его активов. Если активы по своему

составу обеспечивают главным образом осуществление основной деятельности, то

правильнее принимать в расчет прибыль от реализации и общую стоимость активов.

Если, например, в составе активов значителен удельный вес долгосрочных или

краткосрочных финансовых вложений, которые в итоге должны давать предприятию

дополнительную прибыль, то точнее будет сопоставление общей суммы прибыли с

общей величиной чистых активов, либо прибыли от реализации с чистыми активами

за вычетом активов, не отвечающих основному профилю деятельности предприятия.

Чистые

активы - это в общем виде суммарная величина активов за вычетом долговых

обязательств: задолженности учредителей по взносам в уставный капитал, убытков,

целевых поступлений и финансирования, долгосрочных пассивов, краткосрочной

задолженности.

2)

Отношение прибыли к доходу от реализации. Для этого показателя принимают в

расчет доход от реализации. Этот показатель весьма важен для оценки возможного

увеличения прибыли в случае роста объема продаж. Но особое его значение

возникает в ситуации, когда объем продаж снижается.

Следствием

снижения объема продаж, как правило, является возникновение необходимости

снизить либо постоянные затраты, либо прибыль. Если предприятие хочет сохранить

прежний уровень рентабельности (т. е. значение рассматриваемого показателя),

надо снижать постоянные расходы.

3)

Отношение объема реализации к чистым активам. Рост этого показателя

благоприятен для предприятия, но только при условии, что реализация не является

убыточной. Если доход от реализации меньше затрат на реализованную продукцию,

любой рост объема продаж приводит к увеличению убытка в расчете на единицу

чистых активов.

4)

Отношение объема продаж к стоимости основных средств. Этот показатель оценивает

эффективность использования зданий, сооружений, машин, оборудования. Если

уровень его высок, это может означать одно из двух:

а)

предприятие действительно эффективно использует основные средства в целях

обеспечения больших объемов продаж;

б)

производство, которым занимается предприятие, характеризуется высокой

трудоемкостью, а не капиталоемкостью.

5)

Отношение дохода от реализации к чистым текущим активам. Чистые текущие активы

- это оборотные активы за вычетом краткосрочных обязательств предприятия.

Показывает эффективность использования оборотных активов. Высокий уровень этого

показателя благоприятно характеризует кредитоспособность предприятия. Однако в

случаях, когда он очень высок или очень быстро увеличивается, можно

предположить, что деятельность ведется в размерах, не соответствующих стоимости

оборотных активов

6)

Отношение дохода от реализации к собственному капиталу (капиталу и резервам).

Это оборачиваемость собственных источников средств.

7)

Отношение дохода от реализации к запасам. Показатель дает приблизительное

определение периода, на который запасы необходимы (например, значение его,

равное 4:1, по годовому балансу указывает на трехмесячный оборот запасов).

Высокий уровень показателя свидетельствует о быстрой оборачиваемости запасов. В

большинстве случаев рост этого показателя положительно характеризует

кредитоспособность, а снижение - отрицательно.

8)

Отношение основных средств к стоимости активов. Основные средства -

производственный потенциал предприятия, в результате использования которого

формируется тот или иной объем продаж. Следует иметь в виду, что высокая доля

основных средств в активах может привести к снижению мобильности последних, что

ставит под угрозу платежеспособность предприятия.

9)

Отношение запасов к чистым текущим активам. Это оценка уровня оборотного

капитала, связанного в производственных запасах, незавершенном производстве,

готовой продукции. Рост показателя может означать накопление устаревших запасов

или трудности в сбыте продукции.

10)

Отношение краткосрочной задолженности к капиталу и резервам. Если краткосрочная

задолженность в несколько раз меньше собственного капитала, то можно

расплатиться со всеми кредиторами полностью.

11)

Отношение дебиторской задолженности к доходу от реализации. Этот показатель

дает представление о величине среднего периода времени, затрачиваемого на

получение причитающихся с покупателей денег. Например, отношение 1:4 означает

трехмесячный срок погашения дебиторской задолженности. Ускорение

оборачиваемости дебиторской задолженности, т. е. снижение показателя, можно

рассматривать как признак повышения кредитоспособности предприятия, поскольку

долги покупателей быстрее превращаются в деньги. В идеальном случае, когда все

продажи оплачиваются в момент их свершения, показатель равен нулю.

12)

Отношение оборотных активов к краткосрочной задолженности. Этот показатель

является коэффициентом текущей ликвидности, о котором подробно говорилось выше.

13)

Отношение ликвидных активов к краткосрочной задолженности предприятия. Под

ликвидными активами подразумеваются оборотные активы за вычетом запасов и

других позиций, которые нельзя немедленно обратить в деньги. Этот показатель

близок по содержанию к рассмотренному выше общему коэффициенту покрытия.

Рассмотренные

13 показателей кредитоспособности призваны детально и всесторонне оценить

состояние предприятия. Однако, как правило, оценка по большому количеству

показателей приводит к противоречивым выводам. Одни показатели могут

улучшаться, другие - ухудшаться под влиянием многообразных факторов, не всегда

зависящих от качества деятельности предприятия. Поэтому обычно выделяют из

всего круга оценочных показателей ключевые показатели.

Ключевыми

показателями для оценки кредитоспособности предприятия являются [5, c. 42]:

1.Отношение

объема реализации к чистым текущим активам.

2.Отношение

объема реализации к собственному капиталу.

3.Отношение

краткосрочной задолженности к собственному капиталу.

4.Отношение

дебиторской задолженности к доходу от реализации.

5.Отношение

ликвидных активов к краткосрочной задолженности предприятия.

Для

каждого из этих показателей фиксируются четыре уровня. Интервалы между ними

назовем классами.

Классность

нормы выручки от реализации (первые два ключевых показателя). К первому классу

относятся все предприятия, удовлетворяющие нормативным ограничениям >=0,7.

Второй класс определяется на промежутке [0,2;0,7]. Третьему классу

удовлетворяют условия = 0,2. Для четвертого класса последнее ограничение

обратно, то есть <0,2.

Аналогична

классность нормы ликвидности (пятый ключевой показатель): I класс >1, II

класс [0,2;1], III класс <0,2 и если предполагается изменение нормы за

период, IV класс <0,2 и если изменение нормы за период отрицательно.

Классность

норм покрытия (третий ключевой показатель): I класс >= 3, II класс - [2;3],

III класс <2 и если предполагается изменение нормы за период, IV класс <2

и если изменение нормы за период отрицательно.

Для

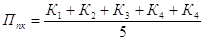

того чтобы оценить кредитоспособность, рассчитывается промежуточный показатель

классности ключевых показателей.

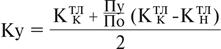

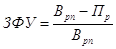

(5) (5)

где К

- классы вышеперечисленных пяти основных ключевых показателей;

Ппк

- промежуточный показатель классности.

В

результате расчета промежуточного показателя классности получается

распределение по четырем классам:

I

класс. Предприятие способно погасить все срочные обязательства за счет

мобильных средств, то есть в кратчайшие сроки, в том числе и за отчет денежных

средств не менее чем на 70%.

II

класс. Привлекая быстромобилизуемые активы, предприятие может погасить от 80 до

100% срочных обязательств, в том числе от 20 до 70% путем прямого перечисления

денежных средств.

III

класс. Привлечение всех быстрореализуемых активов позволяет покрыть менее 80%

краткосрочной задолженности, что означает значительные трудности при расчетах с

кредиторами. Однако у предприятия есть возможность восстановить свою

платежеспособность.

IV

класс. Предприятие находится под угрозой кризиса и банкротства, ярко выражена

тенденция к ухудшению финансового состояния.

Такова

система показателей для оценки кредитоспособности предприятия. Анализ всех

рассмотренных выше показателей позволяет выявить реальную возможность

предприятия взять кредит и своевременно рассчитываться по его погашению. Умение

правильно их исчислять, анализировать и определять влияние различных факторов

на изменение их уровня позволит полнее выявить резервы повышения эффективности

производства, разработать рекомендации по устранению выявленных недостатков,

оздоровлению и укреплению его финансового положения.

Вложение

капитала должно быть эффективным. Под эффективностью использования капитала

понимается величина прибыли, приходящаяся на 1 (один) тенге вложенного

капитала. Эффективность капитала - комплексное понятие, включающее в себя

использование оборотных средств, основных фондов и НМА. Поэтому анализ

эффективности капитала проводится по отдельным частям.

Эффективность

использования оборотных средств характеризуются, прежде всего, их

оборачиваемостью. Под оборачиваемостью средств понимается продолжительность

прохождения средствами отдельных стадий производства и обращения.

Оборачиваемость оборотных средств исчисляется продолжительностью одного оборота

в днях или количеством оборотов за отчетный период.

Эффективность

использования капитала в целом. Капитал в целом представляет собой сумму

оборотных средств, основных фондов и НМА. Эффективность использования капитала

лучше всего измеряется его рентабельностью. Уровень рентабельности капитала

измеряется процентным отношением балансовой прибыли к величине капитала.

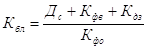

Самофинансирование

означает финансирование за счет собственных источников: амортизационных

отчислений и прибыли. Эффективность самофинансирования и его уровень зависят от

удельного веса собственных источников. Уровень самофинансирования можно

определить с помощью коэффициента самофинансирования:

Однако

хозяйствующий субъект не всегда может полностью обеспечить себя собственными финансовыми

ресурсами и поэтому широко использует заемные и привлеченные денежные средства,

как элемент, дополняющий самофинансирования.

Следующий

источник это расчеты эффекта финансового рычага и операционного рычага, а также

расчету финансовых коэффициентов.

Важнейшими

коэффициентами отчетности, использующимися в финансовом управлении по Е. С.

Стояновой, являются [6, c. 42]:

1) коэффициенты

ликвидности (коэффициент текущей ликвидности, срочной ликвидности и чистый

оборотный капитал);

2) коэффициенты

деловой активности или эффективности использования ресурсов (оборачиваемость

активов, оборачиваемость дебиторской задолженности, оборачиваемость материально

- производственных запасов и длительность операционного цикла);

3) коэффициенты

рентабельности (рентабельность всех активов предприятия, рентабельность

реализации, рентабельность собственного капитала);

4) коэффициенты

структуры капитала (коэффициент собственности, коэффициент финансовой

зависимости, коэффициент защищенности кредиторов);

5) коэффициенты

рыночной активности (прибыль на одну акцию, балансовая стоимость одной акции,

соотношение рыночной цены акции и ее балансовой стоимости, доходность акции и

доля выплаченных дивидендов).

1.3 Анализ

эффективности использования привлеченных средств

Эффективность использования

привлеченных предприятием заемных средств характеризуется понятием финансовый

рычаг или финансовый леверидж (от англ. leverage - рычаг). Он характеризует

использование предприятием заемных средств, которые представляют собой

объективный фактор, возникающий с появлением заемных средств в объеме

использованного предприятием капитала, позволяющий ему получить дополнительную

прибыль на собственный капитал. [7]

Показатель, отражающий

уровень дополнительно полученной прибыли собственным капиталом при различной

доле использования заемных средств, называется эффектом финансового рычага.

С категорией финансовый

рычаг неразрывно связано понятие финансовый риск. Финансовый риск - это риск,

связанный с возможным недостатком средств для выплаты процентов по ссудам и

займам. Возрастание финансового рычага сопровождается повышением степени рискованности

данного предприятия. Это проявляется в том, что для двух предприятий, имеющих

одинаковый объем производства (экономическую рентабельность), но разный уровень

финансового рычага, изменение чистой прибыли будет неодинаковым.

Как действует финансовый

рычаг?

Возьмем два предприятия.

Размер активов и экономическая рентабельность у обоих предприятий одинаковы –

актив - 1000 тыс. тенге, рентабельность –20%, разница лишь в составе

обязательств. Предприятие А использует только собственные средства, а

предприятие Б – 500 тыс. тенге собственные, 500 тыс. тенге - заемные, при этом

процент за кредит – 15%.

Для определения эффекта

финансового рычага финансовый менеджер соблюдает определенную

последовательность:

1. Определяем чистую прибыль

от использования активов (нетто-результат эксплуатации активов). Для обоих

предприятий она одинакова 200 тыс. тенге (20% от суммы активов). Однако

предприятие Б должно скорректировать чистую прибыл на размер банковского

процента т.е.

200 – ( 500* 15/100) =

125 тыс.тенге

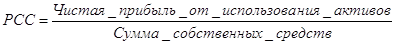

2. Рассчитываем

рентабельность собственных средств (РСС).

(6) (6)

Итак, для предприятия А РСС

равна 20% ((200/1000)*100%), для предприятия Б - 25% ((125/ 500)*100%).

Таким образом, при

одинаковой экономической рентабельности в 20% есть различие в рентабельности

собственных средств, получаемой в результате иной структуры финансовых

источников, Эта разница в 5% и есть эффект финансового рычага. Следовательно,

эффект финансового рычага - это приращение к рентабельности собственных средств,

получаемое благодаря использованию кредита, несмотря на платность заемных

средств.

В практических расчетах

эффекта финансового рычага учитывается влияние налогообложения. Принято считать

что налогообложение « срезает» эффект на 1/3 или (1- ставка налога).

Итак, можно сделать вывод.

1. Предприятие,

использующее только собственные средства ограничивает их рентабельность на 2/3

экономической рентабельности (ЭР).

РСС = 2/3 ЭР (7)

2. Предприятие,

использующее кредит, увеличивает либо уменьшает рентабельность собственных

средств в зависимости от соотношения собственных и заемных средств и от

величины процентной ставки. Тогда возникает эффект финансового рычага (ЭФР).

РСС = 2/3 ЭР + ЭФР

(8)

Эффект возникает из

расхождения между экономической рентабельностью и «ценой» заемных средств

(ставкой процента).

Для определения эффекта

финансового рычага, необходимо знать, что эффект рычага состоит из двух частей:

дифференциал и плечо рычага (коэффициент левериджа).

Дифференциал определяется

как разность между экономической рентабельностью и ставкой процента.

Дифференциал

= 2/3 (ЭР — СП) (9)

Плечо рычага

характеризует силу воздействия рычага. Это соотношение между заемными и

собственными средствами.

Плечо

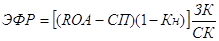

финансового рычага = ЗС/СС (10)

Следовательно, сила

воздействия финансового рычага определяется по формуле:

ЭФР = 2/3 (ЭР-СП) *

ЗС/СС (11)

Или ЭФР = (1- СН)

*(ЭР-СП) * ЗС/СС (12)

В мировой практике

считается оптимальное значение близкое к 50-60% т.е эффект финансового рычага

должен быть равен половине или 2/3 уровня экономической рентабельности.

Данная формула открывает

перед финансовым менеджером широкие возможности по определению безопасного

объема заемных средств, расчету допустимых условий кредитования, облегчению

налогового бремени для предприятия, определению целесообразности приобретения

акций предприятия с теми или иными значениями дифференциала, плеча рычага и

уровня ЭФР в целом.

Итак, уровень ЭФР зависит

от дифференциала и плеча финансового рычага. При этом между ними существует

противоречие и неразрывная связь. Так, при наращивании заемных средств

финансовые издержки по "обслуживанию долга", как правило, утяжеляют

процентная ставка по кредиту и это (при данном уровне ЭР) ведет к сокращению

дифференциала. В свою очередь сокращение дифференциала компенсируется очередным

повышением значения финансового рычага.

Отсюда вытекает важнейшее

правило:

Если новое заимствование

приносит предприятию увеличение уровня ЭФР, то такое заимствование выгодно. Но

при этом необходимо внимательнейшим образом следить за состояние дифференциала:

при наращивании плеча рычага банкир склонен компенсировать возрастание своего

риска повышением цены своего "товара" – кредита.

Другое важное правило:

Риск кредитора выражен

величиной дифференциала: чем больше дифференциал, тем меньше риск, чем меньше

дифференциал, тем больше риск. Е.С.Стоянова предлагает методику определения

относительно безопасного привлечения заемных средств. [6, c. 82]

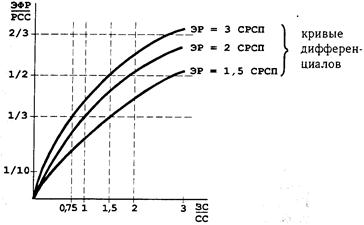

На рисунке 1 отобразим

варианты и условия привлечения заемных средств.

Рисунок 1. Варианты и

условия привлечения заемных средств

Графики нужны для

определения относительно безопасных значений ЭР, РСС, СП и плеча рычага. Из

графиков видно, что чем меньше разрыв между ЭР и СП, тем большую долю

приходится отводить на заемные средства для подъема РСС, но это небезопасно при

снижении дифференциала.

Возникает вопрос: "К

какому значению ЭФР нужно стремиться?". Многие западные экономисты считают,

что золотая середина близка к 30 – 50 процентам, т.е. ЭФР оптимально должен

быть равен одной трети – половине уровня ЭР активов. Тогда ЭФР способен как бы

компенсировать налоговые изъятия и обеспечить собственным средствам достойную

отдачу. Более того, при таком соотношении между ЭФР и ЭР значительно снижается

акционерный риск.

Чтобы определить

оптимальные условия получения кредита и рассчитать его сумму необходимо

выполнить следующие процедуры:

1. Установить

приемлемую степень снижения дифференциала, определить его величину, и, исходя

из этого, рассчитать ставку процента по будущему кредитному договору, вводя в

вычисления прогнозируемый уровень ЭР. Важно, чтобы значение дифференциала было

положительным и имело определенный аварийный запас. Сразу же следует

сосредоточить внимание на соответствующую кривую дифференциалов (например, на

ЭР = 2×СП).

2. Предприятие

выбирает желательный уровень ЭФР (рекомендуется: 1/3 ¼ 1/2 от ЭР) и

соответствующую горизонталь на графике. Пусть в нашем примере это будет 1/3.

3. Получаем,

что для достижения 33-процентного соотношения между ЭФР и РСС (когда успехи

предприятия на 1/3 обеспечиваются за счет финансовой стороны дела, а на 2/3 –

за счет хозяйственной, и сполна используются возможности налоговой экономии, но

не налоговой "перекомпенсации") желательно иметь при ЭР = 2×СРСП

плечо рычага 1.0. Т.е. заемные средства могут по своему объему равняться

собственным средствам предприятия.

4. Далее

остается определить, вписывается ли рассчитанная ранее "по

потребностям" сумма кредита в безопасное значение плеча рычага.

5. Следует

предусмотреть какой-то резерв заемной способности на случай возможных

затруднений.

Большое влияние на финансовое состояние

предприятия оказывают состав и структура заемных средств, т.е. соотношение

долгосрочных, среднесрочных и краткосрочных финансовых обязательств.

Привлечение заемных средств в оборот предприятия

- явление нормальное, содействующее временному улучшению финансового состояния,

при условии, что эти средства не замораживаются на продолжительное время в

обороте и своевременно возвращаются. В противном случае может возникнуть

просроченная кредиторская задолженность, что в конечном итоге приводит к

выплате штрафов и ухудшению финансового положения.

Поэтому в процессе анализа необходимо изучить

состав, давность появления кредиторской задолженности, наличие, частоту причины

образования просроченной задолженности поставщиками ресурсов, персоналу

предприятия по оплате труда, бюджету, определить сумму выплаченных пеней за

просрочку платежей.

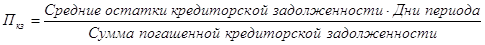

Одним из показателей, используемых для оценки

состояния кредиторской задолженности, является средняя продолжительность

периода ее погашения (Пкз), которая рассчитывается следующим образом:

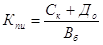

(13) (13)

Качество кредиторской задолженности может быть

оценено также определением удельного веса в ней расчетов по векселям. Доля

кредиторской задолженности, обеспеченная выданными векселями, в общей ее сумме

показывает ту часть долговых обязательств несвоевременное погашение которых

приведет к протесту векселей, выданных предприятием, а следовательно, к

дополнительным расходам и утрате деловой репутации.

При анализе долгосрочного заемного капитала, если

он имеется на предприятии, интерес представляют сроки востребования

долгосрочных кредитов, так как от этого зависит стабильность финансового

состояния предприятия. Если они частично погашаются в отчетном году, то эта

сумма показывается в составе краткосрочных обязательств.

Анализируя кредиторскую задолженность, необходимо

учитывать, что она является одновременно источником покрытия дебиторской

задолженности. Поэтому надо сравнить сумму дебиторской и кредиторской

задолженности. Если дебиторская задолженность превышает кредиторскую, то это

свидетельствует об иммобилизации собственного капитала в дебиторскую

задолженность.

Таким образом, анализ структуры собственных и заемных средств

необходим для оценки рациональности формирования источников финансирования

деятельности предприятия и его рыночной устойчивости. Это очень важно при

определении перспективного варианта организации финансов и выработке финансовой

стратегии.

Эффективность использования капитала характеризуется его доходностью

(рентабельностью) - отношением суммы прибыли к среднегодовой сумме основного и

оборотного капитала.

Для характеристики интенсивности использования капитала

рассчитывается коэффициент его оборачиваемости (отношение выручки от реализации

продукции, работ и услуг к среднегодовой стоимости капитала).

Обратным показателем коэффициенту оборачиваемости капитала

является капиталоемкость (отношение среднегодовой суммы капитала к сумме

выручки).

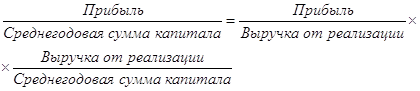

Взаимосвязь между показателями рентабельности совокупного капитала

и его оборачиваемости выражается следующим образом:

(14) (14)

Иными словами, рентабельность активов (ROA) равна

произведению рентабельности продаж (Rpn) и коэффициента

оборачиваемости капитала (Коб):

ROA = Коб х Rpn. (15)

Эти показатели в зарубежных странах применяются в качестве

основных при оценке финансового состояния и деловой активности предприятия.

Рентабельность капитала, характеризующая соотношение прибыли и капитала,

использованного для получения этой прибыли, является одним из наиболее ценных и

наиболее широко используемых показателей эффективности деятельности субъекта

хозяйствования. Этот показатель позволяет аналитику сравнить его значение с

тем, которое было бы при альтернативном использовании капитала. Он используется

для оценки качества и эффективности управления предприятием; оценки способности

предприятия получать достаточную прибыль на инвестиции; прогнозирования

величины прибыли.

Основная концепция расчета рентабельности

довольно проста, однако существуют различные точки зрения относительно

инвестиционной базы данного показателя.

Прибыль на общую сумму активов, по мнению

Л.А.Бернстайна, наилучший показатель, отражающий эффективность деятельности

предприятия. Он характеризует доходность всех активов, вверенных руководству,

независимо от источника их формирования.[8, c.24]

В ряде случаев при расчете ROA из общей суммы

активов исключают непроизводственные активы (избыточные основные средства и

запасы, нематериальные активы, расходы будущих периодов и др.). Это исключение

делают для того, чтобы не возлагать на руководство ответственность за получение

прибыли на активы, которые явно этому не способствуют. Данный подход, как

считает Л.А.Бернстайн, полезен при использовании ROA в качестве инструмента

внутреннего управления и контроля и не годится для оценки эффективности

предприятия в целом. Акционеры и кредиторы вверяют свои средства руководству

предприятия не для того, чтобы оно вкладывало их в активы, которые не приносят

прибыли. Если же есть причины, чтобы вложить капитал в такие активы, то нет

повода исключать их из инвестиционной базы при расчете ROA.

Существуют разные мнения и о том, следует ли

амортизируемое имущество (основные средства, нематериальные активы, малоценные

предметы) включать в инвестиционную базу при расчете ROA по первоначальной или

остаточной стоимости? Несомненно, если оценивается эффективность только

основного капитала, то среднегодовая сумма амортизируемого имущества должна

определяться по первоначальной стоимости. Если же оценивается эффективность

всего совокупного капитала, то стоимость амортизируемых активов в расчет надо

принимать по остаточной стоимости, так как сумма начисленной амортизации

находит отражение по другим статьям баланса (остатки свободной денежной

наличности, незавершенного производства, готовой продукции, расчеты с

дебиторами по неоплаченной продукции).

В качестве инвестиционной базы при расчете рентабельности

капитала используют также "Собственный капитал" + "Долгосрочные

заемные средства". Она отличается от базы "Общая сумма активов"

тем, что из нее исключаются оборотные активы, сформированные за счет

краткосрочных заемных средств. Этот показатель характеризует эффективность не

всего капитала, а только собственного (акционерного)

и долгосрочного заемного капитала. Называют его обычно рентабельностью

инвестированного капитала (ROI).

При расчете рентабельности капитала в качестве

инвестиционной базы может быть использована среднегодовая стоимость

собственного (акционерного) капитала. Но в данном случае в расчет берут прибыль

за вычетом налогов и процентов по обслуживанию долга, а также дивидендов по

привилегированным акциям. Называется этот показатель "Рентабельность

собственного капитала" (ROE). Сравнение величины данного показателя с

величиной рентабельности всего капитала (ROA) показывает влияние заемного

капитала на прибыль собственника.

Если определяем рентабельность всех активов, то в

расчет принимается вся балансовая прибыль, которая включает в себя прибыль от

реализации продукции, имущества и внереализационные результаты (доходы от

долгосрочных и краткосрочных финансовых вложений, от участия в совместных

предприятиях и прочих финансовых операций).

Соответственно и выручка при определении

оборачиваемости всех активов должна включать в себя не только ее сумму от

реализации продукции, но и выручку от реализации имущества, ценных бумаг и т.д.

Для расчета рентабельности функционирующего

капитала в основной деятельности берется прибыль только от реализации

продукции, работ и услуг, а в качестве инвестиционной базы - сумма активов за

вычетом долгосрочных и краткосрочных финансовых вложений, неустановленного

оборудования, остатков незаконченного капитального строительства и т.д.

Рентабельность производственного капитала

рассчитывается отношением прибыли от реализации продукции к среднегодовой сумме

амортизируемого имущества и материальных текущих активов.

При определении уровня рентабельности

собственного капитала учитывается чистая прибыль без финансовых расходов по

обслуживанию заемного капитала.

Таким

образом, анализ всех рассмотренных выше показателей позволяет выявить,

насколько эффективно предприятие использует свои средства. Умение правильно их

исчислять, анализировать и определять влияние различных факторов на изменение

их уровня позволит полнее выявить резервы повышения эффективности производства,

разработать рекомендации по устранению выявленных недостатков, оздоровлению и

укреплению его финансового положения.

2 АНАЛИЗ

ПРИВЛЕЧЕНИЯ БАНКОВСКОГО КРЕДИТА НА ПРИМЕРЕ ТОО «ЖАСТАР»

2.1 Программы

и порядок кредитования предприятий малого и среднего бизнеса банками Казахстана

Под условиями

кредитования понимаются требования, которые предъявляются к определенным

(базовым) элементам кредитования: субъектам, объектам и обеспечению кредита.

Иными словами банк не может кредитовать любого клиента и что объектом

кредитования может быть только та потребность заемщика, которая связана с его

временными платежными затруднениями, с необходимостью развития производства и

обращения продукта.

Условия кредитования

состоят в следующем:

1) совпадение интересов обеих сторон

кредитной сделки;

2) наличие, как у банка-кредитора, так и

у заемщика возможностей выполнять свои обязательства;

3) возможность реализации залога и

наличие гарантий;

4) обеспечение коммерческих интересов

банка;

5) заключение кредитного соглашения.

На сегодняшний день банки

Казахстана осуществляют предоставление кредитных ресурсов в соответствии с

действующим законодательством Республики Казахстан, нормативным правовым

актам Национального Банка Республики Казахстан и внутренней кредитной политикой

банка.

Процесс получения

банковского кредита предпринимателем можно условно разделить на несколько

этапов:

1) выбор банка и проведение

предварительной консультации;

2) подача заявки на получение

банковского кредита, предоставление необходимого пакета документов;

3) заключение кредитного договора в

случае положительного решения.

Банки Казахстана

предлагают широкую линейку программ для кредитования малого и среднего бизнеса.

Рассмотрим программы кредитования двух крупнейших банков Казахстана - АО

«Народный Банк Казахстана» и АО «Казкоммерцбанк».

Согласно данным

официальных сайтов вышеназванных банков кредитные ресурсы предоставляются

заемщикам на различные цели:

1) физическим лицам –

индивидуальным предпринимателям:

- На увеличение

оборотного капитала (приобретение сырья, товаров народного потребления и т.д.);

- На осуществление малых

инвестиций в основной капитал (приобретение недвижимости, патента,

дополнительного оборудования и т.д.);

2) юридическим лицам:

- На пополнение

оборотного капитала;

- Инвестирование в

основной капитал.

Индивидуальные

предприниматели представляют следующий минимальный пакет документов:

- заявка на получение

кредита;

- нотариально заверенную

копию документа, подтверждающего государственную регистрацию индивидуального

предпринимателя;

- справка с налоговой

инспекции о присвоении РНН;

- копию удостоверения

личности;

- копии разрешений и

лицензий (если деятельность подлежит лицензированию);

- документ,

подтверждающий постановку на учет в качестве индивидуального предпринимателя в

территориальном налоговом органе по месту жительства;

- копии договоров с

поставщиками и потребителями, накладные, счета-фактуры, контракты и прочие

финансовые документы (если такие имеются);

- калькуляция

себестоимости производимой продукции (работ, услуг), если такая производится;

- копию декларации о

доходах и документов бухгалтерской отчетности, предоставляемой налоговым

органам;

- правоустанавливающие

документы на залоговое имущество и другие документы, необходимые для оформления

залога;

- при предоставлении в

качестве обеспечения гарантии юридического лица дополнительно приобщаются —

договор гарантии, заключение аудиторской организации, подтверждающее

удовлетворительное финансовое состояние гаранта, финансовая отчетность гаранта

и документы, подтверждающие полномочия лица на подписание договора гарантии от

имени гаранта, карточка с образцами подписей.

Перечень необходимых

документов для юридического лица:

- кредитная заявка для

юридического лица;

- информационная анкета;

- нотариально заверенные

копии учредительных документов (устав, учредительный договор, свидетельство о

государственной регистрации);

- регистрационная

карточка статистического управления;

- решение уполномоченного

органа о привлечении кредита и согласие на предоставление залога;

- карточка с образцами

подписей;

- справка с налоговой

инспекции о присвоение РНН, о наличии или отсутствии долгов в бюджет (акт

сверки с налоговой инспекцией), о наличии банковских счетов с указанием всех

счетов;

- справка обслуживающего

Банка о наличии или отсутствии ссудной задолженности (на фирменном бланке

предприятия), о среднемесячных оборотах по банковским счетам за последние 12

месяцев;

- копии удостоверений

личности и личные РНН первого руководителя и главного бухгалтера;

- формы бухгалтерской и

финансовой отчетности за предыдущие 2 года (бухгалтерский баланс, отчет о

прибылях и убытках, отчет о движении денежных средств);

- расшифровку дебиторской

и кредиторской задолженностей с указанием источника, условий, суммы, даты

возникновения и сроков погашения;

- пояснительная записка к

финансовой отчетности, характеризующаяся деятельность предприятия (в записке

должна быть отражена бухгалтерская учетная политика, налоговая учетная

политика, характеристика предприятия и условия, в которых предприятие

работало);

- документы,

подтверждающие оплату (взнос) Уставного капитала;

- технико-экономическое

обоснование проекта или бизнес-план Договора, контракты или другие документы,

подтверждающие целевое направление запрашиваемых кредитных средств (обязательно

вместе со спецификациями на поставку технологии, оборудования, сырья и

материалов, реализации готовой продукции и т.д.);

- копии лицензий, если

деятельность по проекту лицензирована или лицензируется выпуск и реализация

отдельных видов товаров и услуг, на которые направляются кредитные ресурсы;

- правоустанавливающие

документы на предоставляемое залоговое обеспечение.

Данный перечень

представляет собой минимальный список документов для анализа проекта. В

процессе рассмотрения указанных документов могут возникнуть дополнительные

вопросы и Банк вправе запросить дополнительно необходимые документы и справки

для полного анализа. Все документы предоставляются в банк по описи с указанием

наименования документа, типа документа (оригинал/копия/нотариально заверенная

копия), количества листов.

Предлагаемые перечни

документов являются едиными для всех потенциальных заемщиков, обращающихся в

Филиалы Банка. В случае предоставления копий некоторых документов клиент должен

также представить для сличения оригиналы.

Для удовлетворения

потребностей клиентов в кредитах, с учетом специфики бизнеса, целевого

использования в Банке в настоящий момент действуют следующие виды кредитных

программ:

- Программа кредитования

для Малого и Среднего Бизнеса совместно с АО «Фонд развития предпринимательства

«Даму» за счет средств АО «Фонд национального благосостояния «Самрук-Казына»;

- Программа «Бизнес

Small2»;

- Программа «Бизнес

Medium»;

- Программа «Бизнес

Микро»;

- Программа «Бизнес

Экспресс»;

- Программа

краткосрочного кредитования предприятий в форме Овердрафт. [9]

Краткий обзор программ

кредитования, предлагаемых АО «Народный Банк Казахстана» представлен в таблице

1:

Таблица 1

Программы кредитования АО

«Народный Банк Казахстана»

| Программа |

Условия |

| 1 |

2 |

| Программа кредитования для Малого и Среднего Бизнеса

совместно с АО «Фонд развития предпринимательства «Даму» за счет средств АО

«Фонд национального благосостояния «Самрук-Казына» |

Период действия программы: март – июнь 2009 г.

Основные условия:

- Эффективная ставка вознаграждения – до 12,5% годовых;

- Максимальная сумма кредитования – до 750 млн. тенге;

- Срок кредитования – до 7 лет.

Цель финансирования:

- развитие бизнеса / пополнение оборотных средств,

- инвестиции: приобретение движимого имущества / ремонт

зданий, помещений коммерческого назначения,

- приобретение недвижимого имущества / земельных участков,

строительство для коммерческих целей.

Необходимые условия для получения займа:

- наличие действующего бизнеса;

- отсутствие отрицательной кредитной истории;

- отсутствие просроченной задолженности по налогам и другим

обязательным платежам в бюджет.

|

|

Программа микрокредитования «Бизнес Экспресс»

«БЫСТРЫЕ КРЕДИТЫ ДЛЯ РАЗВИТИЯ БИЗНЕСА»

|

Условия программы:

- Сумма займа до 1 500 000 тенге (эквивалент в долларах

США)

- Максимальный срок займа - 12 месяцев

- Валюта кредита - доллары США

- Бизнес-план не требуется

- Срок рассмотрения заявки и получения займа – 2 дня

- Период занятия данным бизнесом - не менее 6 месяцев

- Процентная ставка в долларах США – от 22% годовых, эффективная

ставка - min 28,7%, max 35,2%

Цель финансирования:

- Увеличение товарооборота, расширение производства или

объема оказываемых услуг

- Приобретение имущества; ремонт зданий и помещений

коммерческого назначения; приобретение недвижимого имущества и земельных

участков; строительство для коммерческих целей

В залог принимается:

- Автотранспорт (без расходов на страхование),

оборудование, личное имущество, товары в обороте.

|

|

Программа микрокредитования «Бизнес Микро»

«УДОБНАЯ ПРОГРАММА ДЛЯ РАЗВИТИЯ БИЗНЕСА»

|

Условия программы:

- Сумма займа до 7 500 000 тенге (эквивалент в долларах

США)

- Максимальный срок займа - 7 лет

- Валюта кредита - доллары США

- Льготный период по уплате кредита до 12 месяцев

- Бизнес-план не требуется

- Срок получения займа – экспертиза заявки до 3 дней +

регистрация залога

- Период занятия данным бизнесом - не менее 6 месяцев

- Процентная ставка в долларах США – от 18% годовых,

эффективная ставка - min 20,1%, max 21,2%

Цель финансирования:

- Увеличение товарооборота, расширение производства или

объема оказываемых услуг

- Приобретение имущества; ремонт зданий и помещений

коммерческого назначения; приобретение недвижимого имущества и земельных

участков; строительство для коммерческих целей

В залог принимается:

- Недвижимость, автотранспорт, оборудование

(производственное, офисное, торговое), личное имущество, товары в обороте.

|

|

«БИЗНЕС SMALL 2»

Ставка на Ваше развитие!

|

Условия:

- Сроки кредитования - до 12 лет, в том числе пополнение

оборотных средств на 7 лет.

- Приоритет финансового состояния бизнеса над залогом;

- льготный период по выплате основного долга - до 9

месяцев;

- Возможно рефинансирование займов других банков;

- Порядок погашения – аннуитетные платежи после истечения

льготного периода

- Процентная ставка в долларах США – от 16% годовых,

эффективная ставка - min 17,9%, max 19,9%

Цели кредитования:

- на пополнение оборотных средств сроком на 7 лет,

- на приобретение основных средств,

- на ремонт и реконструкцию производственных и торговых

помещений, покупку торгового оборудования сроком на 12 лет,

- на приобретение и строительство коммерческой недвижимости

сроком на 12 лет,

В качестве залога принимается недвижимость, автотранспорт,

оборудование, товары народного потребления, личное имущество.

|

|

«БИЗНЕС MEDIUM»

БОЛЬШИЕ КРЕДИТЫ СРЕДНЕМУ БИЗНЕСУ

|

Основные условия программы:

- Сроки кредитования: до 7 лет

- Сумма кредита: до 1 350 млн. тенге (эквивалент в долларах

США)

- Возможность рефинансирования займов, полученных в других

Банках, при отсутствии просроченной задолженности

- Период доступности кредита для целей пополнения оборотных

средств, в зависимости от сроков выдачи кредита – до 76 месяцев

- Льготный период по погашению основного долга – от 3 до 12

месяцев. Льготный период зависит от целей кредитования, вида залогового обеспечения,

суммы и срока кредита.

- Процентная ставка в долларах США – от 13,5% годовых,

эффективная ставка - от 14,4%

- наличие действующего бизнеса (4 месяцев - для

индивидуальных предпринимателей и 6 месяцев для юридических лиц,

осуществляющих финансово-хозяйственную деятельность)

Цели кредитования:

- Пополнение оборотного капитала

- Инвестиционные проекты (приобретение оборудования,

коммерческой недвижимости, производство и пр.), Торговые сделки

Кредитуется стартовое направление бизнеса, при условии:

- наличие аффилиированности с ныне действующей организацией

(-ями), осуществляющей(-их) основную финансово-хозяйственную деятельность;