Контрольная работа: Доверительные интервалы прогноза. Оценка адекватности и точности моделей

Контрольная работа: Доверительные интервалы прогноза. Оценка адекватности и точности моделей

КОНТРОЛЬНАЯ

РАБОТА

по

дисциплине «Планирование и прогнозирование

в условиях

рынка»

на тему: Доверительные

интервалы прогноза

Оценка

адекватности и точности моделей

Содержание

Глава 1. Теоретическая часть. 3

Глава 2. Практическая часть. 9

Список используемой литературы.. 13

Глава 1. Теоретическая

часть

Доверительные

интервалы прогноза. Оценка адекватности и точности моделей

1.1

Доверительные интервалы прогноза

Заключительным этапом применения

кривых роста является экстраполяция тенденции на базе выбранного уравнения.

Прогнозные значения исследуемого показателя вычисляют путем подстановки в уравнение

кривой значений времени t, соответствующих периоду упреждения.

Полученный таким образом прогноз называют точечным, так как для каждого момента

времени определяется только одно значение прогнозируемого показателя.

На практике в дополнении к точечному прогнозу желательно

определить границы возможного изменения прогнозируемого показателя, задать

"вилку" возможных значений прогнозируемого показателя, т.е. вычислить

прогноз интервальный.

Несовпадение фактических данных с точечным прогнозом, полученным

путем экстраполяции тенденции по кривым роста, может быть вызвано:

1.

субъективной

ошибочностью выбора вида кривой;

2.

погрешностью оценивания

параметров кривых;

3.

погрешностью,

связанной с отклонением отдельных наблюдений от тренда, характеризующего

некоторый средний уровень ряда на каждый момент времени.

Погрешность, связанная со вторым и третьим источником, может

быть отражена в виде доверительного интервала прогноза. Доверительный интервал,

учитывающий неопределенность, связанную с положением тренда, и возможность

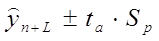

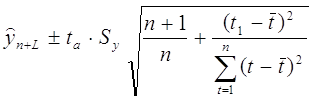

отклонения от этого тренда, определяется в виде:

(1.1.), (1.1.),

где n - длина

временного ряда;

L -период упреждения;

yn+L

-точечный прогноз на момент n+L;

ta- значение t-статистики Стьюдента;

Sp- средняя квадратическая ошибка прогноза.

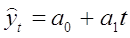

Предположим, что тренд характеризуется прямой:

Так как оценки параметров определяются по выборочной совокупности,

представленной временным рядом, то они содержат погрешность. Погрешность

параметра ао приводит к вертикальному сдвигу прямой, погрешность

параметра a1- к изменению угла наклона прямой относительно оси абсцисс.

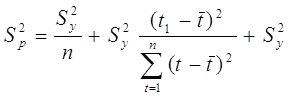

С учетом разброса конкретных реализаций относительно линий тренда, дисперсию  можно представить в виде: можно представить в виде:

(1.2.), (1.2.),

где  - дисперсия

отклонений фактических наблюдений от расчетных; - дисперсия

отклонений фактических наблюдений от расчетных;

t1 - время упреждения, для которого делается экстраполяция;

t1 = n + L ;

t -

порядковый номер уровней ряда, t =

1,2,..., n;

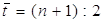

- порядковый

номер уровня, стоящего в середине ряда, - порядковый

номер уровня, стоящего в середине ряда,

Тогда доверительный интервал можно представить в виде:

(1.3.), (1.3.),

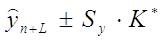

Обозначим корень в выражении (1.3.) через К. Значение К

зависит только от n и L, т.е. от

длины ряда и периода упреждения. Поэтому можно составить таблицы значений К или

К*= taK . Тогда интервальная оценка будет иметь вид:

(1.4.), (1.4.),

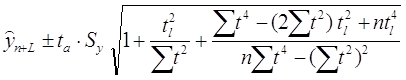

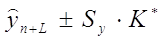

Выражение, аналогичное (1.3.), можно получить для полинома

второго порядка:

(1.5.), (1.5.),

или

(1.6.), (1.6.),

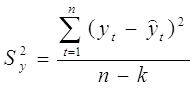

Дисперсия отклонений фактических наблюдений от расчетных

определяется выражением:

(1.7.), (1.7.),

где yt- фактические значения уровней ряда,

- расчетные значения уровней ряда, - расчетные значения уровней ряда,

n- длина временного ряда,

k

- число оцениваемых параметров выравнивающей кривой.

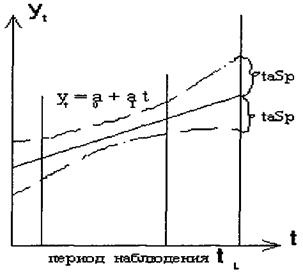

Таким образом, ширина доверительного интервала зависит от

уровня значимости, периода упреждения, среднего квадратического отклонения от

тренда и степени полинома.

Чем выше степень полинома, тем шире доверительный интервал

при одном и том же значении Sy, так как дисперсия уравнения

тренда вычисляется как взвешенная сумма дисперсий соответствующих параметров

уравнения

Рисунок 1.1. Доверительные интервалы прогноза для линейного

тренда

Доверительные интервалы прогнозов, полученных с

использованием уравнения экспоненты, определяют аналогичным образом. Отличие состоит

в том, что как при вычислении параметров кривой, так и при вычислении средней

квадратической ошибки используют не сами значения уровней временного ряда, а их

логарифмы.

По такой же схеме могут быть определены доверительные

интервалы для ряда кривых, имеющих асимптоты, в случае, если значение асимптоты

известно (например, для модифицированной экспоненты).

В таблице 1.1. приведены значения К* в зависимости от

длины временного ряда n

и периода упреждения L для прямой и параболы. Очевидно, что при

увеличении длины рядов (n)

значения К* уменьшаются, с ростом периода упреждения L значения К*

увеличиваются. При этом влияние периода упреждения неодинаково для различных

значений n : чем больше длина ряда, тем меньшее

влияние оказывает период упреждения L.

Таблица 1.1.

Значения К* для оценки доверительных интервалов прогноза на

основе линейного тренда и параболического тренда при доверительной вероятности

0,9 (7).

|

|

Линейный тренд

|

|

Параболический тренд

|

|

Длина ряда (п)

|

Период упреждения (L)

1 2 3

|

длина ряда (п)

|

период упреждения (L)

1 2 3

|

| 7 |

2,6380 2,8748 3,1399 |

7 |

3,948 5,755 8,152 |

| 8 |

2,4631 2,6391 2,8361 |

8 |

3,459 4,754 6,461 |

| 9 |

2,3422 2,4786 2,6310 |

9 |

3,144 4,124 5,408 |

| 10 |

2,2524 2,3614 2,4827 |

10 |

2,926 3,695 4,698 |

| 11 |

2,1827 2,2718 2,3706 |

11 |

2,763 3,384 4,189 |

| 12 |

2,1274 2,2017 2,2836 |

12 |

2,636 3,148 3,808 |

| 13 |

2,0837 2,1463 2,2155 |

13 |

2,536 2,965 3,516 |

| 14 |

2,0462 2,1000 2,1590 |

14 |

2,455 2,830 3,286 |

| 15 |

2,0153 2,0621 2,1131 |

15 |

2,386 2,701 3,100 |

| 16 |

1,9883 2,0292 2,0735 |

16 |

2,330 2,604 2,950 |

| 17 |

1,9654 2,0015 2,0406 |

17 |

2,280 2,521 2,823 |

| 18 |

1,9455 1,9776 2,0124 |

18 |

2,238 2,451 2,717 |

| 19 |

1,9280 1,9568 1,9877 |

19 |

2,201 2,391 2,627 |

| 20 |

1,9117 1,9375 1,9654 |

20 |

2,169 2,339 2,549 |

| 21 |

1,8975 1,9210 1,9461 |

21 |

2,139 2,293 2,481 |

| 22 |

1,8854 1,9066 1,9294 |

22 |

2,113 2,252 2,422 |

| 23 |

1,8738 1,8932 1,9140 |

23 |

2,090 2,217 2,371 |

| 24 |

1,8631 1,8808 1,8998 |

24 |

2,069 2,185 2,325 |

| 25 |

1,8538 1,8701 1,8876 |

25 |

2,049 2,156 2,284 |

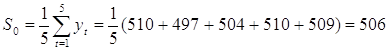

Глава 2. Практическая часть

Задание 1.5.

Использование адаптивных методов в экономическом прогнозировании

1. Рассчитать экспоненциальную среднюю для временного ряда

курса акций фирмы ЮМ. В качестве начального значения экспоненциальной средней

взять среднее значение из 5 первых уровней ряда. Значение параметра адаптации а

принять равным 0,1.

Таблица 1.2.

Курс акций фирмы IBM

|

t

|

yt

|

t

|

yt

|

t

|

yt

|

| 1 |

510 |

11 |

494 |

21 |

523 |

| 2 |

497 |

12 |

499 |

22 |

527 |

| 3 |

504 |

13 |

502 |

23 |

523 |

| 4 |

510 |

14 |

509 |

24 |

528 |

| 5 |

509 |

15 |

525 |

25 |

529 |

| 6 |

503 |

16 |

512 |

26 |

538 |

| 7 |

500 |

17 |

510 |

27 |

539 |

| 8 |

500 |

18 |

506 |

28 |

541 |

| 9 |

500 |

19 |

515 |

29 |

543 |

| 10 |

495 |

20 |

522 |

30 |

541 |

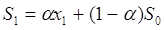

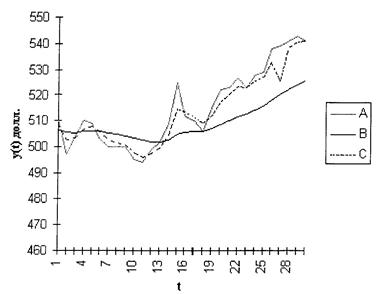

2. По данным задания №1 рассчитать экспоненциальную среднюю при

значении параметра адаптации а равным 0,5. Сравнить графически исходный временной

ряд и ряды экспоненциальных средних, полученные при а=0,1 и а =0,5.

Указать, какой ряд носит более гладкий характер.

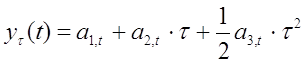

3. Прогнозирование курса акций фирмы IBM осуществлялось на основе

адаптивной полиномиальной модели второго порядка

, ,

где  - период

упреждения. - период

упреждения.

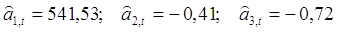

На последнем шаге получены следующие оценки коэффициентов:

Рассчитать прогноз курса акций:

• на 1 день вперед ( =1); =1);

• на 2 дня вперед ( =2). =2).

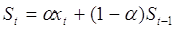

Решение задания 1.5

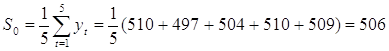

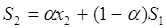

1.

Определим

Найдем значения экспоненциальной средней при а=0,1.

. а=0,1 – по условию; . а=0,1 – по условию;

; S1 = 0,1 х 510 + 0,9 х 506 = 506,4; ; S1 = 0,1 х 510 + 0,9 х 506 = 506,4;

; S2 = 0,1 х 497 + 0,9 х 506,4 = 505,46; ; S2 = 0,1 х 497 + 0,9 х 506,4 = 505,46;

; S3 = 0,1 х 504 + 0,9 х 505,46 = 505,31

и т.д. ; S3 = 0,1 х 504 + 0,9 х 505,46 = 505,31

и т.д.

Результаты расчетов представлены в таблице 1.3.

2.

а=0,5

– по условию.

; S1 = 0,5 х 510 + 0,5 х 506 = 508; ; S1 = 0,5 х 510 + 0,5 х 506 = 508;

; S2 = 0,5 х 497 + 0,5 х 508 = 502,5 и

т.д. ; S2 = 0,5 х 497 + 0,5 х 508 = 502,5 и

т.д.

Результаты расчетов представлены в таблице 1.3.

Таблица 1.3.

Экспоненциальные средние

|

t

|

Экспоненциальная средняя

|

t

|

Экспоненциальная средняя

|

|

а=0,1

|

а=0,5

|

а=0,1

|

а=0,5

|

| 1 |

506,4 |

508 |

16 |

505,7 |

513,3 |

| 2 |

505,5 |

502,5 |

17 |

506,1 |

511,7 |

| 3 |

505,3 |

503,2 |

18 |

506,1 |

508,8 |

| 4 |

505,8 |

506,6 |

19 |

507,0 |

511,9 |

| 5 |

506,1 |

507,8 |

20 |

508,5 |

517 |

| 6 |

505,8 |

505,4 |

21 |

509,9 |

520 |

| 7 |

505,2 |

502,7 |

22 |

511,6 |

523,5 |

| 8 |

504,7 |

501,4 |

23 |

512,8 |

523,2 |

| 9 |

504,2 |

500,7 |

24 |

514,3 |

525,6 |

| 10 |

503,4 |

497,8 |

25 |

515,8 |

527,3 |

| 11 |

502,4 |

495,9 |

26 |

518,0 |

532,7 |

| 12 |

502,0 |

497,5 |

27 |

520,1 |

525,8 |

| 13 |

502,0 |

499,7 |

28 |

522,2 |

538,4 |

| 14 |

502,7 |

504,4 |

29 |

524,3 |

540,7 |

| 15 |

505,0 |

514,7 |

30 |

525,9 |

540,9 |

Рисунок 1.2. Экспоненциальное сглаживание временного ряда курса

акций: А – фактические данные; В – экспоненциальная средняя при альфа = 0,1; С

– экспоненциальная средняя при альфа = 0,5

При а=0,1 экспоненциальная средняя носит более гладкий

характер, т.к. в этом случае в наибольшей степени поглощаются случайные колебания

временного ряда.

3. Прогноз

по адаптивной полиномиальной модели второго порядка формируется на последнем

шаге, путем подстановки в уравнение модели последних значений коэффициентов и

значения  - времени упреждения. - времени упреждения.

Прогноз на 1 день вперед ( =

1): =

1):

(дол.) (дол.)

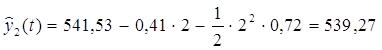

Прогноз на 2 дня вперед ( =

2): =

2):

(дол.) (дол.)

Список используемой литературы

1.

Дуброва Т.А.

Статистические методы прогнозирования в экономике: Учебное пособие / Московский

государственный университет экономики, статистики и информатики. – М.: МЭСИ,

2003. – 52с.

2.

Афанасьев В.Н.,

Юзбашев М.М. Анализ временных рядов и прогнозирование М.: Финансы и статистика,

2001.

3.

Лукашин Ю.П.

Регрессионные и адаптивные методы прогнозирования. Учебное пособие. – М.: МЭСИ,

1997.

|