Курсовая работа: Анализ и оценка финансового состояния предприятия ООО "Контур"

Курсовая работа: Анализ и оценка финансового состояния предприятия ООО "Контур"

Введение

Финансовое состояние – важнейшая

характеристика экономической деятельности предприятия. Оно определяет

конкурентоспособность, потенциал в деловом сотрудничестве, оценивает, в какой

степени гарантированы экономические интересы самого предприятия и его партнёров

в финансовом и производственном отношении. Экономическая деятельность, как и

финансовое состояние предприятия, характеризуется размещением и использованием

средств предприятия. Эти сведения представляются в балансе предприятия.

Основными факторами, определяющими экономическую деятельность, являются, во–первых,

выполнение финансового плана и пополнение по мере возникновения потребности

собственного оборота капитала за счет прибыли и, во–вторых, скорость

оборачиваемости оборотных средств (активов).

Финансовое состояние может быть устойчивым, неустойчивым (предкризисным)

и кризисным. Способность предприятия своевременно производить платежи,

финансировать свою деятельность на расширенной основе, переносить

непредвиденные потрясения и поддерживать свою платежеспособность в

неблагоприятных обстоятельствах свидетельствует о его устойчивом финансовом

состоянии, и наоборот. Поэтому важно использовать различные модели анализа для

принятия решений по оптимизации результатов деятельности предприятия.

Разработка основных направлений

анализа, методического инструментария принадлежит зарубежным экономистам. В

последнее десятилетие данные проблемы находят отражение и в работах

отечественных экономистов: И.Т. Балабанова, В.В. Бочарова, В.В. Ковалева,

М.Н. Крейниной, В.П. Привалова, Е.С. Стояновой, А.Д. Шеремета

и других авторов.

Необходимость приведения в

соответствие современным условиям рыночной экономики системы финансового учета,

практическая потребность в исследовании финансового состояния предприятий

определяют актуальность выбранной темы курсовой работы.

Объект исследования – предприятие с ограниченной ответственностью «Контур».

Предмет – финансовое состояние предприятия.

Цель работы – анализ и оценка финансового состояния предприятия ООО «Контур»,

выявление резервов и разработка рекомендаций по оптимизации управления. В

соответствии с целью в работе поставлены и решены следующие задачи:

1. Изучение теоретических источников

анализа и оценки финансового состояния предприятий; диагностики вероятности

банкротства субъектов хозяйствования, антикризисного управления предприятием и

проблем оптимизации этой деятельности в условиях развитых рыночных отношений.

2. Анализ и оценка финансового состояния ООО «Контур».

3. Разработка мероприятий по оптимизации финансового состояния ООО «Контур»

и предотвращения его несостоятельности.

Достижение конечных результатов работы обусловило

необходимость использования таких научных методов и методик исследования как:

экономико-статистические методы; горизонтальный и вертикальный анализ баланса;

метод коэффициентов (относительных показателей); методика комплексного анализа

финансового состояния предприятий; методика экспресс-анализа; методы

прогнозирования возможного банкротства.

Теоретической основой дипломной работы стали труды отечественных

ученых-экономистов В.В. Ковалева, Г.В. Савицкой, Е.С. Стояновой

и др. Информационной базой работы послужили разработки отечественных и

зарубежных ученых в области финансового менеджмента и анализа

финансово-хозяйственной деятельности предприятий. При выполнении работы

использовались нормативно-правовые акты РФ, учебники и учебные пособия по

финансовому менеджменту, антикризисному управлению, экономическому анализу,

монографии и научные статьи.

Для решения поставленных в работе задач была использована годовая

бухгалтерская и финансовая отчетность ООО «Контур» за 2007–2009 гг.

1. Теоретические аспекты анализа

и оценки финансового состояния предприятия

1.1 Цель

и задачи анализа и оценки финансового состояния предприятия

Чтобы развиваться в условиях

рыночной экономики и не допустить банкротства предприятия нужно знать, как

управлять финансами, какой должна быть структура капитала по составу и

источникам образования, какую долю должны занимать собственные средства, а

какую заемные. Следует знать и такие понятия рыночной экономики, как финансовая

устойчивость, платежеспособность, деловая активность, рентабельность. Как уже

отмечалось, финансовое состояние – важнейшая характеристика экономической

деятельности предприятия. Так, Шеремет А.Д. под финансовым состоянием

предприятия понимает соотношение структур его активов и пассивов, то есть

средств предприятия и их источников. [40, с. 14]

Финансовое состояние предприятия – это

сложная экономическая категория, отражающая на определенный момент состояние

капитала в процессе его кругооборота и способность субъекта хозяйствования к

саморазвитию. В процессе операционной, инвестиционной и финансовой деятельности

происходит непрерывный процесс кругооборота капитала, изменяются структура

средств и источников их формирования, наличие и потребность в финансовых ресурсах

и, как следствие, – финансовое состояние предприятия, внешним проявлением

которого выступает платежеспособность. Под финансовым состоянием понимается

способность предприятия финансировать свою деятельность. Оно характеризуется

обеспеченностью финансовыми ресурсами, необходимыми для нормального

функционирования предприятия, целесообразностью их размещения и эффективностью

использования, финансовыми взаимоотношениями с контрагентами,

платежеспособностью и финансовой устойчивостью. Финансовое состояние может быть

устойчивым, неустойчивым и кризисным.

Финансовое состояние предприятия

(ФСП) зависит от результатов его производственной, коммерческой и финансовой

деятельности. Если производственный и финансовый планы выполняются, то это

положительно влияет на финансовое состояние предприятия. И, наоборот, в

результате недовыполнения плана по производству и реализации продукции

происходит повышение ее себестоимости, уменьшение выручки и суммы прибыли и,

как следствие, – ухудшение финансового состояния предприятия и его

платежеспособности. Устойчивое финансовое положение, в свою очередь, оказывает

положительное влияние на выполнение производственных планов и обеспечение

производства необходимыми ресурсами. Поэтому финансовая деятельность как

составная часть хозяйственной деятельности направлена на обеспечение

планомерного поступления и расходования денежных ресурсов, соблюдение расчетной

дисциплины, достижение рациональных пропорций собственного и заемного капитала

и наиболее эффективного его использования.

Об анализе финансового состояния,

как самостоятельной области знаний, впервые заговорили в 20–30-е годы ХХ в.

российские ученые А.К. Рощаковский, А.П. Рудановский, Н.А. Блатов,

И.Р. Николаева, которые разрабатывали теорию балансоведения и сформировали

основные постулаты финансового анализа. Поэтому анализ финансового состояния

был выведен из общего экономического анализа в самостоятельную область знаний –

науку «финансовый анализ».

Анализ финансово-хозяйственной

деятельности предприятий, как самостоятельная наука возник из необходимости

принятия оптимальных и прогрессивных решений для улучшения их финансового состояния.

А анализ финансового состояния это одно из важнейших условий успешного

управления предприятием, поскольку результаты деятельности в любой сфере предпринимательства

зависят от наличия и эффективности использования финансовых ресурсов. [17, с. 8–9]

Главная цель анализа – своевременно выявлять и устранять недостатки в

финансовой деятельности и находить резервы улучшения финансового состояния

предприятия и его платежеспособности. Основным содержанием анализа финансового

состояния является комплексное и системное изучение финансового состояния

предприятия и факторов на него влияющих, и прогнозирование уровня доходности

капитала предприятия. По мнению Любушина Н.П., Лещева В.Б., Дъякова В.Г.,

анализ ФСП обеспечивает решение следующих задач:

1. Своевременная и объективная

диагностика финансового состояния предприятия, установление «болевых точек» и

изучение причин их образования.

2. Поиск резервов улучшения финансового

состояния предприятия, его платежеспособности и финансовой устойчивости.

3. Разработка конкретных

рекомендаций, направленных на более эффективное использование финансовых

ресурсов и укрепление финансового состояния предприятия.

4. Прогнозирование возможных

финансовых результатов и разработка моделей финансового состояния при

разнообразных вариантах использования ресурсов. [12, с. 135]

Анализ экономической деятельности

позволяет получить показатели, которые являются основой комплексного анализа и

оценки предприятия как эмитента ценных бумаг и получателя кредитных ресурсов.

Устойчивое финансовое состояние и хорошие финансовые результаты могут

определять конкурентоспособность предприятия, гарантировать эффективность

реализации интересов партнеров предприятия, вступающих с ним в финансовые

отношения. Финансовое положение предприятия является результатом управления

всей его финансово–хозяйственной деятельностью и определяет, таким образом, его

комплексную оценку. Бухгалтерская отчётность хозяйствующих субъектов является

основным средством коммуникации и важнейшим элементом информационного

обеспечения финансового анализа. Насколько привлекательны опубликованные

финансовые результаты, показывающие текущее и перспективное финансовое

состояние предприятия, настолько высока и вероятность получения дополнительных

источников финансирования. Основное требование к информации, представленной в

отчетности, заключается в том, чтобы она была полезной для пользователей, т.е.

чтобы эту информацию можно было использовать для принятия обоснованных деловых

решений.

В рыночной экономике финансовое

состояние предприятия, по сути, отражает конечные результаты его деятельности,

которые интересуют не только работников, но и партнеров по экономической

деятельности, государственные, финансовые и налоговые органы. Практически все

пользователи финансовых отчетов используют методы анализа финансового состояния

предприятия для принятия решений по оптимизации своих интересов. Собственники

предприятия – для обеспечения стабильности положения на рынке и повышения доходности

капитала. Кредиторы анализируют финансовую отчетность для минимизации своих

рисков по вкладам и займам. Поставщики и покупатели – для определения

надежности деловых связей. Государство (налоговые органы) – для проверки правильности

составления отчетных документов, расчета налогов; персонал предприятия – с

точки зрения стабильности уровня заработанной платы и перспектив работы на

данном предприятии.

Изучение литературных источников в

области методики проведения анализа показывает, что имеется шесть основных

видов анализа:

– горизонтальный (временной)

анализ – сравнение каждой позиции учетной информации с предыдущим периодом;

– вертикальный (структурный)

анализ – определение структуры итоговых показателей с выявлением влияния каждой

позиции на результат;

– трендовый анализ – сравнение

позиции отчетности с рядом предшествующих периодов и определение основных

тенденций динамики показателей (трендов), очищенной от случайных влияний и

индивидуальных особенностей отдельных периодов. С помощью тренда можно

формировать возможные значения показателей в будущем (перспективный анализ);

– анализ относительных

показателей (коэффициентов) – расчет отношений между отдельными позициями

учетной информации или позициями разных форм отчетности, определение

взаимосвязей между ними;

– сравнительный анализ – по

сути, внутрихозяйственный анализ по отдельным или сводным показателям цехов,

других подразделений, а также анализ показателей данного предприятия с

показателями конкурентов, со среднеотраслевыми и средними данными предприятия;

– факторный анализ – анализ

влияния отдельных факторов (причин) на результативный показатель с помощью

детерминированных или стохастических приемов исследования. Факторный анализ

может быть как прямым (собственно анализ), когда результативный показатель

дробят на составные части, так и обратным (синтез), когда отдельные элементы

соединяют в общий показатель.

Расчет показателей финансового

состояния основан на сравнении предприятий по большому количеству показателей,

характеризующих финансовое состояние, рентабельность и деловую активность по

сравнению с условным эталонным значением, являющимся оптимальные по

сравниваемым показателям. [30, с. 336] Финансовое состояние, по мнению Селезневой Н.Н.

и Ионовой А.Ф., характеризуется системой показателей, отражающих наличие,

размещение и использование финансовых ресурсов организации. Расчет и анализ

показателей финансового состояния производится по данным баланса организации в

определенной последовательности. [25, с. 43] Обобщающие показатели

складываются под воздействием вполне определенных экономических и других

факторов. Различие понятий «показатель» и «фактор» условно, так как практически

каждый показатель может рассматриваться как фактор другого показателя более

высокого порядка, и наоборот. Для целей анализа важное значение имеет

классификация факторов, деление их на внутренние (которые в свою очередь

подразделяются на основные и не основные) и внешние.

Классификация факторов, определяющих

финансовые показатели, является основой классификации резервов. Различают

резервы: повышения объема продукции; совершенствования структуры и ассортимента

изделий; улучшения качества; снижения себестоимости продукции по элементам, по

статьям затрат, или по центрам ответственности; повышения прибыльности

продукции, укрепления финансового положения и повышения уровня рентабельности.

По мнению А.Д. Шеремета и Е.В. Негашева,

трем показателям наличия источников формирования запасов соответствуют три

показателя обеспеченности запасов источниками их формирования:

– излишек или недостаток собственных

оборотных средств, равный разнице величины собственных оборотных средств и

величины запасов;

– излишек (+) или недостаток (–)

долгосрочных источников формирования запасов, равный разнице величины

долгосрочных источников формирования запасов и величины запасов;

– излишек (+) или недостаток (–)

общей величины основных источников формирования запасов, равный разнице

величины основных источников формирования запасов и величины запасов. [31, с. 156]

Вычисление трех показателей

обеспеченности запасов источниками их формирования позволяет классифицировать

финансовые ситуации по степени их устойчивости. Можно выделить 4 типа

финансовых ситуаций:

1. Абсолютная устойчивость

финансового состояния, встречающаяся редко, представляет собой крайний тип

финансовой устойчивости. Она задается системой условий – излишек (+)

собственных оборотных средств или равенством величин собственных оборотных

средств и запасов.

2. Нормальная устойчивость

финансового состояния, гарантирующая его платежеспособность.

3. Неустойчивое финансовое

состояние, сопряженное с нарушением платежеспособности, при котором, тем не

менее, сохраняется возможность восстановления равновесия за счет пополнения

реального собственного капитала увеличением собственных оборотных средств, а

также за счет дополнительного привлечения долгосрочных кредитов и заемных

средств.

4. Кризисное финансовое состояние,

при котором предприятие находится на грани банкротства, поскольку в данной

ситуации денежные средства, краткосрочные финансовые вложения, дебиторская

задолженность организации и прочие оборотные активы не покрывают даже его

кредиторской задолженности (включая резервы предстоящих расходов и платежей) и

прочие краткосрочные пассивы. Поскольку положительным фактором финансовой

устойчивости является наличие источников формирования запасов, а отрицательным

фактором – величина запасов, то основными способами выхода из неустойчивого и

кризисного финансовых состояний будут: пополнение источников формирования

запасов; оптимизация структуры источников формирования запасов; обоснованное

снижение уровня запасов.

Результатом анализа финансового

состояния, по мнению Басовского Л.Е., Басовской Е.Н., является и

вывод о банкротстве предприятия. [19, с. 87]

Банкротство – это неспособность

субъекта хозяйствования платить по своим долговым обязательствам и

финансировать текущую основную деятельность из-за отсутствия средств. Основной

признак банкротства – неспособность предприятия выполнить требования кредиторов

в течение определенного срока со дня наступления сроков платежей. По истечении

этого срока кредиторы могут обратиться в арбитражный суд о признании

предприятия–должника банкротом.

Методы диагностики банкротства

предполагают применение: трендового анализа обширной системы критериев и признаков;

ограниченного круга показателей; интегральных показателей; рейтинговых оценок

на базе рыночных критериев финансовой устойчивости предприятий; факторных

регрессионных и дискриминантных моделей.

1.2 Система показателей анализа и

оценки финансового состояния предприятия

Рассмотрим

систему показателей анализа и оценки финансового состояния предприятия. Одним

из индикаторов финансового положения предприятия является его

платежеспособность, т.е. возможность наличными денежными ресурсами своевременно

погашать свои платежные обязательства. Различают текущую платежеспособность,

которая сложилась на текущий момент времени, и перспективную

платежеспособность, которая ожидается в краткосрочной, среднесрочной и

долгосрочной перспективе.

Текущая

(техническая) платежеспособность означает наличие в достаточном объеме денежных

средств и их эквивалентов для расчетов по кредиторской задолженности, требующей

немедленного погашения. Отсюда основными индикаторами текущей

платежеспособности является наличие достаточной суммы денежных средств и

отсутствие у предприятия просроченных долговых обязательств. Перспективная

платежеспособность обеспечивается согласованностью обязательств и платежных

средств в течение прогнозного периода, которая, в свою очередь, зависит от состава,

объемов и степени ликвидности текущих активов, а также от объемов, состава и

степени готовности текущих обязательств к погашению. При внутреннем анализе

платежеспособность прогнозируется на основании изучения денежных потоков.

Внешний анализ платежеспособности осуществляется, как правило, на основе

изучения показателей ликвидности. В экономической литературе принято различать

ликвидность активов, ликвидность баланса и ликвидность предприятия.

Под

ликвидностью актива понимается способность его трансформации в денежные

средства, а степень ликвидности актива определяется промежутком времени,

необходимом для его превращения в денежную форму. Чем меньше требуется времени

для инкассации данного актива, тем выше его ликвидность. При этом следует

различать понятие ликвидности совокупных активов как возможность их быстрой

реализации при банкротстве и самоликвидации предприятия и понятие ликвидности

оборотных активов, обеспечивающей текущую платежеспособность. Здесь имеется в

виду, что каждый вид оборотных активов должен пройти соответствующие стадии

операционного цикла, прежде чем трансформироваться в денежную наличность. Так,

например, денежные средства (ДС), вложенные в производственные запасы (П3),

должны последовательно пройти стадии незавершенного производства (НП), готовой

продукции (ГП), дебиторской задолженности (ДЗ) и только после этого они придут

к своей исходной форме.

Ликвидность баланса – возможность

субъекта хозяйствования обратить активы в наличность и погасить свои платежные

обязательства, а точнее – это степень покрытия долговых обязательств

предприятия его активами, срок превращения которых в денежную наличность

соответствует сроку погашения платежных обязательств. Качественное отличие

этого понятия от ликвидности активов в том, что ликвидность баланса отражает

меру согласованности объемов и ликвидности активов с размерами и сроками

погашения обязательств, в то время как ликвидность активов определяется

безотносительно к пассиву баланса. Ликвидность предприятия – более общее

понятие, чем ликвидность баланса. Ликвидность баланса предполагает изыскание

платежных средств только за счет внутренних источников (реализации активов). Но

предприятие может привлечь заемные средства со стороны, если у него имеется

соответствующий имидж в деловом мире и достаточно высокий уровень

инвестиционной привлекательности.

Поэтому оценивая ликвидность

предприятия надо учитывать его финансовую гибкость, т.е. способность занимать

средства из разных источников, увеличивать акционерный капитал, продавать

активы, быстро реагировать на конъюнктуру рынка и т.д. Таким образом, понятия платежеспособности и ликвидности очень близки, но

второе более емкое. От степени ликвидности баланса зависит платежеспособность

предприятия. В то же время ликвидность характеризует как текущее состояние

расчетов, так и перспективу. Предприятие может быть платежеспособным на

отчетную дату, но иметь неблагоприятные возможности в будущем, и наоборот.

Анализ

ликвидности баланса заключается в сравнении средств по активу, сгруппированных

по степени убывающей ликвидности, с краткосрочными обязательствами по пассиву,

которые группируются по степени срочности их погашения. Первая группа (А1)

включает в себя абсолютно ликвидные активы такие как денежная наличность и

краткосрочные финансовые вложения. Ко второй группе (А2) относятся

быстро реализуемые активы: товары отгруженные, дебиторская задолженность со

сроком погашения до 12 месяцев и НДС по приобретенным ценностям. Ликвидность

этой группы оборотных активов зависит от своевременности отгрузки продукции,

оформления банковских документов, скорости платежного документооборота в

банках, от спроса на продукцию, ее конкурентоспособности, платежеспособности

покупателей форм расчетов. Третья группа (А3) – это медленно

реализуемые активы (производственные запасы, незавершенное производство,

готовая продукция, товары), для трансформации которых в денежную наличность

понадобится значительно больший срок. Четвертая группа (А4) – это

труднореализуемые активы, куда входят основные средства, нематериальные активы,

долгосрочные финансовые вложения, незавершенное строительство, дебиторская

задолженность, платежи по которой ожидаются более чем через 12 месяцев.

Соответственно

на 4 группы разбиваются и обязательства предприятия. П1 – наиболее

срочные обязательства, которые должны быть погашены в течение текущего месяца

(кредиторская задолженность и кредиты банка, сроки возврата которых наступили).

П2 – среднесрочные обязательства со сроком погашения до одного года

(краткосрочные кредиты банка). П3 – долгосрочные обязательства

(кредиты банка и займы). П4 – собственный капитал предприятия.

Баланс считается абсолютно ликвидным, если:

А1 П1; А2 П1; А2 П2;А3 П2;А3 П3;А4 П3;А4 П4 (1) П4 (1)

Изучение

соотношений этих групп активов и пассивов за несколько периодов позволит

установить тенденции изменения в структуре баланса и его ликвидности. При этом

следует учитывать риск недостаточной ликвидности, когда недостает высоко

ликвидных средств для погашения обязательств, и риск излишней ликвидности,

когда из-за избытка высоко ликвидных активов, которые, как правило, являются

низко доходными, происходит потеря прибыли для предприятия.

Наряду

с абсолютными показателями для оценки ликвидности предприятия рассчитывают

следующие относительные показатели: коэффициент текущей ликвидности, коэффициент

быстрой ликвидности и коэффициент абсолютной ликвидности. Данные показатели представляют интерес не только для

руководства предприятия, но и для внешних субъектов анализа: коэффициент

абсолютной ликвидности представляет интерес для поставщиков сырья и материалов,

коэффициент быстрой ликвидности – для банков, коэффициент текущей ликвидности –

для инвесторов.

Коэффициент

абсолютной ликвидности (норма денежных резервов) определяется отношением

денежных средств и краткосрочных финансовых вложений ко всей сумме

краткосрочных долгов предприятия. Его уровень показывает, какая часть

краткосрочных обязательств может быть погашена за счет имеющейся денежной

наличности. Чем выше его величина, тем больше гарантия погашения долгов. Однако

и при небольшом его значении предприятие может быть всегда платежеспособным,

если сумеет сбалансировать и синхронизировать приток и отток денежных средств

по объему и срокам. Поэтому каких–либо общих нормативов и рекомендаций по

уровню данного показателя не существует. Дополняет общую картину

платежеспособности предприятия наличие или отсутствие у него просроченных

обязательств, их частота и длительность.

Коэффициент

быстрой (срочной) ликвидности – отношение денежных средств, краткосрочных

финансовых вложений НДС по приобретенным ценностям и краткосрочной дебиторской

задолженности, платежи по которой ожидаются в течение 12 месяцев после отчетной

даты, к сумме краткосрочных финансовых обязательств. Удовлетворяет обычно

соотношение 0,7–1. Однако оно может оказаться недостаточным, если большую долю

ликвидных средств составляет дебиторская задолженность, часть которой трудно

своевременно взыскать. В таких случаях требуется соотношение большее. Если в

составе оборотных активов значительную долю занимают денежные средства и их

эквиваленты (ценные бумаги), то это соотношение может быть меньшим.

Коэффициент

текущей ликвидности (общий коэффициент покрытия долгов) – отношение всей суммы

оборотных активов, включая запасы за минусом расходов будущих периодов, к общей

сумме краткосрочных обязательств. Он показывает степень, в которой оборотные

активы покрывают оборотные пассивы. Превышение оборотных активов над

краткосрочными финансовыми обязательствами обеспечивает резервный запас для

компенсации убытков, которые может понести предприятие при размещении и

ликвидации всех оборотных активов, кроме наличности. Чем больше величина этого

запаса, тем больше уверенность кредиторов, что долги будут погашены.

Удовлетворяет обычно коэффициент 2.

Однако

обосновать единый норматив данного показателя для всех отраслей практически невозможно, так как его уровень

зависит от сферы деятельности, структуры

и качества активов, длительности операционного цикла, скорости погашения

кредиторской задолженности и т.д.

Если

коэффициент текущей ликвидности меньше норматива, но наметилась тенденция его

роста, то определяется коэффициент восстановления ликвидности (Квл)

за период, равный шести месяцам. В условиях инфляционной среды во избежание

искажающего воздействия инфляции при определении влияния факторов на изменение

коэффициента ликвидности в расчет следует принимать не абсолютный прирост

текущих активов и пассивов, а изменение их доли в общей валюте баланса.

Финансовое состояние предприятия,

его устойчивость во многом зависят от оптимальности структуры источников

капитала и от оптимальности структуры активов предприятия и, в первую очередь,

от соотношения основных и оборотных средств, а также от уравновешенности

активов и пассивов предприятия по функциональному признаку. [28, с. 329–331]

С этой целью рассчитывают следующие показатели:

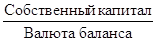

1. Коэффициент концентрации

собственного капитала (финансовой автономии, независимости) – характеризует

какая часть активов сформирована за счет собственных источников:

Кск =  (2) (2)

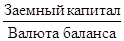

2. Коэффициент концентрации заемного

капитала – показывает, какая часть активов предприятия сформирована за счет

заемных средств долгосрочного и краткосрочного характера:

Кзк =  (3) (3)

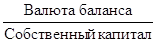

3. Коэффициент финансовой

зависимости – показывает, какая сумма активов приходится на рубль собственных

средств:

Кфз =  (4) (4)

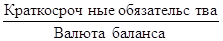

4. Коэффициент текущей задолженности

– показывает, какая часть активов сформирована за счет заемных ресурсов

краткосрочного характера:

Ктз =  (5) (5)

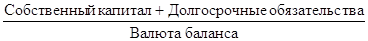

5. Коэффициент устойчивого

финансирования – характеризует, какая часть активов баланса сформирована за

счет устойчивых источников:

Куф =  (6) (6)

6. Коэффициент финансовой

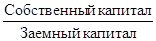

независимости капитализированных источников:

Кнки =  (7) (7)

7. Коэффициент финансовой

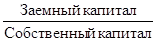

зависимости капитализированных источников:

Кзки =  (8) (8)

8. Коэффициент покрытия долгов

собственным капиталом (коэффициент платежеспособности):

Кпокр =  (9) (9)

9. Коэффициент финансового левериджа

или коэффициент финансового риска – один из основных индикаторов финансовой

устойчивости. Чем выше его значение, тем выше риск вложения капитала в данное

предприятие:

Кфл =  (10) (10)

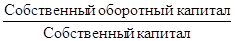

10. Для характеристики структуры

распределения собственного капитала рассчитывают коэффициент его маневренности –

показывает, какая часть собственного капитала находится в обороте, т.е. в той

форме, которая позволяет свободно маневрировать этими средствами: [20, с. 346–348]

Кмк =  (11) (11)

Устойчивость финансового состояния

может быть повышена путем:

а) ускорения оборачиваемости

капитала в текущих активах, в результате чего произойдет относительное его

сокращение на рубль оборота;

б) обоснованного уменьшения запасов

и затрат (до норматива);

в) пополнения собственного

оборотного капитала за счет внутренних и внешних источников.

Поэтому при внутреннем анализе

осуществляется углубленное изучение причин изменения запасов и затрат,

оборачиваемости оборотных активов, изменения суммы собственного оборотного

капитала.

Диагностика (анализ и оценка)

банкротства – это прежде всего выявление объекта исследования: показатели

текущего и перспективного потоков платежей и показатели формирования чистого

денежного потока по производственной, инвестиционной и финансовой деятельности

предприятия. Не всегда отклонение от формально предписанных значений

коэффициентов свидетельствует о необходимости объявления предприятия банкротом.

Нередко ликвидация должника–банкрота невыгодна ни кредиторам, ни государству. С

этой целью законом предусмотрена процедура восстановления платежеспособности

предприятия. [20, с. 117]

Основная задача диагностики состоит в том, чтобы своевременно обеспечить

принятие таких управленческих решений, которые будут способствовать снижению влияния

негативных факторов на состояние объекта. Содержание и результаты

диагностических исследований позволят сделать вывод, что они являются одним из

наиболее универсальных средств получения достоверной информации о состоянии и

отклонениях в развитии исследуемого объекта. Для диагностики вероятности

банкротства используется несколько подходов, основанных на применении: анализа

системы критериев и признаков; ограниченного круга показателей; интегральных

показателей.

В зарубежных странах для оценки

риска банкротства и кредитоспособности широко используются факторные модели

известных западных экономистов разработанные с помощью многомерного

дискриминантного анализа. Наибольшую известность получила модель Е. Альтмана:

[22, с. 345]

Z=0,717 х1

+0,847 х2 +3,107 х3 +0,42 х4 +0,995 х5,

(12)

где: х1 – собственный

оборотный капитал / сумма активов;

х2 – нераспределенная

прибыль / сумма активов;

х3 – прибыль до уплаты

процентов / сумма активов;

х4 – балансовая стоимость

собственного капитала / заемный капитал;

х5 – объем продаж

(выручка)/сумма активов.

Константа сравнения – 1,23. Если

значение Z < 1,23, то это признак высокой

вероятности банкротства, тогда как значение Z > 1,23 и более свидетельствует о малой его вероятности.

Однако следует отметить, что

использование таких моделей требует больших предосторожностей. Тестирование

российских предприятий по данным моделям показало, что они не в полной мере

подходят для оценки риска банкротства отечественных предприятий из-за разной

методики отражения инфляционных факторов и разной структуры капитала и различий

в законодательной базе. Модель диагностики банкротства Давыдовой–Беликова имеет

вид:

Z = 8,38*х1

+ 1,0*х2 + 0,054*х3 + 0,63*х4,

(15)

где: х1 =  ; х2 = ; х2 =  ; х3 = ; х3 =  ; х4 = ; х4 =  . .

Полученные значения Z-счета сравниваются со следующими критериями:

Z 0 – max степень банкротства 90–100%; 0 – max степень банкротства 90–100%;

0<Z<0,18 – высокая степень банкротства 60–80%;

0,18<Z<0,32 – средняя степень банкротства

35–50%;

0,32<Z<0,42 – низкая степень банкротства 15–20%;

Z > 0,42 – min степень

банкротства 10%.

Модель диагностики банкротства

Сайфулина–Кодекова имеет вид:

R = 2*х1

+ 0,1*х2 + 0,08*х3 + 0,45*х4 + 1,0*х5,

(16)

где х1 =  >0,1; х2 = >0,1; х2 =  ; х3 = ; х3 =  ; х4 = ; х4 =  ; х5 = ; х5 =  . .

Если R<1, то предприятие имеет

неудовлетворительное финансовое состояние; R  1 – финансовое

состояние удовлетворительное. 1 – финансовое

состояние удовлетворительное.

В данных моделях весовые значения частных показателей для коммерческих

организаций были определены экспертным путём, а фактический комплексный

коэффициент банкротства следует сопоставлять с нормативным, рассчитанным на

основе рекомендуемых минимальных значений частных показателей. Тестирование

данных моделей показало, что они позволяют провести экспресс-анализ финансового

состояния производственных предприятий и достаточно точно оценить степень

вероятности их банкротства.

1.3 Методика анализа и оценки

финансового состояния предприятия

Методическое обеспечение

экономического анализа – инструмент, который необходим для наиболее

эффективного управления финансово-хозяйственной деятельностью предприятия,

отрасли, региона. Основы существующего методического обеспечения разработаны

более 50 лет назад, и хотя они формально постоянно совершенствуются, но не

позволяют подготовить достаточно надежных рекомендаций, обеспечивающих

оптимальное управление материальными и финансовыми ресурсами [14]

Разные авторы предлагают разные

методики финансового анализа. Детализация процедурной стороны методики

финансового анализа зависит от поставленных целей и различных факторов

информационного, временного, методического и технического обеспечения. Логика

аналитической работы предполагает ее организацию в виде двухмодульной

структуры: экспресс-анализ и детализированный анализ финансового состояния.

Целью экспресс-анализа финансового состояния является наглядная и простая

оценка финансового благополучия и динамики развития хозяйствующего субъекта. В

процессе анализа профессор В.В. Ковалев предлагает рассчитать различные

показатели и дополнить их методами, основанными на опыте и квалификации

специалиста. Автор считает, что экспресс-анализ целесообразно выполнять в три

этапа: подготовительный этап, предварительный обзор финансовой отчетности,

экономическое чтение и анализ отчетности. [16, с. 48]

Цель первого этапа – принять решение

о целесообразности анализа финансовой отчетности и убедиться в ее готовности к

чтению. Здесь проводится визуальная и простейшая счетная проверка отчетности по

формальным признакам и по существу: определяется наличие всех необходимых форм

и приложений, реквизитов и подписей, проверяется правильность и ясность всех

отчетных форм; проверяются валюта баланса и все промежуточные итоги. Цель второго

этапа – ознакомление с пояснительной запиской к балансу. Это необходимо для

того, чтобы оценить условия работы в отчетном периоде, определить тенденции

основных показателей деятельности, а также качественные изменения в

имущественном и финансовом положении хозяйствующего субъекта. Третий этап – основной

в экспресс–анализе; его цель – обобщенная оценка результатов хозяйственной

деятельности и финансового состояния объекта. Такой анализ проводится с той или

иной степенью детализации в интересах различных пользователей. В.В. Ковалев

предлагает проводить экспресс-анализ финансового состояния по выше изложенной

методике. Экспресс-анализ может завершаться выводом о целесообразности или

необходимости более углубленного и детального анализа финансовых результатов и

финансового положения.

Цель детализированного анализа – более

подробная характеристика имущественного и финансового положения хозяйствующего

субъекта, результатов его деятельности в истекающем отчетном периоде, а также

возможностей развития субъекта на перспективу. Он конкретизирует, дополняет и

расширяет отдельные процедуры экспресс-анализа. При этом степень детализации

зависит от желания аналитика.

Сравнительный анализ – это как

внутрихозяйственный анализ сводных показателей отчетности по отдельным показателям

предприятия, подразделений, цехов, так и межхозяйственный анализ показателей

данного предприятия с показателями конкурентов, среднеотраслевыми и средними

хозяйственными данными.

Рассмотрим методику, предложенную

профессором В.И. Подольским. Основные этапы анализа финансового состояния

предприятия, согласно этой методике: [33, с. 76–78]

1. Общая оценка финансового

состояния предприятия и изменений его финансовых показателей за отчетный

период:

– ознакомление с бухгалтерской

отчетностью;

– техническая проверка

готовности;

– составление сравнительного

аналитического баланса;

– расчет удельных весов величин

статей баланса за отчетный период;

– расчет изменений статей

баланса к величинам на начало периода;

– расчет изменений статей

баланса к изменению итога аналитического баланса.

2. Анализ платежеспособности и

финансовой устойчивости предприятия методом сравнения:

– расчет излишков или

недостатков средств для формирования запасов и затрат;

– определение степени

финансовой устойчивости предприятия методом коэффициентов (коэффициент

автономии; коэффициент соотношения заемных и собственных средств; коэффициент

обеспеченности собственными средствами; коэффициент маневренности; коэффициент

финансирования).

3. Анализ кредитоспособности и

ликвидности баланса предприятия:

– методом сравнения – сопоставление

средств по активу с обязательствами по пассиву;

– методом коэффициентов

(коэффициент абсолютной ликвидности; коэффициент покрытия или текущей

ликвидности).

4. Анализ оборачиваемости активов

предприятия:

– определение оборачиваемости

активов;

– определение средней величины

активов;

– определение продолжительности

оборота;

– расчет показателя привлечения

(высвобождения) средств в оборот.

5. Анализ дебиторской задолженности:

– расчет показателя

оборачиваемости дебиторской задолженности;

– определение периода погашения

дебиторской задолженности;

– определение показателя доли

дебиторской задолженности в общем объеме оборотных средств;

– определение доли сомнительной

дебиторской задолженности.

6. Анализ оборачиваемости

товарно-материальных запасов:

– расчет показателя

оборачиваемости запасов;

– определение срока хранения

запасов.

7. Анализ финансовых результатов

предприятия:

– оценка динамики показателей

балансовой и чистой прибыли;

– количественная оценка влияния

на изменение прибыли от реализации продукции ряда факторов;

– расчет показателя

рентабельности предприятия.

8. Оценка потенциального

банкротства:

– определение признаков

банкротства с помощью использования формулы «Z-счета» Е. Альтмана.

– определение признаков

банкротства с помощью коэффициентов текущей ликвидности, обеспеченности

собственными средствами и восстановления (утраты) платежеспособности.

Движение любых товарно-материальных

ценностей, трудовых и материальных ресурсов сопровождается образованием и расходованием

денежных средств, поэтому финансовое состояние хозяйствующего субъекта отражает

все стороны его производственно-торговой деятельности.

Характеристику финансового состояния

профессор И.Т. Балабанов предлагает провести по следующей схеме: [11, с. 66]

– анализ доходности

(рентабельности);

– анализ финансовой

устойчивости;

– анализ кредитоспособности;

– анализ использования

капитала;

– анализ уровня

самофинансирования;

– анализ валютной

самоокупаемости.

Профессор Е.С. Стоянова в

учебнике «Финансовый менеджмент: теория и практика» особое внимание уделяет

специфическим методом анализа: это расчеты эффекта финансового рычага и

операционного рычага, а также расчету финансовых коэффициентов. Важнейшими

коэффициентами отчетности, использующимися в финансовом управлении по Е.С. Стояновой,

являются: [26]

– коэффициенты ликвидности

(коэффициент текущей ликвидности, срочной ликвидности и чистый оборотный

капитал);

– коэффициенты деловой

активности или эффективности использования ресурсов (оборачиваемость активов,

оборачиваемость дебиторской задолженности, оборачиваемость

материально-производственных запасов и длительность операционного цикла);

– коэффициенты рентабельности

(рентабельность всех активов предприятия, рентабельность реализации,

рентабельность собственного капитала);

– коэффициенты структуры

капитала (коэффициент собственности, коэффициент финансовой зависимости,

коэффициент защищенности кредиторов);

– коэффициенты рыночной

активности (прибыль на одну акцию, балансовая стоимость одной акции, соотношение

рыночной цены акции и ее балансовой стоимости, доходность акции и доля

выплаченных дивидендов).

По результатам анализа финансового

состояния делаются выводы, на основании которых разрабатываются мероприятия по

его улучшению.

Используя вышеприведенные методики,

формулы и показатели, проведем анализ и оценку финансового состояния

предприятия ООО «Контур».

2. Анализ и оценка финансового состояния

ООО «Контур»

2.1 Организационно-экономическая

характеристика предприятия

Общество с ограниченной ответственностью

«Контур» учреждено физическими лицами жителями г. Брянска в соответствии с

Уставом общества и действующим законодательством РФ (Гражданским Кодексом РФ и

ФЗ «Об обществах с ограниченной ответственностью»).

ООО «Контур» зарегистрировано

постановлением Администрации Брянского района №605 от 12 февраля 1997 г. и

расположено по адресу: 241020, г. Брянск, ул. Объездная, д. 10.

Уставный капитал ООО «Контур»

полностью состоит из номинальной стоимости долей участников общества, которые

не отвечают по обязательствам общества и несут риск убытков, связанных с

деятельностью предприятия, в пределах стоимости внесенного им вклада. Величина

Уставного капитала составляет 10000 руб. и полностью внесена.

Участники общества не отвечают по

обязательствам ООО «Контур» и несут риск убытков, связанных с

деятельностью ООО «Контур», в пределах стоимости внесенного им вклада.

Прибыль распределяется между участниками ООО «Контур» пропорционально их

вкладам.

ООО «Контур» имеет в

собственности обособленное имущество, учитываемое на его самостоятельном

балансе, а также может от своего имени приобретать и осуществлять имущественные

и неимущественные права, нести обязанности, быть истцом и ответчиком в суде.

Высшим органом ООО «Контур» является общее собрание его учредителей.

ООО «Контур» осуществляет свою

деятельность в соответствии с действующим законодательством РФ и Уставом

общества. Целью деятельности предприятия является получение прибыли его

участниками на основе удовлетворения потребностей граждан, хозяйственных

обществ и любых других законных образований в товарах, работах, услугах,

предлагаемых предприятием. ООО «Контур» для достижения уставных целей

осуществляет следующие виды деятельности:

– заготовка и переработка леса

и древесных отходов, изготовление домиков, мебели, различных изделий из

древесины и их реализация;

– организация монтажных и

пуско-наладочных работ;

– сдача нежилых помещений и

имущества предприятия в аренду;

– торгово-закупочная и

коммерческо-посредническая деятельность;

– оптовая торговля;

– комиссионные, брокерские и

иные посреднические услуги;

– строительство и эксплуатация

объектов производственного и сельскохозяйственного, коммунального, социального

назначения;

– проектные, дизайнерские работы;

– производство строительных изделий и конструкций;

– производство ремонта зданий, сооружений;

– работы по устройству

внутренних инженерных сетей и систем: устройство систем вентиляции, прокладка

внутренних систем отопления, водоснабжения, канализации, установка

санитарно-технических приборов, прокладка внутренних сетей электроснабжения

напряжением до 1000 вольт, устройство внутреннего электроосвещения;

– производство земляных работ;

– производство товаров народного потребления и других предметов,

изделий, материалов;

– производство нестандартного оборудования и изделий по заказам

предприятий и физических лиц;

– прочие услуги и работы, оговоренные в уставе предприятия и

непротиворечащие законодательству РФ.

Предметом деятельности исследуемого

предприятия являются любые виды деятельности, не противоречащие целям деятельности

общества и не запрещенные действующим законодательством РФ, в т.ч.

осуществлении деятельности: в сфере материального производства и

внепроизводственной сфере. ООО «Контур» имеет круглую печать, содержащую

его полное фирменное наименование на русском языке и указание на место

нахождения общества. Для осуществления текущей деятельности предприятием открыт

расчетный счет в Брянском филиале банка ОАО «Брянский народный банк». Как

юридическое лицо, ООО «Контур» зарегистрировано в ИМНС Бежицкого района г. Брянска,

ИНН 3232012049. Структура предприятия ООО «Контур» представлена на рисунке

1.

|

|

|

|

ДИРЕКТОР |

|

|

|

|

|

|

|

|

|

|

|

|

|

| Зам. директора по

строительству |

Главный бухгалтер |

Главный инженер |

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

Бригадиры |

|

|

|

|

|

|

|

|

|

ПТО |

Гл. механик |

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

| Участок №1 |

Участок №2 |

Участок №3 |

Участок №4 |

диспетчерская |

Бухгалтер расчетного

стола |

Ст. кладовщик |

Бухгалтер-калькулятор |

Бухгалтер-кассиро |

Инженер сметчик |

Инженер по производству |

Инженер по ТБ |

Автослесарный цех |

водители |

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

Рисунок 1 – Структура предприятия ООО «Контур»

Территория предприятия площадью 2,5 гектара полностью

асфальтирована, на ней расположены:

– Контрольно-пропускной пункт, где производится

осмотр технического состояния подвижного автосостава предприятия.

– Административно-хозяйственный корпус, где

расположены кабинеты руководителей и инженерно-технических работников,

обслуживающего персонала, а также диспетчерская.

– Здание комплексно-механизированного участка для

технического ремонта и техобслуживания автомобилей и оборудования.

– Открытая стоянка для подвижного состава

предприятия, а также для автомобилей сторонних организаций.

– Склады для хранения запасных частей, узлов и

агрегатов, автомобильных шин, горюче-смазочных материалов.

Главным бухгалтером ООО «Контур» (Мельникова Т.А.) в соответствии

с положением по бухгалтерскому учету «Учетная политика» (утверждено приказом

Минфина России от 20.07.94 №100) на предприятии разработана и оформлена в виде

положения учетная политика организации на 2007–2008 гг. В ней отражены

основные методические и организационно-технические особенности ведения учета на

предприятии. Положение об учетной политике утверждено директором предприятия (Боровиков В.Е.).

Остановимся на наиболее значимых моментах:

– на предприятии применяется табличная машиноориентированная форма

ведения бухгалтерского учета по журнально-ордерной системе;

– инвентаризация имущества и финансовых обязательств проводится в

последний месяц года;

– рабочий план счетов разработан на основе единого Плана счетов;

– бухгалтерский учет в организации осуществляется бухгалтерией как

самостоятельным структурным подразделением, возглавляемым главным бухгалтером;

– на предприятии ведется раздельный учет амортизируемого имущества

(ОС и НМА) по критерию срока полезного использования в соответствии со ст. 257–258

НК РФ;

– имущество стоимостью до 20,0 тыс. руб. полностью включается в

состав материальных расходов по мере ввода в эксплуатацию независимо от срока

его использования;

– амортизируемое имущество принимается к учету по первоначальной

стоимости, амортизация начисляется линейным методом;

– списание покупных материалов проводится по средней себестоимости;

– транспортные расходы являются прямыми и распределяются на

реализованную продукцию и остаток товара на складе по среднему проценту;

– полученные доходы уменьшаются на сумму произведенных расходов (за

исключением указанных в ст. 270 НК РФ);

– расходы на производство и реализацию продукции подразделяются на

прямые (материальные затраты, расходы на оплату труда, начисленная амортизация)

и косвенные (прочие расходы кроме внереализационных).

После утверждения учетной политики руководителем организации она

приобретает статус юридического документа.

Расчеты с поставщиками и подрядчиками ведутся в наличном и безналичном

виде с отражении их в ж/о №6. Основными контрагентами предприятия являются: ООО «Надин»,

ОАО «Навлинский ДОК», ООО «Брянсксбыт», ОАО «Брянскметаллресурсы»

– покупатели услуг, материалов и деталей; ОВО при Брянском РОВД – поставщик

услуг по пресечению правонарушений и преступлений в зданиях мастерских и

складов. Расчеты с данными организациями подтверждаются договорами,

товарно-транспортными накладными, счетами, счетами-фактурами. На конец

отчетного периода имеются акты сверок по расчетам.

В соответствии с учетной политикой для обеспечения достоверности данных

бухгалтерского учета и бухгалтерской отчетности проводится инвентаризация

имущества и финансовых обязательств. Инвентаризация проводится в сроки,

устанавливаемые отдельными приказами.

Представим всю необходимую информацию о

деятельности предприятия.

Объемы производства оказываемых предприятием услуг представлены в таблице

1. Наибольший удельный вес в общем объеме реализованных работ и услуг занимают

строительно-монтажные работы, меньше всего реализуется электромонтажных и

вентиляционных изделий. В целом за исследуемый период выручка предприятия

выросла на 84,54%, что в абсолютном выражении составило 43323 тыс. руб.

Таблица 1 – Объемы и структура

производства ООО «Контур» в 2007–2009 гг., тыс. руб.

| Виды деятельности |

2006 |

2007 |

2008 |

2008 в% к |

| 2006 |

2007 |

| Строительно-монтажные

работы |

36156 |

45085 |

64770 |

179,14 |

143,66 |

| Производство

вентиляционных, санитарно-технических, электромонтажных изделий |

1458 |

2119 |

6932 |

475,45 |

327,14 |

| Проектирование

инженерных сетей и систем отопления |

11114 |

30093 |

18794 |

169,10 |

62,45 |

| Пусконаладочные работы |

2519 |

3725 |

4074 |

161,73 |

109,37 |

| Итого |

51247 |

81022 |

94570 |

184,54 |

116,72 |

Используя балансовые данные ООО «Контур»

за 2007–2009 гг. (Приложение 4–5), можно рассчитать основные показатели

деятельности предприятия, которые изменились следующим образом (табл. 2).

Таблица 2 – Основные показатели деятельности ООО «Контур» в 2006–2008 гг.

Показатели

|

2006 г. |

2007 г. |

2008 г. |

2008 в % к |

| 2006 |

2007 |

| Выручка, тыс. руб. |

51247 |

81022 |

94570 |

184,54 |

116,72 |

| Среднесписочная численность, чел. |

35 |

38 |

45 |

128,57 |

118,42 |

|

– управленческий

персонал;

– производственный

персонал;

– мужчин;

– женщин;

– имеющих высшее

образование;

– имеющих среднее

проф. образование

|

10

25

31

4

20

15

|

11

27

33

5

22

16

|

13

32

37

8

27

18

|

130

128

119,35

200

135

120

|

118,18

118,52

112,12

160

122,73

112,5

|

| Среднегодовая стоимость основных средств, тыс.

руб. |

4508 |

4508 |

4655,5 |

103,27 |

103,27 |

| Расходы на оплату труда, тыс. руб. |

169,8 |

197,5 |

293,9 |

173,09 |

148,81 |

| Среднемесячная зарплата, тыс. руб. |

4,85 |

5,20 |

6,53 |

134,64 |

125,58 |

| Производительность

труда, тыс. руб. |

1464 |

2132 |

2102 |

143,58 |

98,59 |

| Полная себестоимость реализованной

продукции, тыс. руб. |

45608 |

79129 |

93181 |

204,31 |

117,76 |

| Прибыль/убыток от продаж, тыс. руб. |

5639 |

1893 |

1389 |

24,63 |

73,38 |

| Фондоотдача, руб. |

11,37 |

17,97 |

20,31 |

178,63 |

113,02 |

| Рентабельность продаж, % |

1,12 |

1,02 |

1,01 |

90,18 |

99,02 |

| Чистая прибыль, тыс. руб. |

383 |

267 |

80 |

20,89 |

29,96 |

| Среднегодовая стоимость оборотных

средств, тыс. руб. |

3534 |

3749 |

1217 |

34,44 |

32,46 |

| Оборачиваемость оборотных средств,

дни |

14,50 |

21,61 |

7,77 |

53,59 |

35,96 |

| Собственный капитал, тыс. руб. |

1278,5 |

1318,5 |

1430,5 |

111,89 |

108,49 |

Анализируя динамику показателей, можно сделать

вывод, что в целом предприятие ООО «Контур» работало в течение 2006–2008 гг.

периода достаточно эффективно. Но при этом, не взирая на прирост выручки на

84,54%, себестоимость реализуемых продукции и услуг выросла на 104,31%. Такая

динамика показателей объясняется тем, что за период 2007–2008 гг. темп

роста издержек обращения превысил темп роста выручки, а также получением

долгосрочного кредита, что повлияло на показатели эффективности, что

подтверждается и отрицательной динамикой рентабельности продаж, снижение за

2006–2008 гг. составило 9,82%.

Положительной тенденцией является ускорение

оборачиваемости оборотных средств почти на 7 дней в исследуемом периоде.

Также стоит отметить постоянный рост

среднемесячной заработной платы, составивший за исследуемый период 34,6% или

1680 руб. Хотя увеличение заработной платы в абсолютном выражении за 3 года и

не столь высоко, индексация заработной платы на предприятии проводится

регулярно, что позволяет компенсировать негативное воздействие инфляции.

За исследуемый период выросла и численность

персонала предприятия на 10 чел. или на 28,57%, что в совокупности с

ростом объемов реализации дало увеличение производительности труда на 43,58%, а

также рост расходов на оплату труда, составивший за 2006–2008 гг. 124,1

тыс. руб. (73,09%).

Финансовым результатом деятельности

предприятия весь исследуемый период была прибыль, при этом прослеживается ее

отрицательная динамика – за 2006–2008 гг. сумма прибыли от основной

деятельности снизилась с 5639 до 1389 тыс. руб., а сумма чистой прибыли

уменьшилась на 303 тыс. руб.

Рост показателя собственного

капитала можно объяснить только изменением суммы нераспределенной прибыли,

поскольку величина уставного капитала оставалась неизменной в течение 2006–2008 гг.

Сразу следует отметить, что на исследуемом предприятии никакой финансовой и

инвестиционной деятельности не ведется, только в 2007 г. предприятие в

разрезе инвестиционной деятельности вложило 677,0 тыс. руб. в приобретение

объектов основных средств.

Общее состояние денежных средств

представлено в таблице 3. Можно утверждать, что остатки денежных средств в

кассе на конец отчетных периодов нестабильны и изменяются на протяжении рассматриваемого

периода. Возможно, это обусловлено тем, что предприятия должны согласовывать с

банком, в котором находится его расчетный счет, размер кассового лимита, то

есть максимально возможные суммы денежных средств находящейся в кассе. На

исследуемом предприятии в течение 2006–2008 гг. наблюдается несоответствие

первого условия абсолютной ликвидности – недостаток высоколиквидных активов

(денежных средств) для погашения наиболее срочных обязательств. В 2006 г.

эта нехватка составила 7389 тыс. руб., 2008 г. – 4079 тыс. руб.

Таблица 3 – Общее движение денежных средств

| Показатели |

2006 г |

2007 г |

2008 г |

Абсолютное изменение |

Относительное изменение, % |

| Денежные средства |

396 |

501 |

77 |

-319 |

19,44 |

| Касса |

12 |

17 |

10 |

-2 |

83,33 |

| Расчетный счет |

369 |

474 |

65 |

-304 |

17,62 |

| Прочие |

15 |

10 |

2 |

-13 |

13,33 |

О динамике остатков средств на

расчетном счете можно сказать, что она вполне соответствует профилю

предприятия. Для денежных средств на прочих (специальных) счетах в банке

характерна тенденция в сторону их уменьшения. Такое уменьшение денежных средств

к концу отчетного периода возможно связано с уменьшением налогооблагаемой базы

по налогу на имущество организаций, в которую входят и все денежные средства

предприятия. Но в целом, наметившаяся тенденция к снижению величины денежных

средств должна обратить на себя самое пристальное внимание руководства:

величины денежных средств должно быть достаточно на осуществление текущей

хозяйственной деятельности.

На основании анализа данных табл. 4 по формированию финансового

результата можно сформулировать следующее:

– результатом основной деятельности предприятия в течение всего

исследуемого периода была прибыль;

Таблица 4 – Формирование финансового результата в 2006–2008 гг.

| Показатель |

2006 г. |

2007 г. |

2008 г. |

2008 в % |

| 2006 |

2007 |

| Выручка от реализации продукции |

51247 |

81022 |

94570 |

184,54 |

116,72 |

| Себестоимость продукции |

45608 |

79129 |

93181 |

204,31 |

117,76 |

| Управленческие расходы |

4147 |

0 |

0 |

0 |

0 |

| Полная себестоимость продукции |

49755 |

79129 |

93181 |

187,28 |

117,76 |

| Прибыль/убыток от продаж |

1492 |

1893 |

1389 |

93,10 |

73,38 |

| Прочие доходы |

0 |

0 |

0 |

0 |

0 |

| Прочие расходы |

988 |

1542 |

1284 |

129,96 |

83,27 |

| Прибыль/убыток от прочей

деятельности |

-988 |

-1542 |

-1284 |

129,96 |

83,27 |

| Прибыль/убыток до налогообложения |

504 |

351 |

105 |

20,83 |

29,91 |

| Текущий налог на прибыль |

121 |

84 |

25 |

20,66 |

29,76 |

| Прибыль/убыток |

383 |

267 |

80 |

20,89 |

29,96 |

– в результате операционной деятельности на протяжении всего

исследуемого периода были убытки, т. к. доходов у предприятия не было;

– выручка в 2008 г. выросла по сравнению с 2006 г. на

43323 тыс. руб.;

– себестоимость продукции также выросла – на 47573 тыс. руб.;

– только в 2006 г. у предприятия присутствовали управленческие

расходы в размере 4147 тыс. руб., не взирая на это, наблюдается отрицательная

динамика прибыли от продаж – к 2008 г. ее величина снизилась на 103 тыс.

руб., что говорит о росте затратоемкости продукции предприятия;

– результатом внереализационной деятельности предприятия также были

убытки в течение всего исследуемого периода;

– общим финансовым результатом ООО «Контур» в 2006 г. была

прибыль в размере 383 тыс. руб., в 2007 и 2008 гг. предприятие получало

чистую прибыль в размере 267 и 80 тыс. руб. соответственно.

Удельный вес затрат в выручке предприятия достаточно велик – в 2006 г.

он составил 45608/51247 = 89%, а в 2008 г. – 93181/94570 = 98,5%, что следует

расценивать отрицательно.

Таким образом, экономическое и финансовое состояние предприятия за

исследуемый период было не достаточно стабильным. Это говорит о недостатках в

финансовой политике предприятия.

2.2 Анализ имущественного состояния предприятия

Проанализируем состав и структуру активов и пассивов предприятия в

динамике за три (2006–2008) года. Данные расчетов представлены в таблицах 5–10

приложений. На основании приведенных данных, можно сформулировать следующие

выводы:

Величина имущества предприятия ООО «Контур» в 2008 г. выросла

на 2510 тыс. руб. или почти в 2 раза, в 2007 г. она увеличилась

незначительно – на 511 тыс. руб. или на 35%, при этом:

– величина внеоборотных активов увеличилась на 68 и 223 тыс. руб. в

2007 и 2008 г. соответственно;

– сумма оборотных активов ООО «Контур» выросла на 1287 тыс.

руб. за 2008 г. в т.ч.: в основном за счет снижения суммы запасов – на 22

тыс. руб., дебиторская задолженность снизилась на 314 тыс. руб., величина

денежных средств увеличилась на 1611 тыс. руб.;

– в течение 2007 г. сумма оборотных активов выросла на 443 тыс.

руб., это произошло в результате уменьшения суммы запасов на 93 тыс. руб. и

роста дебиторской задолженности на 526 тыс. руб.;

В структурном соотношении в составе активов ООО «Контур» произошли

следующие изменения:

– в целом удельные веса приведенных разделов актива претерпели

несущественные изменения;

– соотношение между иммобилизованными и мобильными активами ООО «Контур»

в 2006 г. 31:69; в 2007 г. 26:74; в 2008 г. 39:61, т.е.

соотношение меняется в сторону увеличения доли внеоборотных активов, но их

удельный вес невзирая на рост, все равно остается слишком низким;

– в принципе такое соотношение в пользу мобильных активов нельзя

считать приемлемым, учитывая специфику деятельности ООО «Контур»;

– удельный вес запасов и затрат в общей сумме имущества предприятия

составил в 2006 г. – 30; в 2007 г. 17%; в 2008 г. 7%, т.е.

наметилась тенденция к его снижению;

– удельный вес дебиторской задолженности достаточно велик – от 38% в

2006 г., до 17% в 2008 г., можно утверждать что такой удельный вес –

величина дебиторской задолженности отрицательно сказываются на финансовом

состоянии предприятия, т. к. имущество предприятия, находясь в таком виде

обесценивается в результате инфляционных процессов (1 потеря) и не приносит

дополнительного дохода, т. к. не может быть использовано в финансовой и

инвестиционной деятельности предприятием (вторая потеря);

– денежные средства занимали незначительное место в составе активов

предприятия ООО «Контур» в 2006–2007 гг. – менее 1%, их удельный вес

в имуществе только к концу 2008 г. резко достигает значения больше 36%;

– последние два факта положительно характеризуют деятельность

предприятия ООО «Контур» в контексте управления оборотными активам.

Анализируя структуру активов, следует иметь в виду, что общую структуру

активов характеризует коэффициент соотношения оборотных и внеоборотных активов

КОА/ВОА = ОА/ВОА

В случае ООО «Контур» этот показатель составляет:

– за 2006 г. 981/442 = 2,2195

– за 2007 г. 1424/510 = 2,7922

– за 2008 г. 2711/1733 = 1,5644

Таким образом, у исследуемого предприятия наблюдается абсолютное

превышение величины оборотных активов над внеоборотными, что подтверждается

значениями их удельных весов в общей сумме активов, хотя и стоит отметить

наметившуюся тенденцию к изменению ситуации в пользу иммобилизованных активов.

Основываясь на данных табл. 9 и 10 можно также сделать следующие выводы:

– такой вид активов как нематериальные предприятие практически не

использует;

– величина основных средств выросла на 118 тыс. руб. за 2007 г.

и на 1223 тыс. руб. в 2008 г.;

– самый маленький удельный вес в составе внеоборотных активов ООО «Контур»

занимают нематериальные активы и долгосрочные финансовые вложения

незавершенного строительства на предприятии нет;

– самый большой удельный вес составляет удельный вес основных

средств.

Важную характеристику структуры источников средств предприятия дает

коэффициент имущества производственного назначения (КИПН). Нормальным считается следующее ограничение КИПН 0,5. 0,5.

КИПН = (ОФ+НЗС+ЗП+НЗП)/А,

где ОФ – основные фонды; НЗС – незавершенное строительство; ЗП – запасы;

НЗП – незавершенное производство; А – активы.

Значение данного показателя для ООО «Контур» следующее:

– за 2006 г. КИПН =

(320+98)/1423 = 0,2938;

– за 2007 г. КИПН =

(438+47)/1934 = 0,2508

– за 2008 г. КИПН =

(1661+68)/4444 = 0,3891

В случае ООО «Контур» значения коэффициента ниже нормативного, что

говорит о нерациональном использовании средств, вложенных в производственное

обеспечение.

Проанализируем состав и структуру пассивов предприятия на основании

расчетов таблиц 7–8 приложений. За исследуемый период в источниках имущества

ООО «Контур» произошли следующие изменения:

– сумма собственного капитала выросла в 2008 г. по сравнению с

2007 г. на 848 тыс. руб. или в два раза и увеличилась в 2007 г. на

337 тыс. руб. или на 100%, эти изменения произошли за счет роста величины

нераспределенной прибыли и собственного капитала (в 2008 г.);

– сумма заемных источников выросла на 1662 тыс. руб. в течение 2008 г.

и на 174 тыс. руб. в 2007 г. или на 15%, в т.ч. за счет изменения суммы

краткосрочных обязательств, т. к. долгосрочных обязательств у предприятия

ООО «Контур» нет;

– самый большой удельный вес в структуре источников имущества

занимает кредиторская задолженность в 2006–2008 гг. – 78, 65 и 49%

соответственно, остальная часть краткосрочных обязательств представлена суммой

краткосрочных (в течение года) кредитов;

– соотношение между собственными и заемными источниками на

протяжении исследуемого периода не приближалось к оптимальному 50:50 –

собственные источники составляют 33% от суммы имущества предприятия;

– в целом структуру пассивов предприятия ООО «Контур» нельзя

признать удовлетворительной, т. к. в исследуемом случае у предприятия

слишком высокая зависимость от внешних кредиторов.

В целом соотношение между оборотными и внеоборотными активами составляет

61:39, что говорит о наличии большого количества оборотных средств. Самый

большой удельный вес в активах составляет удельный вес основных средств. Также

достаточно велик удельный вес денежных средств – 36,63% (на начало 2009 г.).

Соотношение заемного и собственного капитала также неравноценно – 66:34 (на

начало 2009 г.). Это говорит о большой финансовой зависимости предприятия

от внешних кредиторов, т. к. наиболее оптимальным считается соотношение

50:50. большое количество заемных источников оправдано только в случае

отсутствия просроченной кредиторской задолженности, штрафных санкций и пеней.

В целом в структуре и динамике активов и пассивов предприятия произошли

изменения, которые можно расценивать:

как отрицательные: уменьшение суммы запасов; достаточно большая величина

дебиторской задолженности; в соотношении между собственными и заемными

источниками имущества большую часть занимают обязательства, что повышает

зависимость предприятия от внешних источников финансирования.

как положительные: оптимальное соотношение ВОА и ОА к концу исследуемого

периода; отсутствие долгосрочных обязательств рост доли высоколиквидных активов

– денежных средств; наличие финансового результата – балансовая прибыль.

2.3 Оценка финансового состояния ООО «Контур»

Задача анализа ликвидности и

платежеспособности возникает в связи с необходимостью давать оценку кредитоспособности

предприятия, то есть его способности своевременно и полностью рассчитываться по

всем своим обязательствам. Сгруппируем активы предприятия по степени убывающей

ликвидности (т. 11) и пассивы по степени срочности их погашения (таб. 12).

Таблица 11 – Группировка активов ООО «Контур»

по степени ликвидности в 2006–2008 гг., тыс. руб.

| Вид актива |

2006 г. |

2007 г. |

2008 г. |

2008 в % к 2006 |

2008 в % к 2007 |

| Денежные средства |

7 |

17 |

1628 |

В 1600 р. |

9576,47 |

| Итого А1 наиболее

ликвидные активы |

7 |

17 |

1628 |

В 1600 р |

9576,47 |

| Дебиторская

задолженность до 12 мес. |

550 |

1076 |

762 |

138,55 |

70,82 |

| НДС и расходы будущих

периодов |

1 |

1 |

12 |

1200,00 |

1200,00 |

| Итого А2

быстрореализуемые активы |

551 |

1077 |

774 |

140,47 |

71,87 |

| Готовая продукция |

325 |

283 |

241 |

74,15 |

85,16 |

| Сырье и материалы |

98 |

47 |

68 |

69,39 |

144,68 |

| Итого А3

медленнореализуемые активы |

423 |

330 |

309 |

73,05 |

93,64 |

| Внеоборотные активы |

442 |

510 |

1733 |

392,08 |

339,80 |

| Итого А4

труднореализуемые активы |

442 |

510 |

1733 |

392,08 |

339,80 |

| Всего активов |

1423 |

1934 |

4444 |

312,30 |

229,78 |

Таблица 12 – Группировка пассивов ООО «Контур»

по срочности погашения в 2006–2008 гг., тыс. руб.

| Вид пассива |

2006 г. |

2007 г. |

2008 г. |

2008 в% к 2006 |

2008 в% к 2007 |

| Кредиторская

задолженность |

1112 |

1286 |

2159 |

194,15 |

167,88 |

| Итого П1 наиболее

срочные обязательства |

1112 |

1286 |

2159 |

194,15 |

167,88 |

| Краткосрочные займы и

кредиты |

0 |

0 |

789 |

0 |

0 |

| Итого П2 краткосрочные |

0 |

0 |

789 |

0 |

0 |

| Итого П3 долгосрочные |

0 |

0 |

0 |

0 |

0 |

| Капитал и резервы |

311 |

648 |

1496 |

481,03 |

230,86 |

| Итого П4 постоянные

пассивы |

311 |

648 |

1496 |

481,03 |

230,86 |

| Всего пассивов |

1423 |

1934 |

4444 |

312,30 |

229,78 |

– баланс абсолютно ликвидный

при: А1 П1; А2 П1; А2 П2; А3 П2; А3 П3; А4 П3; А4 П4. П4.

В случае ООО «Контур»

соотношения следующие:

– за 2006 г.: А1 П1; А2 П1; А2 П2; А3 П2; А3 П3; А4 П3; А4 П4; П4;

– за 2007 г.: А1 П1; А2 П1; А2 П2; А3 П2; А3 П3; А4 П3; А4 П4; П4;

– за 2008 г.: А1 П1; А2 П1; А2 П2; А3 П2; А3 П3; А4 П3; А4 П4; П4;

Сведем результаты группировки

активов и пассивов в общую таблицу.

Сводная таблица группировки активов

и пассивов в 2006–2008 гг., тыс. руб.

| Актив |

2006 |

2007 |

2008 |

Пассив |

2006 |

2007 |

2008 |

Платежный излишек /

недостаток |

| 2006 |

2007 |

2008 |

| А1 |

7 |

17 |

1628 |

П1 |

1112 |

1286 |

2159 |

-1105 |

-1269 |

-531 |

| А2 |

551 |

1077 |

774 |

П2 |

0 |

0 |

789 |

551 |

1077 |

-15 |

| А3 |

423 |

330 |

309 |

П3 |

0 |

0 |

0 |

423 |

330 |

309 |

| А4 |

442 |

510 |

1733 |

П4 |

311 |

648 |

1496 |

131 |

-138 |

237 |

| Баланс |

1423 |

1934 |

4444 |

Баланс |

1423 |

1934 |

4444 |

0 |

0 |

0 |

На исследуемом предприятии в течение

всех периодов наблюдается несоответствие первого условия абсолютной ликвидности

– у ООО «Контур» недостаточно высоколиквидных активов для погашения

наиболее срочных обязательств, т.е. присутствует возможность риска

недостаточной ликвидности. В 2006 г. эта нехватка составила 1105 тыс.

руб., 2007–1269 тыс. руб., 2008 – 531 тыс. руб., таким образом, наметилась

положительная динамика, но увеличение суммы кредиторской задолженности

происходит быстрее чем суммы денежных средств или краткосрочных финансовых

вложений. Кроме того в 2008 г. наблюдалось несоответствие второго условия

ликвидности – за счет появления такого вида задолженности как «краткосрочные

займы и кредиты», сумма второй группы пассивов превысила величину второй группы

активов, представленной дебиторской задолженностью. Соблюдение третьего условия

ликвидности на предприятии ООО «Контур» обеспечивается из-за отсутствия у

него долгосрочных обязательств. Четвертое условие ликвидности на ООО «Контур»

также соблюдается в течение 2007 гг. величина собственного капитала была

выше величины внеоборотных или труднореализуемых активов. В целом же

предприятие не может быть признано достаточно ликвидным. Значения относительных

показателей ликвидности представлены в таблице 13.

Значение коэффициента абсолютной ликвидности в случае ООО «Контур» в

2006 и 2007 гг. было слишком низким, а в 2008 г. его значение резко

выросло до 75,4% от суммы кредиторской задолженности. И хотя динамика показателя

положительная, предприятие не обладает в достаточной степени быстроликвидными

активами. Для показателя срочной ликвидности обычно удовлетворяет соотношение

0,7–1,0. В случае ООО «Контур» значение этого показателя было

недостаточным в 2006 г. В 2007–2008 гг. произошел его рост до 1,11, т.е.

предприятие могло погасить в течение 3-х 100% кредиторской задолженности, тогда

как в 2006 г. могло – 50%. В принципе такие изменения значения

коэффициента связаны только с перераспределением задолженности предприятия из

кредиторской, участвующей в расчетах, в задолженность по займам и кредитам.