Контрольная работа: Варіанти інвестування грошових коштів

Контрольная работа: Варіанти інвестування грошових коштів

Варіанти

інвестування грошових коштів

1. Інвестування грошових

коштів за рахунок прибутку

В результаті проведення аналізу фінансових ресурсів було

виявлено недостачу оборотних коштів на суму 376 тис. грн., внаслідок чого

підприємство скоротило випуск товарної продукції і було вимушене ліквідувати дільницю

по виробництву корпусних меблів. Одним з варіантів інвестування грошових коштів

в оборотні засоби підприємства, при умові максимального завантаження виробничих

площ, може бути інвестування за рахунок прибутку. Це надасть можливість

підвищити обсяг випуску товарної продукції, збільшити прибуток, зменшити

постійні витрати.

а ) диван - ліжко:

Виручка від реалізації = Р * К = 388,90 * 3600 =

1400040 грн.

де: К - об'єм продажу, шт.

Р - ціна диван - ліжк, грн.

Валові витрати = V * K + FC = 311,52 * 3600 + 82102 =

1121472 грн.

Прибуток від реалізації = Виручка від реалізації - Валові

витрати = 1400041 - 1121472 = 278569 грн.

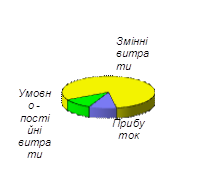

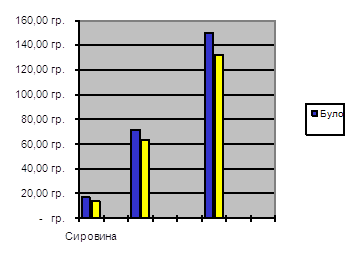

Малюнок 1 Структура виручки від реалізації диванів

б ) крісло:

Виручка від реалізації = Р * К = 158,20 * 7200 =

1139040 грн.

Валові витрати = V * K + FC = 108,98 * 7200 + 82102 =

866758 грн.

Прибуток від реалізації = Виручка від реалізації - Валові

витрати = 1139040 - 866758 = 272282 грн.

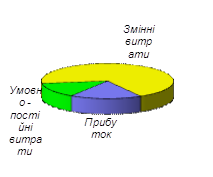

Малюнок 2 Структура виручки від реалізації крісел

Балансовий прибуток від реалізації диванів та крісел

становить 550851 грн.

Податок на додану вартість = 550851 * 0,2 = 110170,2

грн.

Податок на прибуток = 550851 * 0,3 = 165255,3 грн.

Чистий прибуток = 550851 - 110170,2 - 165255,3 =

275425,5 грн.

Як бачимо з розрахунків підприємство не в змозі

погасити недостачу оборотних коштів за рахунок прибутку. Проаналізувавши

кошторис витрат на виробництво диванів можна зробити висновок, що 57,48 % затрат

складають затрати на матеріали, отже потрібно шукати комплексні шляхи виходу підприємства

з кризового стану знижуючи собівартість виготовлення продукції і шукаючи

зовнішні та внутрішні джерела інвестування.

2. Інвестування грошових

коштів за рахунок внутрішніх резервів підприємства та банківського кредиту

Оскільки у підприємства немає оборотних коштів для

того щоб розширити виробництво товарної продукції потрібно шукати внутрішні

резерви зниження собівартості. Одним з напрямків зниження собівартості може

бути зменшення витрат на сировину і матеріали.

Таблиця 1 Витрати на сировину і матеріали для

виробництва диванів

| Назва: сировини, матеріалу |

Одиниця виміру |

Ціна грн. |

Норма витрат |

Сумагрн. |

| 1 |

2 |

3 |

4 |

5 |

| Сировина |

|

|

|

|

| ЧМЗ хвойна |

м3

|

216,66 |

0,04146 |

8,98 |

| ЧМЗ тверда заготовка |

м3

|

298,18 |

0,00034 |

0,10 |

| ДВП |

м2

|

1,96 |

8,2748 |

16,22 |

| Фанера 16 мм. |

м3

|

589,76 |

0,00176 |

1,04 |

| Пластік |

п / м |

0,045 |

4,4 |

0,20 |

| Заготовка шпона |

м2

|

1,77 |

2,9 |

5,13 |

|

|

м2

|

1317,95 |

0,0027 |

3,56 |

| ДСП |

м3

|

235 |

0,066 |

15,51 |

| Всього сировина: |

|

|

|

50,74 |

| Матеріали |

|

|

|

|

| Смола |

кг. |

0,88 |

1,373 |

1,21 |

| Шліфер |

м2

|

8,00 |

0,0103 |

0,08 |

| Клей ПВА |

кг. |

3,79 |

0,6 |

2,27 |

| Нітролак |

кг. |

4,49 |

0,4 |

1,80 |

| Розчинник |

кг. |

1,92 |

0,0352 |

0,07 |

| Тканина меблева |

м2

|

8,35 |

7,5 |

62,62 |

| Тік |

м2

|

1,54 |

4,21 |

6,48 |

| Нитки х / б |

кот. |

2,12 |

0,332 |

0,70 |

| Нитки капронові |

п / м |

0,02 |

6,3 |

0,13 |

| Ватін |

м2

|

7,75 |

3,896 |

30,19 |

| Паролон |

кг. |

11,41 |

0,2 |

2,28 |

| Пружинний блок |

м2

|

15,21 |

2,4 |

36,50 |

| Шнур круглий |

кг. |

4,85 |

0,082 |

0,40 |

| Опора 1285 |

шт. |

0,05 |

2,02 |

0,02 |

| Планка |

шт. |

0,01 |

2 |

0,02 |

| Фіксатор |

шт. |

0,01 |

2 |

0,02 |

| Колпачок |

шт. |

0,01 |

2,02 |

0,02 |

| Гудзик |

шт. |

0,04 |

18,18 |

0,73 |

| Стяжка 445 |

шт. |

0,06 |

8,424 |

0,51 |

| Гвинт М8 х 80 |

шт. |

1,84 |

2,02 |

3,71 |

| Марлія |

м2

|

0,60 |

0,005 |

0,003 |

| Шурупи |

кг. |

3,22 |

0,127 |

0,41 |

| Гвіздки |

кг. |

1,40 |

0,133 |

0,19 |

| Всього матеріали: |

|

|

|

150,34 |

| Всього сировина і матеріали |

|

|

|

201,08 |

Як бачимо з структури витрат на сировину і матеріали,

41,6 % витрат займає меблева тканина і 20,08 % ватин тому, з допомогою

технолога, переглянувши норми на споживання вдалось зменшити їх питому вагу в

собівартості продукції до 52,66 % , це в свою чергу надасть можливість,

зменшити собівартість виготовлення диванів і збільшити прибуток від реалізації.

Таблиця 2 Cтруктура собівартості, виготовлення дивану,

по статтям затрат

|

N

п/п

|

Статті витрат |

Собівартість по факту |

|

|

|

тис. грн. |

| 1 |

2 |

3 |

| 1. |

Сировина |

50,74 |

| 2. |

Матеріали |

150,37 |

|

|

Сушка дерева |

3,48 |

| 4. |

Фонд оплати праці |

18,20 |

| 5. |

Відрахування на заробітну плату |

9,28 |

| 6. |

Затрати на утримання і експлуатацію

обладнання |

21,68 |

| 7. |

Цехові затрати |

14,80 |

| 8. |

Всього: цехова собівартість |

268,31 |

| 9. |

Загальнозаводські затрати |

36,70 |

| 10. |

Всього: виробнича собівартість |

305,01 |

| 11. |

Невиробничі затрати |

9,52 |

| 12. |

Всього: повна собівартість |

314,53 |

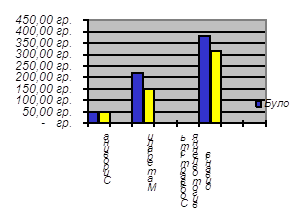

Малюнок 3 Питома вага витрат на сировину і матеріали в

собівартості виготовлення дивану

Точка беззбитковості:

FC

Qc = ¾¾¾¾

P – V

де: Qc - критичний об'єм продажу, шт. ;

FC - умовно-постійні виробничі витрати, грн. ;

Р - ціна одиниці продукції, грн. ;

V - змінні виробничі витрати, грн.

Умовно - постійні витрати ( FC ) :

амортизаційні відрахування - 4118 грн.

комунальні витрати - 19200 грн.

управлінські витрати - 58784 грн.

Всього 82102 грн.

Змінні виробничі витрати на одиницю виготовлення

продукції ( V ) :

сировина - 50,74 грн.

матеріали - 150,34 грн.

сушка деревини - 3,48 грн.

фонд заробітної плати - 18,20 грн.

утримання обладнання - 21,68 грн.

Всього 268,44 грн.

FC 82102

Qc = ¾¾¾¾ = ¾¾¾¾¾¾¾¾ = 619 шт.

P - V 401,11 - 268,44

де: Р - ціна диван ліжка, 401,11 грн.

Знизивши собівартість виготовлення продукції

підприємство, за рахунок кредиту, може розширити виробництво продукції і збільшити

оборотні кошти. Банк надає підприємству кредит для збільшення оборотних коштів

в розмірі 376 тис. грн. терміном на один рік, під 70 відсотків річних. Після

закінчення строку користування кредитом підприємство повинно буде повернути

банку, з врахуванням відсотків 639,2 тис. грн.

Виручка від реалізації = Р * К = 401,11 * 3600 =

1443996 грн.

Валові витрати = V * K + FC = 268,44 * 3600 + 82102 =

998486 грн.

Прибуток від реалізації = Виручка від реалізації - Валові

витрати = 1443996 - 998486 = 445510 грн.

Будуємо графік розрахунку точки беззбитковості:

Витрати

c c

248287

Q 248287

Q

реалізація продукції реалізація продукції

валові витрати валові витрати

змінні виробничі

змінні виробничі

витрати

витрати

умовно - постійні витрати

82102 82102

0

619 Штук 0

619 Штук

Малюнок 4 Графік розрахунку точки беззбитковості

(диван - ліжко)

Таблиця 3 Витрати на сировину і матеріали для

виробництва крісел

| Назва: сировини, матеріалу |

Одиниця виміру |

Ціна грн. |

Норма витрат |

Сума грн. |

| 1 |

2 |

3 |

4 |

5 |

| Сировина |

|

|

|

|

| ЧМЗ хвойна |

м3

|

216,66 |

0,0051 |

1,10 |

| ЧМЗ тверда заготовка |

м3

|

298,18 |

0,00017 |

0,05 |

| 1 |

2 |

3 |

4 |

5 |

| ДВП |

м2

|

1,96 |

2,863 |

5,61 |

| ДСП |

м3

|

235 |

0,028 |

6,58 |

| Шпон |

м3

|

1,17 |

0,25 |

0,44 |

| Всього сировина: |

|

|

|

13,78 |

| Матеріали |

|

|

|

|

| Смола |

кг. |

0,88 |

0,6168 |

0,55 |

| Шліфер |

м2

|

8,00 |

0,026 |

0,21 |

| Клей ПВА |

кг. |

3,79 |

0,72 |

2,73 |

| Нітролак |

кг. |

4,49 |

0,09 |

0,40 |

| Розчинник |

кг. |

1,92 |

0,0074 |

0,01 |

| Тканина меблева |

м2

|

8,35 |

3,0 |

25,05 |

| Тік |

м2

|

1,54 |

4,21 |

6,48 |

| Нитки х / б |

кот. |

2,12 |

0,2 |

0,42 |

| Нитки капронові |

п / м |

0,02 |

3,9 |

0,08 |

| Ватін |

м2

|

1,38 |

3,5 |

4,83 |

| Ватнік |

м2

|

7,75 |

0,52 |

4,03 |

| Паролон |

кг. |

11,41 |

0,9 |

10,27 |

| Пружинний блок |

м2

|

15,21 |

0,26 |

3,95 |

| Шнур круглий |

кг. |

4,85 |

0,016 |

0,08 |

| Опора 1285 |

шт. |

0,04 |

4 |

0,16 |

| Мішковина |

м2

|

1,54 |

0,8525 |

1,31 |

| Гудзик 1832 - 86 |

шт. |

0,04 |

10,1 |

0,40 |

| Стяжка 445 |

шт. |

0,06 |

8,424 |

0,51 |

| Гвинт М8 х 80 |

шт. |

1,84 |

0,286 |

0,53 |

| Шайба М 8,2 |

шт. |

3,45 |

0,374 |

1,12 |

| Гайка М 8,5 |

шт. |

4,80 |

0,043 |

0,21 |

| Гвіздки |

кг. |

1,40 |

0,04 |

0,06 |

| Скоба 417 |

кг. |

3,45 |

0,32 |

0,96 |

| Шурупи |

кг. |

3,22 |

0,048 |

0,15 |

| Всього матеріали: |

|

|

|

64,5 |

| Всього сировина і матеріали |

|

|

|

78,28 |

Зменшивши норму витрат на меблеву тканину і ватин ми

зменшили їх питому вагу в собівартості продукції на 8,54 грн.

Таблиця 4 Cтруктура собівартості, виготовлення крісла,

по статтям затрат

| N п/п |

Статті витрат |

Собівартість по факту |

|

|

|

тис. грн. |

| 1 |

2 |

3 |

| 1. |

Сировина |

13,78 |

| 2. |

Матеріали |

65,4 |

|

|

Сушка дерева |

1,31 |

| 4. |

Фонд оплати праці |

7,13 |

| 5. |

Відрахування на заробітну плату |

3,56 |

| 6. |

Затрати на утримання і експлуатацію

обладнання |

13,72 |

| 7. |

Цехові затрати |

12,12 |

| 8. |

Всього: цехова собівартість |

102,69 |

| 9. |

Загальнозаводські затрати |

22,23 |

| 10. |

Всього: виробнича собівартість |

124,92 |

| 11. |

Невиробничі затрати |

3,27 |

| 12. |

Всього: повна собівартість |

128,19 |

Малюнок 5 Питома вага витрат на сировину і матеріали в

собівартості виготовлення крісел

Точка беззбитковості:

Умовно - постійні витрати ( FC ) :

амортизаційні відрахування - 4118 грн.

комунальні витрати - 19200 грн.

управлінські витрати - 58784 грн.

Всього 82102 грн.

Змінні виробничі витрати на одиницю виготовлення

продукції ( V ) :

сировина - 13,78 грн.

матеріали - 64,5 грн.

сушка деревини - 1,31 грн.

фонд заробітної плати -7,13 грн.

утримання обладнання -13,72 грн.

Всього 102,44 грн

FC 82102

Qc = ¾¾¾¾ = ¾¾¾¾¾¾¾¾ = 762 шт.

P - V 210,21 - 102,44

Будуємо графік розрахунку точки беззбитковості:

Витрати

c c

160180 Q

реалізація продукції реалізація продукції

валові витрати валові витрати

змінні виробничі

змінні виробничі

витрати

витрати

умовно

- постійні витрати

82102 82102

0

762 Штук 0

762 Штук

Малюнок 6 Графік розрахунку точки беззбитковості (

крісло )

Виручка від реалізації = Р * К = 210,21 * 7200 =

1613512 грн.

Валові витрати = V * K + FC = 102,44 * 7200 + 82102 =

769670 грн.

Прибуток від реалізації = Виручка від реалізації - Валові

витрати = 1613512 - 769670 = 843842 грн.

Балансовий прибуток = 445510 + 843842 = 1289352 грн.

Податок на додану вартість = 1289352 * 0,2 = 257870,4

грн.

Податок на прибуток = 1289352 * 0,3 = 386805,6 грн.

Чистий прибуток = 1289352 - 257870,4 - 386805,6 =

644676 грн.

1) Середня ставка доходу ( ССД ):

Середні річні майбутні чисті доходи

ССД = ¾¾¾¾¾¾¾¾¾¾¾¾¾¾¾¾¾

Половина початкових інвестицій

Середні річні майбутні чисті доходи 644676

ССД = ¾¾¾¾¾¾¾¾¾¾¾¾¾¾¾¾¾ = ¾¾¾¾¾ = 3,43

Половина інвестиційних коштів

188000

2) Оцінка проекту за методом чистої приведеної

вартості

ЧТВ = ТВ - ІК

де: ТВ - теперішня вартість, грн.

ІК - інвестиційні кошти, грн.

ТВ = ГП * PVIF

де: ГП - грошовий потік, грн.

PVIF - процентний фактор теперішньої вартості, %

ЧТВ = ТВ - ІК = 495755,84 - 376000 = 119755,84 грн.

ТВ = ГП * PVIF = 644676 * 0,769 = 495755,84 грн.

3) Оцінка проекту за індексом прибутковості:

ТВ 495755,84

ІП = ¾¾¾¾¾ = ¾¾¾¾¾ = 1,31

ІК 376000

4) Оцінка проекту за терміном окупності:

ІК 376000

ТО = ¾¾¾¾ = ¾¾¾¾¾¾ = 0,58 років

ГП 644676

5) Внутрішня ставка доходу ( ВСД ):

ПІ 376000

¾¾¾¾ = ¾¾¾¾ = 0,583

ГП 644676

по таблиці А - 3, теперішньої вартості анюїтету [15,

с. 350 ], знаходимо внутрішню ставку доходу. ВСД дорівнює 40 %

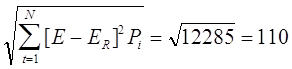

6) Оцінка інвестиційного ризику:

s =

де: N - число спостережень;

t - число періодів;

ЕR - сподіваний дохід, тис. грн.

Рі - значення ймовірності доходів

Розподіл значень ймовірностей запроектованого доходу

Таблиця 5

| Оцінка можливого результату |

Запроектований доход, тис. грн. |

Значення ймовірностей |

Можливий доход, тис. грн. |

| 1 |

2 |

3 |

4 |

| Песимістична |

278 |

0,20 |

56 |

| Стримана |

450 |

0,60 |

270 |

| Оптимістична |

644 |

0,20 |

128 |

| Вцілому |

|

1,0 |

454 (`ЕR )

|

Вирахування середньоквадратичного відхилення

Таблиця 6

| І |

Е |

ЕR

|

( Е - Е R )

|

( Е - ЕR )2

|

Pi

|

( Е - ЕR )2 Pi

|

| 1 |

2 |

3 |

4 |

5 |

6 |

7 |

| 1 |

278 |

454 |

-157 |

24649 |

0,20 |

4930 |

| 2 |

450 |

454 |

15 |

225 |

0,60 |

135 |

| 1 |

2 |

3 |

4 |

5 |

6 |

7 |

| 3 |

644 |

454 |

190 |

36100 |

0,20 |

7220 |

|

|

|

|

|

|

|

Дисперсія = 12285 |

|

|

|

|

|

|

|

|

Ймовірність Ймовірність

Сподіваний доход

Малюнок 7 Розподіл ймовірності очікуємого доходу

7) Коефіцієнт варіації:

s 110

СV = ¾¾¾ = ¾¾¾¾ = 0,24

ЕR 454

Таким чином оцінивши інвестиційний проект можна

зробити висновок, проект може бути прийнятий до реалізації. Термін окупності

інвестиційних проекту складає 0,5 року, чистий прибуток, що залишається в

розпорядженні підприємства після сплати обов'язкових платежів становить 644676

грн.

Висновки і пропозиції

В цілому ситуація на підприємстві критична. Недостача

оборотних коштів і великі витрати на сировину і матеріали призвели до зменшення

обсягів виробництва продукції і ліквідації ділянки зборки корпусних меблів

Сумісний аналіз фінансових коефіцієнтів, проведений по даним табл. 2.3

відображає загальне погіршення фінансової ситуації на підприємства за

аналізуємий період. Коефіцієнт автономії підвищився з 0,15 до 0,45 , що

характеризує збільшення фінансової незалежності підприємства , зниження ризику

фінансових труднощів в майбутніх періодах, підвищує гарантії виплати

підприємством своїх зобов'язань. Коефіцієнт маневреності знизився з 0,39 до

0,30 - це пояснюється не достатком власних коштів підприємства, що знаходяться

в мобільній формі і зниженням можливості їх маневрування. Хоч коефіцієнт

забезпеченості запасів і затрат власними джерелами і підвищився з 0,17 до 0,28

все ж він майже в троє нижче від нормативної величини , що говорить про

недостатнє забезпечення запасів і затрат власними джерелами формування.

Відповідно коефіцієнт ліквідності знизився з 0,44 до 0,31 тобто знижуються

прогнозовані платіжні можливості підприємства при умові своєчасного проведення

розрахунків з дебіторами. Існує " неписане правило ", що мінімальною

гарантією інвестицій є коефіцієнт ліквідності не менше 2,0 . Зниження

коефіцієнта нижче 1,0 означає наявність високого фінансового ризику, так як в

інвестуванні і підприємництві наявні засоби більш важливі ніж простий факт

прибутку. Низький рівень ліквідності може свідчити про ускладнення в збуті

продукції або поганій організації матеріально - технічного постачання.

Коефіцієнт абсолютної ліквідності в зв'язку з

відсутністю найбільш ліквідних активів (грошових коштів в касі, коштів на

розрахунковому рахунку, відсутністю короткострокових фінансових вкладень) на

початку року дорівнював нулю, тобто підприємство не могло в разі необхідності

швидко реалізувати свої активи і розрахуватись з кредиторами. На кінець року в

касі підприємства з'явились грошові кошти і це призвело до збільшення

коефіцієнта абсолютної ліквідності до 0,002 , нормативне значення цього

коефіцієнта 2. Коефіцієнт покриття або платіжоспроможності підвищився з 1,06 до

1,17 , але все ще нижче від нормативного значення, а це значить що підприємство

має низький рівень платіжоспроможності при умові своєчасних розрахунків з

дебіторами і продажі в разі необхідності матеріальних оборотних коштів.

Коефіцієнт майна виробничого призначення підвищився з 0,308 до 0,416 і

знаходиться нижче критичної границі допустимої норми, тому потрібно знайти

додаткові кошти для збільшення майна виробничого призначення.

Фактичний обсяг виробництва знаходиться нижче точки

беззбитковості, тобто підприємство не покриває з допомогою прибутку витрат на

виробництво і реалізацію товарної продукції. Низький рівень ліквідності

свідчить про ускладнення в збуті продукції і поганій організації матеріально -

технічного постачання.

1. Для виходу підприємства з кризового стану потрібно шукати

комплексні

шляхи зменшення витрат на виробництво і збут продукції

та оздоровлення фінансової ситуації за рахунок інвестування грошових коштів.

2. На інвестиційний процес негативно впливає

відсутність чіткої визначеності та послідовності у проведенні державної

інвестиційної політики. Одним з основних факторів скорочення обсягів

капітальних вкладень, насамперед небюджетних, є високий рівень інфляції, який

об'єктивно призводить до переливу капіталу в сфери з швидким обігом та не дає

змоги накопичити необхідний інвестиційний потенціал для реалізації довгострокових

проектів. Наслідком впливу інфляційних процесів є високий рівень процентів за

банківські кредити, що робить їх неефективними та невигідними для інвесторів у

довгостроковий період використання. Без подолання інфляції забезпечити

становлення і функціонування ринку довгострокових інвестиційних кредитів як

основи капітального будівництва в ринкових умовах практично неможливо.

Для активізації інвестиційного процесу важливе

значення має не тільки стримування інфляції, зменшення ставок за кредити,

послаблення податкового пресу , а й концентрація необхідного капіталу,

призначеного для інвестицій. Така концентрація повинна, насамперед, ґрунтуватися

на механізмах, які дозволяють залучати капітал в найефективніший сфери

економіки. Проте перспективи поліпшення інвестиційного клімату в Україні

пов'язуються, перш за все, з підвищенням політичної стабільності та зниженням

інфляції. Падіння інфляційної прибутковості переорієнтує капітали фінансових

ринків у виробничий сектор, підвищить привабливість національної економіки для

іноземних кредитних ресурсів, які залишаються поки що дешевшими, ніж внутрішні.

4. Підвищенню кредитного та, відповідно,

інвестиційного рейтингу в цілому сприятиме освоєння кредитних ресурсів

міжнародних фінансових організацій. Однак головним джерелом інвестиційних

ресурсів при падінні обсягів централізованих (бюджетних) капіталовкладень

залишаться власні ресурси підприємств - прибуток та амортизація, частка якої

збільшуватиметься за рахунок індексації основних фондів та поступового

зменшення термінів амортизації.

5. Для того, щоб покращити ситуацію на Меблевій

фабриці потрібно інвестувати грошові кошти в оборотні засоби підприємства. Це

може бути короткостроковий кредит банку або частина нерозподіленого прибутку

підприємства від реалізації товарної продукції. В результаті детальних

розрахунків було доведено, що за рахунок прибутку підприємство не в змозі вийти

з скрутного становища, оскільки великі затрати на сировину і матеріали

призводять до зниження виручки від реалізації. В результаті проведення комплексних

заходів по зменшенню витрат на сировину і матеріали удалось зменшити

собівартість продукції і підвищити рентабельність продажу з нуля до 0,79 , що в

свою чергу надало можливість за рахунок кредиту збільшити обігові кошти і об¢єм випуску продукції.

Бібліографія

1. Бланк

И. А. Инвестиционный менеджмент. - К. : МП " ИТЕМ " ЛТД , 2005. - 447

с.

2. Бочаров

В. В. Финансово - кредитные методы регулирования рынка инвестиций. - М. :

Финансы и статистика, 1999 - 143 с.

Балабанов

И. П. Основы финансового менеджмента. Как управлять капиталом ? - М. : Финансы

и статистика, 1995. - 384 с.

4. Балабанов

И. Г. Финансовый менеджмент. - М. : Финансы и статистика, 1999. - 224 с.

5. Ефимова

О. В. Как анализировать финансовое положение предприятия (практическое пособие

) - М. : " Интел - Синтез ", 1994. - 124 с.

6. Заруба

О. Д. Основи фінансового аналізу та менеджменту: Навчальний посібник. К. :

Міністерство освіти України, 2005. - 108 с.

|