Курсовая работа: Банковские операции

Курсовая работа: Банковские операции

Цель исследования - изучение анализа деятельности коммерческого

банка по предоставленной отчетности.

Для достижения цели исследования намечены следующие задачи:

•

рассмотреть

основные методы анализа банка;

•

провести

анализ доходов и расходов;

•

провести

анализ активов и пассивов;

•

произвести

расчет коэффициентов и нормативов;

•

определить

возможности улучшения деятельности банка.

Объектом исследования является отчетность коммерческого банка -

ООО «Метрополь», публикуемая в открытой печати в соответствии с

нормативными актами Банка России.

Методологическая база исследования основана на следующих

методах:

•

диалектический

метод;

•

статистический

метод;

•

метод

анализа и синтеза.

Теоретическая база исследования представлена трудами отечественных и

зарубежных ученых-экономистов (И.Шумпетер, Самуэльсон, А.С.Булатов,

Ю.А.Константинов), а также периодическими изданиями («Экономика и жизнь»,

«Вопросы экономики», «Финансы», «Деньги и кредит» и другие).

Структурно работа состоит из введения, трех глав, заключения и списка

литературы. В первой главе рассматривается теоретическая основа анализа,

который непосредственно приведен во второй главе. Третья глава заключает в себе

рекомендации относительно дальнейшей работы банка.

Введение

В связи с возрастающей ролью банковской системы региона в

обслуживании экономических субъектов, расширением внешнеэкономических и

межрегиональных связей, продолжающимся процессом становления и ликвидации

отдельных коммерческих банков возрастает роль и значение анализа финансового

состояния банка. Российские банки вынуждены работать в условиях повышенных

рисков, чаще чем их зарубежные партнеры оказываются в кризисных ситуациях.

Прежде всего, это связано с недостаточной оценкой собственного финансового

положения, доходов и расходов, надежности и устойчивости обслуживаемых

клиентов.

Особую актуальность приобретает анализ информации при принятии

стратегически важных решений в настоящее время, когда российские банки

поставлены в центр чрезвычайных обстоятельств, вызванных действием множества

противоречивых, труднопрогнозируемых кризисных процессов в экономике, политике,

общественной жизни. Эффект обоснованного экономического решения определяется

правильностью оценки и сопоставления собственных возможностей с потребностями и

условиями рынка. Это относится к деятельности коммерческих банков, возможно,

даже в большей степени, чем к другим сферам бизнеса, так как ошибочная оценка и

неверие* принятое решение может привести к ликвидации банка или нанести

серьезный материальный ущерб клиентам, в том числе и гражданам.

В условиях рыночной нестабильности проблема выявления надежности

банков становится особенно актуальна, необходимо правильно оценить положение

того или иного банка, сделать банковскую систему более «прозрачной» и

предсказуемой. Также результаты проводимого анализа позволяют предостеречь

потребителей банковских услуг от проблемных банков. Банковские клиенты и

корреспонденты на основе анализа отчетности определяют устойчивость финансового

положения банка, целесообразность и перспективы дальнейших отношений с ним.

Глава 1. Выбор метода анализа коммерческого банка

Известно

достаточно много видов экономического анализа деятельности банков, которые

могут быть систематизированы по различным критериям.

По

периодичности проведения анализ может быть классифицирован следующим образом:

ежедневный, еженедельный (декадный), месячный, квартальный, полугодовой, годовой

и т. д.

В

зависимости от спектра изучаемых вопросов различают анализ банка полный и

тематический. Оба вида анализа осуществляются на основе соблюдения принципа

комплексности. Однако если при полном анализе изучаются все стороны

работы коммерческого банка, то есть как внешние, так и внутренние его связи, то

при тематическом рассматривается лишь узкий круг вопросов, позволяющих

выявить возможности улучшения отдельных сторон деятельности коммерческих

банков. Например, анализ банковской прибыли, ликвидности, рискованности

операций, структуры кредитов, депозитов и т. д.

Исходя

из целей и характера исследования различают предварительный, оперативный,

итоговый и перспективный анализ. Предварительный анализ применяется

при оценке состояния счетов для выявления возможности осуществления банком

каких – либо операций. К оперативному анализу прибегают в ходе

текущей работы банка для оценки соблюдения показателей и принятия срочных мер,

обеспечивающих их выполнение, а также получение достаточной прибыли. Итоговый

(последующий) анализ используется при определении эффективности

деятельности коммерческого банка за изучаемый период и выявлении резервов

повышения доходности. Перспективный – для прогнозирования ожидаемых

результатов в предстоящем периоде и определения дальнейших направлений денежно-кредитной

политики.

В

зависимости от объекта исследования анализ баланса коммерческого банка

подразделяется на функциональный, структурный, операционно-стоимостной и

народнохозяйственный. Функциональный анализ позволяет выявить специализацию

деятельности коммерческого банка, его место в системе хозрасчетных отношений

банков, возможности, формы и перспективы взаимодействия с другими контрагентами

этой системы, а также произвести оценку эффективности и целесообразности

выполняемых банком функций. Исследование производится на основе общей суммы

баланса, соотношений размеров депозитов и кредитов, собственных и привлеченных

средств, доли межбанковских операций в общем объеме ресурсов и вложений. В ходе

анализа выявляются основные направления деятельности коммерческого банка,

определяющие его специализацию. Удельный вес той или иной операции, проводимой

банком, в общей сумме баланса характеризует ее значимость для банка. В

результате функционального анализа выявляются возможности повышения

прибыльности банковских операций путем исключения неэффективных и поиска более

прогрессивных способов выполнения необходимых операций. В условиях

развивающейся конкуренции между коммерческими банками за клиентуру представляет

интерес оценка их операций в территориальном разрезе. В этом случае необходимо

воспользоваться данными аналитического учета, характеризующими банковские

операции по территориальному признаку. Структурный анализ производится

по видам операций. С помощью данного вида анализа определяются состав и

удельный вес экономических контрагентов по активным и пассивным операциям, а также

структура доходов, расходов и прибыли банка. Операционно-стоимостной

анализ углубляет исследование доходности банка и дает представление о стоимости

и рентабельности конкретных операций. Он позволяет оценить значение каждого

вида операций в формировании прибыли банка и выработать основные направления

депозитно-ссудной политики по отношению к конкретным контрагентам с целью

максимизации дохода. Народнохозяйственный анализ позволяет определить масштабность

активно-пассивных операций и банковской прибыли. Он учитывает степень участия

коммерческого банка в формировании денежной массы и ссудного фонда страны.

Анализ

банковской деятельности проводится с использованием различных статистических

методов и приемов.

Методом

анализа коммерческого банка является комплексное, органически взаимосвязанное

исследование деятельности коммерческого банка с использованием математических,

статистических, учетных и других приемов обработки информации.

Характерными

особенностями метода экономического анализа являются:

-

использование

системы показателей, всесторонне характеризующих деятельность банка;

-

изучение

факторов и причин изменения этих показателей;

-

выявление

и измерение взаимосвязи между ними.

В

анализе, как правило, используется система показателей, формируемая в процессе

оперативного бухгалтерского учета и контроля. Часть недостающих показателей,

рассчитывается в ходе исследования.

Экономический

анализ деятельности банков рассматривает экономические явления во взаимосвязи и

развитии, в противоречивом воздействии положительных и отрицательных факторов,

в стирании старого и становлении нового. Более прогрессивного, в переходе

количества в качество, выявлении противоречий в коммерческой деятельности и

изыскании способов их преодоления.

Система

экономического анализа деятельности банка включает статистический банк и банк

экономических моделей.

Статистический

банк представляет собой набор как традиционных, так и современных методов обработки

информации. Методов достаточно много, но среди них наиболее широко применяются

следующие: метод сравнения, метод группировки, методы наглядного изображения

результатов анализа, метод коэффициентов, индексный метод, метод системного

анализа и метод элиминирования.

Банк

экономических моделей - комплекс моделей, предназначенных для решения

оптимизационных задач. Основные из них: модели покупательского поведения,

модель возможного поведения конкурентов, модель системы ценообразования, модель

оптимизации организационной структуры и т.д.

Банк

математических моделей способствует значительному облегчению труда

руководителей банка по выработке стратегии и принятию управленческих решений.

Однако следует отметить, что применение математических моделей в анализе

деятельности банка не лишено определенных недостатков, которые связаны с

некоторыми условностями, допускаемыми при разработке самих моделей. Ведь

невозможно абсолютно точно описать все процессы, происходящие в реальной жизни.

Поэтому наиболее целесообразным является рациональное сочетание в применении

математических моделей и традиционных методов изучения имеющейся информации.

Остановимся

несколько подробнее на применении традиционных методов анализа.

Метод

группировки позволяет изучать экономические явления

в их взаимосвязи и взаимозависимости, выявлять влияние на изучаемый показатель

отдельных факторов, обнаруживать проявление закономерностей. В основу

группировки всегда должна быть положена экономически обоснованная классификация

изучаемых явлений и процессов, а также обуславливающих их причин и факторов.

Метод группировки позволяет путем систематизации данных разобраться в сущности

анализируемых явлений и процессов.

При

анализе баланса, в первую очередь, применяют группировку счетов баланса по

активу и пассиву.

В

зависимости от целей анализа проводят группировку статей актива и пассива по

целому ряду признаков. Пассив группируется по форме собственности, при этом

используются следующие признаки: стоимость, степень востребования, контрагенты,

виды операций, сроки, гарантии использования, виды источников. Активы

группируются по организационно-правовой форме образования, форме собственности,

секторам экономики и видам деятельности. Каждую из этих групп можно

дополнительно разделить по доходности, ликвидности, срокам, контрагентам, видам

операций, степени риска возможной потери части стоимости активов, формам

вложения средств.

В

зависимости от специфики оформления и инструментов осуществления банковских

операций счета могут быть сгруппированы так: депозитно-ссудные, расчетные,

инвестиционные, агентские.

При

группировке статей, как по активу, так и по пассиву выделяют: межбанковские

операции, операции с клиентурой, операции с прочими контрагентами.

В

ходе анализа применяются важнейшие группировки счетов баланса с точки зрения

выделения собственных и привлеченных ресурсов банка, долгосрочных и

краткосрочных кредитных вложений, сроков активно-пассивных операций, видов

доходов и расходов и др.

Критерии,

степень детализации и другие особенности группировок статей актива и пассива

определяются конкретными целями проводимой аналитической работы.

Значение

метода группировок в экономическом анализе трудно переоценить. С его помощью

решаются достаточно сложные задачи исследования.

Метод

сравнения необходим для получения исчерпывающего

представления о деятельности банка. Важно следить за изменением отдельных

статей и расчетных показателей, при этом непременно сравнивая их значения.

Метод сравнения позволяет определить причины и степень воздействия динамических

изменений и отклонений, например, фактической ликвидности от нормативной,

выявить резервы повышения доходности банковских операций и снижения

операционных расходов.

Необходимо

помнить, что условием применения метода сравнений является полная

сопоставимость сравниваемых показателей, т.е. наличие единства в методике их

расчета. В связи с этим используют методы сопоставимости: прямого пересчета,

смыкания, приведения к одному основанию.

В

целом при анализе деятельности коммерческого банка применяются несколько видов

сравнений. Это сравнение с бизнес-планом, с предшествующим (базисным) периодом,

с нормативами ЦБ России, с экономической моделью, с другими коммерческими

банками.

В

данной курсовой работе используется сравнение с показателями предшествующего

(базисного) периода.

Метод

коэффициентов используется для выявления

количественной связи между различными статьями, разделами или группами статей

баланса. Параллельно с ним могут использоваться методы группировки и сравнения.

С помощью метода коэффициентов можно рассчитать удельный вес определенной

статьи в общем объеме пассива (актива) или в соответствующем разделе баланса.

Активные (пассивные) счета могут сопоставляться как с противоположными счетами

по пассиву (активу), так и с аналогичными счетами балансов предыдущих периодов,

т.е. в динамике.

Метод

коэффициентов нужен для контроля достаточности капитала, уровня ликвидности,

размера рискованности операций коммерческих банков со стороны ЦБ России. Его

можно использовать и при количественной оценке операций по рефинансированию.

Метод

наглядного изображения результатов анализа, одним из

которых является графический метод, который позволяет в виде диаграмм, кривых

распределения и т.д. сопоставлять итоговые данные экономического анализа. При

этом графический метод чаще всего используется для прогноза цен, определения

времени продажи и покупки ценных бумаг на рынке, для диверсификации инвестиций,

а также снижения рисков вложения капитала банка и т.п.

Анализ

деятельности банка «Метрополь» проводится с использованием вышеперечисленных методов

следующим образом.

Анализ

начинается с предварительного этапа, на котором осуществляется подготовка к

аналитической работе. Проводится структурирование отдельных разделов и счетов

баланса по данным оборотной ведомости по счетам бухгалтерского учета, а также

отчета о прибылях и убытках, т.е. используется метод группировки. После этого

производится расчет оценочных и нормативных показателей, необходимых для

анализа, в чем заключается использование метода коэффициентов в анализе;

производится сравнительная характеристика рассчитанных показателей с

использованием метода сравнения. Далее выполняется работа второго этапа –

собственно-аналитического, где описываются полученные расчетные показатели

объемов, структуры, динамики, взаимосвязи анализируемых показателей. Последним

является заключительный этап, на котором оцениваются полученные результаты

анализа, составляются выводы и вырабатываются рекомендации по улучшению

деятельности коммерческого банка.

Глава 2. Анализ деятельности коммерческого банка

2.1 Анализ доходов

Все данные в таблицах указаны в тыс. руб.

| Доходы |

| Общее

кол-во 514848 (тыс.руб) |

Общее

кол-во 641114 (тыс.руб) |

| 2006 |

|

|

2007 |

|

|

| Название |

Значение |

Удельный

вес,% |

Название |

Значение |

Удельный

вес,% |

| 1.Проценты,полученные

по предоставленным кредитам, депозитам и иным размещенным средствам |

93822 |

18,22324 |

1.Проценты,полученные

по предоставленным кредитам, депозитам и иным размещенным средствам |

116176 |

18,120958 |

| 2.Доходы,

полученные от операций с ценными бумагами |

27358 |

5,313801 |

2.Доходы,

полученные от операций с ценными бумагами |

43830 |

6,8365377 |

| 3.Доходы,

полученные от операций с иностранной валютой, чеками |

240594 |

46,73107 |

3.Доходы,

полученные от операций с иностранной валютой, чеками |

253508 |

39,541798 |

| 4.Дивиденды

полученные, кроме акций |

0 |

0 |

4.Дивиденды

полученные, кроме акций |

0 |

0 |

| 6.Штрафы,

пени, неустойки |

1351 |

0,262408 |

6.Штрафы,

пени, неустойки |

247 |

0,0385267 |

| 7.Другие

доходы |

151723 |

29,46947 |

7.Другие

доходы |

227353 |

35,46218 |

Рассматривая статьи доходов с точки зрения их удельного веса в

общей сумме доходов, можно определить, что и в 2006г., и в 2007г. больше всего

доходов получено от пункта 3 «Доходы, полученные от операций с иностранной валютой, чеками» (46,73% и

39,54% соответственно). Поэтому для анализа

необходимо раскрыть эту статью дохода.

3.Доходы,

полученные от операций с иностранной валютой, чеками

|

240594 |

46,73107 |

Доходы,

полученные от операций с иностранной валютой, чеками |

253508 |

39,541798 |

| Доходы,

полученные от операций с иностранной валютой, чеками |

34929 |

6,784332 |

Доходы,

полученные от операций с иностранной валютой, чеками |

55526 |

8,6608622 |

| Доходы

от переоценки счетов в иностранной валюте |

205665 |

39,94674 |

Доходы

от переоценки счетов в иностранной валюте |

197982 |

30,880935 |

Итак:

3.1 Доходы, полученные от

операций с иностранной валютой, чеками. Удельный вес возрос с 6,78% в 2006 году

до 8,66% в 2007 году.

3.2 Доходы от переоценки

счетов в иностранной валюте. Удельный вес уменьшился с 39,95% в 2006 году до

30,88 % в 2007 году.

Другие статьи пункта 3

несущественны.

Также

значительный вес в общей массе доходов имеют другие доходы (29,47% в 2006 году

и 35,46% в 2007 году)

| 7.Другие

доходы |

151723 |

29,46947 |

7.Другие

доходы |

227353 |

35,46218 |

| Восстановление

сумм со счетов фондов и резервов на возможные потери по ссудам |

116893 |

22,70437 |

Восстановление

сумм со счетов фондов и резервов на возможные потери по ссудам |

179512 |

28,000012 |

В статье «Другие доходы»

основной удельный вес занимает восстановление сумм со счетов фондов и резервов

на возможные потери по ссудам – 22,7%.

Сумма

процентов, полученных по предоставленным кредитам,

депозитам и иным размещенным средствам (балансовый счет второго порядка)

изменила свой удельный вес незначительно: с 18,22% в 2006г. до 18,12% в 2007г.,

то есть всего на 0,1 %

1.Проценты,полученные

по предоставленным кредитам, депозитам и иным размещенным средствам

|

93822 |

18,22324 |

Проценты,полученные

по предоставленным кредитам, депозитам и иным размещенным средствам |

116176 |

18,120958 |

| Проценты,полученные

по предоставленным кредитам негосударственным коммерческим организациям |

66019 |

12,82301 |

Проценты,полученные

по предоставленным кредитам негосударственным коммерческим организациям |

73596 |

11,479394 |

| гражданам |

18349 |

3,563965 |

гражданам |

18911 |

2,9497094 |

Доходы, полученные от

операций с ценными бумагами возросли с 5,31% в 2006 году до 6,84% в 2007 году.

Ни в 2006 году, ни в 2007 году не было получено дивидендов, полученных кроме

акций. Штрафы, пени, неустойки также занимают незначительный удельный вес:

0,26% в 2006 году, а в 2007 году они снизились до 0,04 %.

2.2 Анализ расходов

| Расходы |

| Общее

кол-во 502746 (тыс. руб) |

Общее

кол-во 623106 (тыс. руб) |

| 2006 г |

|

|

2007 г |

|

|

| Название |

Значение |

Удельный

вес,% |

Название |

Значение |

Удельный

вес,% |

| 1.Проценты,

уплаченные за привлеченные кредиты |

40 |

0,0079563 |

1.Проценты,

уплаченные за привлеченные кредиты |

1 |

0,00016049 |

| 2.Проценты,

уплаченные юр.лицам по привлеченным средствам |

3508 |

0,6977679 |

2.Проценты,

уплаченные юр.лицам по привлеченным средствам |

6027 |

0,96725116 |

| 3.Проценты,

уплаченные физ. лицам по депозитам |

19071 |

3,7933668 |

3.Проценты,

уплаченные физ. Лицам по депозитам |

21008 |

3,37149698 |

| 4.Расходы

по операциям с ценными бумагами |

14625 |

2,9090236 |

5.Расходы

по операциям с ценными бумагами |

33965 |

5,45091846 |

| 5.Расходы

по операциям с иностранной валютой, чеками |

228093 |

45,369431 |

5.Расходы

по операциям с иностранной валютой, чеками |

232456 |

37,3060121 |

| 6.Расходы

на содержание аппарата |

46501 |

9,2494023 |

6.Расходы

на содержание аппарата |

82334 |

13,2134821 |

| 8.Штрафы,

пени, неустойки |

370 |

0,0735958 |

8.Штрафы,

пени, неустойки |

22 |

0,0035307 |

| 9.Другие

расходы |

190538 |

37,899456 |

9.Другие

расходы |

247293 |

39,6871479 |

В структуре расходов

наименьший удельный вес занимают проценты, уплаченные за привлеченные кредиты:

0,007 % в 2006 году и 0,0001 % в 2007 году. Наибольший удельный вес занимают

расходы по операциям с иностранной валютой, чеками: 45,37% в 2006 году, 37,31 %

в 2007 году (удельный вес снизился на 8,06%)

| 5.Расходы

по операциям с иностранной валютой, чеками |

228093 |

45,369431 |

5.Расходы

по операциям с иностранной валютой, чеками |

232456 |

37,3060121 |

| Расходы

по операциям с иностранной валютой, чеками |

18877 |

3,7547788 |

Расходы

по операциям с иностранной валютой, чеками |

23083 |

3,70450614 |

| Расходы

от переоценки счетов в иностранной валюте |

209216 |

41,614652 |

Расходы

от переоценки счетов в иностранной валюте |

209373 |

33,601506 |

Основными здесь являются

расходы от переоценки счетов в иностранной валюте (снижение на 8,01 % в 2007

году).

Большой удельный вес

занимают также другие расходы. В2007 году их удельный вес увеличился на 1,79%.

9.Другие

расходы

|

190538 |

37,899456 |

9.Другие

расходы |

247293 |

39,6871479 |

| Отчисления

в фонды и резервы на возможные потери по ссудам |

139458 |

27,739256 |

Отчисления

в фонды и резервы на возможные потери по ссудам |

200680 |

32,2063983 |

| По

другим операциям |

6425 |

1,2779813 |

По

другим операциям |

0 |

0 |

| Комиссия,

уплаченная по кассовым операциям |

4539 |

0,9028416 |

Комиссия,

уплаченная по кассовым операциям |

5224 |

0,83838063 |

| По

рассчетным операциям |

6040 |

1,2014019 |

По

рассчетным операциям |

6431 |

1,03208764 |

| Расходы

по оплате за обслуживание вычислительной техники, служебного автотранспорта и

др. |

5041 |

1,0026932 |

Расходы

по оплате за обслуживание вычислительной техники, служебного автотранспорта и

др. |

5373 |

0,86229309 |

| Налоги |

7915 |

1,5743536 |

Налоги |

5166 |

0,82907242 |

| Другие

расходы |

5781 |

1,1498848 |

Другие

расходы |

8615 |

1,3825898 |

Проценты, уплаченные

юр.лицам по привлеченным средствам увеличились в 2007 году на 0,27%. Проценты,

уплаченные физ.лицам по депозитам снизились на 0,42%

| 3.Проценты,

уплаченные физ. Лицам по депозитам |

19071 |

3,7933668 |

3.Проценты,

уплаченные физ. Лицам по депозитам |

21008 |

3,37149698 |

| Проценты,

уплаченные гражданам |

19021 |

3,7834214 |

Проценты,

уплаченные гражданам |

21007 |

3,3713365 |

Как видно из таблицы,

основными по удельному весу являются проценты, уплаченные гражданам.

Расходы по операциям с

ценными бумагами увеличились на 2,59%.

Расходы на содержание

аппарата в 2007 году увеличились на 3,96%.

Штрафы, пени, неустойки

занимают незначительный удельный вес, который в 2007 году снизился на 0,066%.

Это говорит об отсутствии серьезных нарушений в деятельности банка, а так как

эта статья проявляет тенденцию к снижению, это является благоприятным фактором.

2.3 Структура пассивов

| Пассивы |

|

|

|

2006 г |

|

|

2007 г |

| Наименование |

Значение |

Удельный

вес,% |

Наименование |

Значение |

Удельный

вес,% |

| Уставный

капитал организаций ООО, доли принадлежащие: |

137267 |

9,019502711 |

Уставный

капитал организаций ООО, доли принадлежащие негосударственным организациям |

137267 |

7,501097019 |

| Уставный

капитал организаций ООО, доли принадлежащие негосударственным организациям |

85575 |

5,622938831 |

Уставный

капитал организаций ООО, доли принадлежащие негосударственным организациям |

85575 |

4,676334279 |

| физ.лицам |

51692 |

3,39656388 |

физ.лицам |

51692 |

2,824762741 |

| Добавочный

капиталл |

217 |

0,014258577 |

Добавочный

капиталл |

217 |

0,011858189 |

| Фонды |

41687 |

2,739158061 |

Фонды |

41687 |

2,27802918 |

| Резервный

фонд |

20600 |

1,353579199 |

Резервный

фонд |

20600 |

1,125708281 |

| Фонды

накопления |

21087 |

1,385578862 |

Фонды

накопления |

21087 |

1,152320899 |

| Средства

клиентов по брокерским операциям с ценными бумагами и др.фин.активами |

7950 |

0,522376438 |

Средства

клиентов по брокерским операциям с ценными бумагами и др.фин.активами |

21478 |

1,173687498 |

| Счета

финансовых организаций |

236686 |

15,55209933 |

Счета

финансовых организаций |

453217 |

24,76651116 |

| Коммерческих

организаций |

504472 |

33,147709 |

Коммерческих

организаций |

360334 |

19,69082367 |

| Счета

юр.лиц-нерезидентов |

75317 |

4,948908956 |

Счета

юр.лиц-нерезидентов |

120133 |

6,564791889 |

| Физ.лиц |

123393 |

8,107873691 |

Физ.лиц |

246878 |

13,49090335 |

| физ.лиц-нерезидентов |

2630 |

0,172811325 |

физ.лиц-нерезидентов |

11182 |

0,611051942 |

| Депозиты

на срок от 1 года до 3 лет |

159689 |

10,49280139 |

Депозиты

на срок от 1 года до 3 лет |

145932 |

7,974604896 |

| на

срок свыше 3 лет |

4087 |

0,268547485 |

на

срок свыше 3 лет |

27845 |

1,52161879 |

| Резервы

на возможные потери по кредитам, предоставленным негосударственным

ком.организациям |

16659 |

1,094625042 |

Резервы

на возможные потери по кредитам, предоставленным негосударственным

ком.организациям |

33082 |

1,807800065 |

| Резервы

на возможные потери по кредитам, предоставленным физ.лицам |

14669 |

0,963866663 |

Резервы

на возможные потери по кредитам, предоставленным физ.лицам |

12570 |

0,686900635 |

| Резервы

на возможные потери по предоставленным кредитам и иным размещенным средствам |

34512 |

2,267705112 |

Резервы

на возможные потери по предоставленным кредитам и иным размещенным средствам |

32884 |

1,796980151 |

| Выпущенные

векселя и банковские акцепты со сроком погашения от 181 дня до 1 года |

38002 |

2,497025083 |

Выпущенные

векселя и банковские акцепты со сроком погашения от 181 дня до 1 года |

62264 |

3,402480602 |

| Выпущенные

векселя и банковские акцепты со сроком погашения свыше 1 года до 3 лет |

49900 |

3,278815631 |

Выпущенные

векселя и банковские акцепты со сроком погашения свыше 1 года до 3 лет |

2063 |

0,112734766 |

| свыше

3 лет |

4074 |

0,267693284 |

свыше

3 лет |

24892 |

1,360249055 |

| Аммортизация

основных средств |

9119 |

0,599188772 |

Аммортизация

основных средств |

10664 |

0,582745296 |

| Прибыль

отчетного года |

12102 |

0,795194925 |

Прибыль

отчетного года |

18008 |

0,984065763 |

| Всего

пассивов |

1521891 |

|

Всего

пассивов |

1829959 |

|

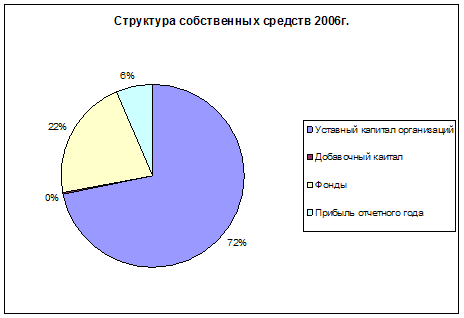

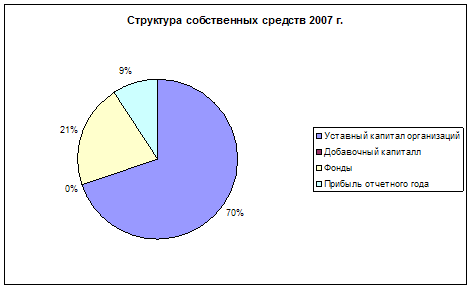

Рассмотрим структуру собственных средств банка:

Удельный вес

собственных средств банка в 2006 году и в 2007 году – 9,03% и 7,5%. Удельный

вес собственных средств банка снизился за год на 1,53%.Это свидетельствует о

недостаточности капитала, так как для нормальной деятельности он должен

составлять около 15 %.

Из данных

диаграмм следует, что основную часть собственных средств банка занимает

уставной капитал организаций. Их удельный вес уменьшился на 2%, но абсолютное

значение осталось тем же – 137267 тыс.руб, из чего следует, что в течении года

банк не выпускал банковские акции, и не производились добровольные денежные и

материальных взносы акционерами и учредителями банка, благодаря чему уставной

капитал мог бы увеличиться.

Удельный вес

добавочного капитала также не изменился по абсолютному значению, следовательно,

отсутствует тенденция увеличения стоимости имущества по переоценке.

В целях обеспечения финансовой устойчивости банка очень важно

наращивание наиболее стабильной части собственных средств - уставного и

резервного фондов. Для анализируемого банка характерно, что в течении года

абсолютное значение этого показателя также не изменилось, что является

неблагоприятным показателем.

Прибыль в

2006 году составила 12102 тыс.руб, а в 2007 году увеличилась на 5906 тыс.руб и

составила 18008 тыс.руб.

В 2006 году наибольший удельный вес занимают счета коммерческих

организаций – 33,15 % и счета финансовых организаций – 15,55%. В 2007 году

положение значительно поменялось: счета коммерческих организаций стали

составлять 19,69%, то есть вклады уменьшились на 13,46%. Наибольший удельный

вес теперь стали занимать счета финансовых организаций – 24,7%, то есть вклады

финансовых организаций увеличились на 9,22%.

В 2 раза увеличился удельный вес средств

клиентов по брокерским операциям с ценными бумагами и др.фин.активами – с 0,5 %

до 1,17%.Счета юр.лиц-нерезидентов увеличились на 1,65%, счета физических лиц –

на 5,38%. Счета физ.лиц-нерезидентов увеличились на 0,44%.

Депозиты на срок от 1 года до 3 лет

уменьшились на 2,52 %, на срок свыше 3 лет увеличились на 1,25 %. Более, чем в

3 раза снизились выпущенные векселя и банковские акцепты со сроком погашения

свыше 1 года до 3 лет: в 2006 году они составляли 3,28%, а в 2007 году – 0,11%,

а выпущенные векселя и банковские акцепты со сроком погашения свыше3 лет

возросли с 0,27% до 1,36%. Резервы на возможные потери по кредитам,

предоставленным физ.лицам практически не изменились(0,96% и 0,69%), то же

касается и резервов на возможные потери по предоставленным кредитам и иным

размещенным средствам (2,27% и 1,8%), амортизации основных средств(0,6% и

0,58%).Выпущенные векселя и банковские акцепты со сроком погашения от 181 дня

до 1 года возросли с 2,5% до 3,4%.

Положительным моментом является

отсутствие в качестве источника формирования средств отделения банка

межбанковских кредитов, так как этот вид ресурсов является наиболее

дорогостоящим.

Подытоживая вышесказанное можно отметить следующее: анализ

структуры пассивов показал, что общий объем пассивов в 2006году составил

1521891 тыс.руб и 1829959 тыс.руб в 2007 году, причем значительную их часть

составляют привлеченные средства 87,5% и 89,23 % соответственно.

2.4 Структура активов

| Активы |

|

|

|

2006 г |

|

|

2007 г |

| Наименование |

Значение |

Удельный

вес,% |

Наименование |

Значение |

Удельный

вес,% |

|

Наличная

валюта и чеки

|

54160 |

3,55873055 |

Наличная

валюта и чеки

|

112931 |

6,17123116 |

| Касса

кредитных организаций |

43800 |

2,87799849 |

Касса

кредитных организаций |

93723 |

5,12159016 |

| Денежные

средства в банкоматах |

2814 |

0,18490155 |

Денежные

средства в банкоматах |

11639 |

0,63602518 |

| Денежные

средства в пути |

7546 |

0,49583052 |

Денежные

средства в пути |

7569 |

0,41361582 |

|

Корреспондентские

счета

|

408505 |

26,8419355 |

Корреспондентские

счета

|

271758 |

14,8504967 |

| Корреспондентские

счета кред. организаций в Банке России |

151854 |

9,97798134 |

Корреспондентские

счета кред. организаций в Банке России |

132351 |

7,23245712 |

| Корреспондентские

счета вкредитных организациях-корреспондентах |

68185 |

4,48028144 |

Корреспондентские

счета вкредитных организациях-корреспондентах |

28405 |

1,55222057 |

| Корреспонденские

счета в банках-нерезидентах |

188466 |

12,3836727 |

Корреспонденские

счета в банках-нерезидентах |

111002 |

6,06581896 |

|

Счета

кредитных организаций по другим операциям

|

28372 |

1,86425966 |

Счета

кредитных организаций по другим операциям

|

31249 |

1,70763389 |

| Обязательные

резервы кред.организаций по счетам в валюте РФ, перечисленные в Банк России |

18774 |

1,23359689 |

Обязательные

резервы кред.организаций по счетам в валюте РФ, перечисленные в Банк России |

21121 |

1,15417886 |

| Обязательные

резервы кред.организаций по счетам в иностранной валюте, перечисленные в Банк

России |

9598 |

0,63066277 |

Обязательные

резервы кред.организаций по счетам в иностранной валюте, перечисленные в Банк

России |

10128 |

0,55345502 |

|

Расчеты

на организованном рынке ценных бумаг

|

16434 |

1,0798408 |

Расчеты

на организованном рынке ценных бумаг

|

11165 |

0,61012296 |

| Счета

участников РЦ ОРЦБ |

16434 |

1,0798408 |

Счета

участников РЦ ОРЦБ |

11165 |

0,61012296 |

|

Кредиты,

предоставленные негосударственным ком.организациям

|

708304 |

46,5410466 |

Кредиты,

предоставленные негосударственным ком.организациям

|

847129 |

46,2922393 |

| Кредиты

предоставленные негосударственным ком.организациям на срок от 31 до 90 дней |

24000 |

1,57698547 |

Кредиты

предоставленные негосударственным ком.организациям на срок от 31 до 90 дней |

51209 |

2,79836871 |

| Кредиты

предоставленные негосударственным ком.организациям на срок от 91 до 180 дней |

10600 |

0,69650192 |

Кредиты

предоставленные негосударственным ком.организациям на срок от 91 до 180 дней |

34950 |

1,90987886 |

| Кредиты

предоставленные негосударственным ком.организациям на срок от 181 дня до1

года |

69482 |

4,56550436 |

Кредиты

предоставленные негосударственным ком.организациям на срок от 181 дня до1

года |

117612 |

6,42702924 |

| на

срок от 1 года до 3 лет |

287319 |

18,8790787 |

на

срок от 1 года до 3 лет |

249942 |

13,6583388 |

| на

срок свыше 3 лет |

81903 |

5,38166005 |

на

срок свыше 3 лет |

112085 |

6,12500061 |

| Кредиты

предоставленные кредитным организациям на срок от 8 до 30 дней |

235000 |

15,4413161 |

Кредиты

предоставленные кредитным организациям на срок от 8 до 30 дней |

281331 |

15,3736231 |

|

Кредиты

предоставленные физ.лицам

|

96681 |

6,35268886 |

Кредиты

предоставленные физ.лицам

|

142343 |

7,77848028 |

| Кредиты

предоставленные физ.лицам на срок от 31 до 90 дней |

5757 |

0,37827939 |

Кредиты

предоставленные физ.лицам на срок от 31 до 90 дней |

31073 |

1,69801619 |

| на

срок от 181 дня до 1 года |

9726 |

0,63907336 |

на

срок от 181 дня до 1 года |

14341 |

0,78367876 |

| на

срок от 1 года до 3 лет |

71803 |

4,718012 |

на

срок от 1 года до 3 лет |

92514 |

5,0555231 |

| на

срок свыше 3 лет |

9395 |

0,61732411 |

на

срок свыше 3 лет |

4415 |

0,24126224 |

|

Просроченная

задолженность

|

32840 |

2,15784179 |

Просроченная

задолженность

|

31446 |

1,71839916 |

| Просроченная

задолженность негосуд.ком.организациям |

11222 |

0,73737212 |

Просроченная

задолженность негосуд.ком.организациям |

10572 |

0,57771786 |

| Просроченная

задолженность гражданам |

21618 |

1,42046967 |

Просроченная

задолженность гражданам |

20874 |

1,14068129 |

|

Акции,

приобретенные для перепродажи и по договорам займа

|

31969 |

2,10061036 |

Акции,

приобретенные для перепродажи и по договорам займа

|

30423 |

1,66249626 |

| Прочие

акции, приобретенные для перепродажи и по договорам займа |

31969 |

2,10061036 |

Прочие

акции, приобретенные для перепродажи и по договорам займа |

30423 |

1,66249626 |

|

Расчеты

с дебиторами и кредиторами

|

21405 |

1,40647392 |

Расчеты

с дебиторами и кредиторами

|

8012 |

0,43782402 |

| Расчеты

с поставщиками, подрядчиками и покупателями |

21405 |

1,40647392 |

Расчеты

с поставщиками, подрядчиками и покупателями |

8012 |

0,43782402 |

|

Основные

средства(кроме земли)

|

63513 |

4,17329493 |

Основные

средства(кроме земли)

|

65762 |

3,59363243 |

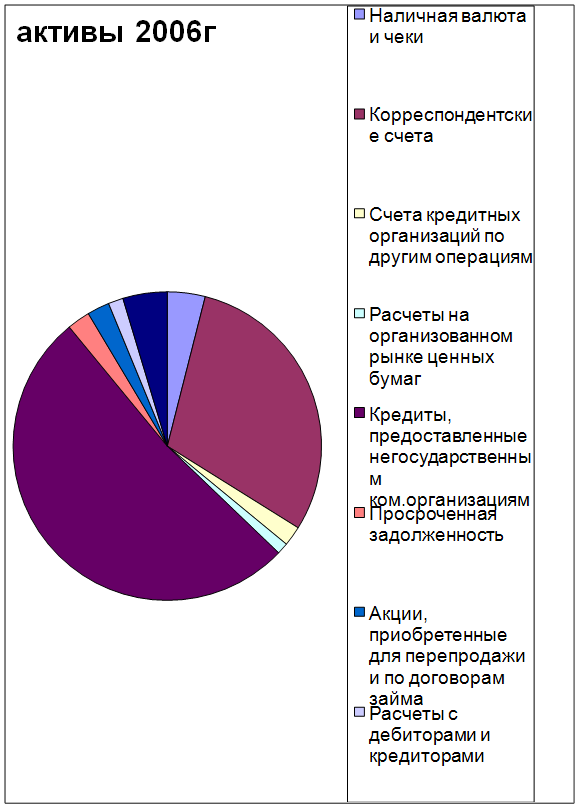

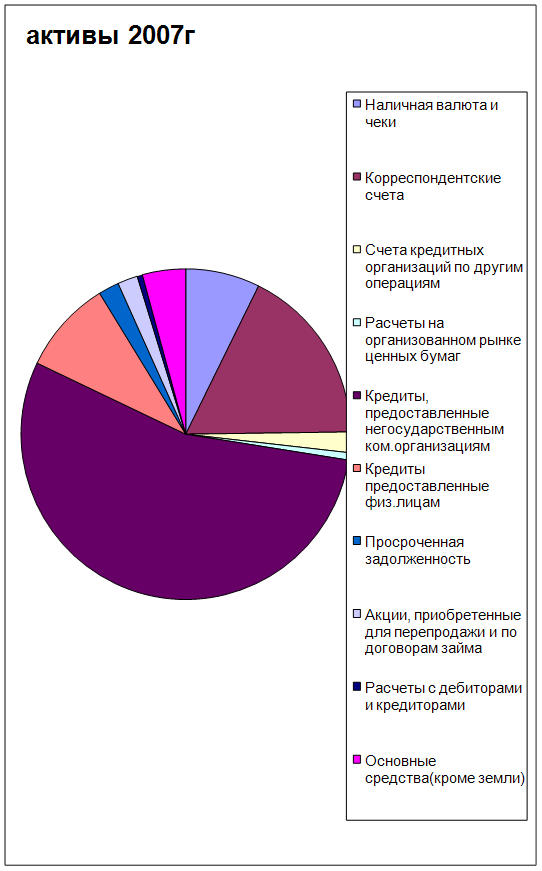

В 2006 году наибольший удельный вес в пассивах составили

кредиты, предоставленные негосударственным коммерческим организациям (46,54%).

Среди них основными являются кредиты, предоставленные негосударственным

коммерческим организациям на срок от 1 года до 3 лет (18,88%), и на срок от 8

до 30 дней (15,44%). В 2007 году удельный вес этого показателя немного снизился

(46,22%) (кредиты, предоставленные негосударственным коммерческим организациям

на срок от 1 года до 3 лет - 13,66%, и на срок от 8 до 30 дней - 15,37%), однако

абсолютная величина увеличилась на 138825 тысяч рублей. Далее по величине

удельного веса располагаются корреспондентские счета. В 2006 году он составил

26,84%, но в 2007 году удельный вес, а также абсолютная величина сократились

почти в 2 раза и составил 14,85%. . Это резкое снижение свидетельствует о

недостаточно активной кредитной политике. Изменения произошли в статье

«Наличная валюта и чеки». В 2006 году удельный вес этого показателя составлял

3,56%, а к 2007 году он увеличился в 1,5 раза и стал составлять 6,17 %.

Ведется работа с физическими лицами. Кредиты составили: 96681

тыс. руб. в 2006г. (6,35%) и 142343 тыс. руб. (7,78%) в 2007г. За год этот

показатель вырос почти на 1,5 %, то есть имеется тенденция к росту объемов этих

кредитов.

Однако банк крайне мало работает с индивидуальными

предпринимателями, удельный вес предоставленных им кредитов слишком мал и не

включен в таблицу.

Удельный вес счетов кредитных организаций по другим операциям

снизился на 0,15% (в 2006-1,86%, в 2007- 1,71%). Просроченная задолженность

снизилась на 0,44%,также как и акции, приобретенные для перепродажи и по

договорам займа. Основные средства снизились по удельному весу на 0,59 %, а

абсолютному значению увеличились на 2249 тыс.руб. Наименьший удельный вес

занимают расчеты с дебиторами и кредиторами(1,4% и 0,44%), и расчеты на

организованном рынке ценных бумаг (1,7% и 0,6 % соответственно)

2.5 Расчет

коэффициентов и нормативов

Рентабельность = Прибыль :

Капитал

| Капитал |

137484 |

|

|

2006г. |

2007г. |

| П |

12102 |

18008 |

| Р |

0,09 |

0,13 |

Доходная маржа = Прибыль

: Доход

|

|

2006г. |

2007г. |

| П |

12102 |

18008 |

| д |

514848 |

641114 |

| м |

0,02 |

0,028 |

Доходность активов =

Доходы : Активы

|

|

2006г. |

2007г. |

| Д |

514848 |

641114 |

| А |

1521891 |

1829959 |

| Да |

0,33 |

0,35 |

Рентабельность активов =

Прибыль : Активы

|

|

2006г. |

2007г. |

| П |

12102 |

18008 |

| А |

1521891 |

1829959 |

| Ра |

0,008 |

0,0098 |

Рентабельность

привлеченных средств = Прибыль : Привлеченные средства

|

|

2006г. |

2007г. |

| П |

12102 |

18008 |

| пр |

1339265 |

1632324 |

| Рпр |

0,009 |

0,011 |

К1 - коэффициент

достаточности капитала показывает какую долю в структуре пассивов занимает

собственный капитал банка. Чем выше его доля, тем надежнее работает банк.

Минимальное значение 0,1.

К1 = Капитал : Всего

пассивов

|

|

2006г. |

2007г. |

| Кап |

179171 |

179171 |

| Всего пас |

1521891 |

1829959 |

| К1 |

0,12 |

0,098 |

Как мы видим, если в 2006

году коэффициент соответствовал хотя бы минимальному значению, то в 2007 году

уровень капитала стал недостаточным.

К2 – доля уставного фонда

в капитале банка определяет, в какой степени капитал банка сформирован за счет

средств учредителей, и характеризует эффективность работы банка. Минимальное

значение – 0,15, максимальное – 0,5.

К2 = Уставной фонд :

Капитал

|

|

2006г. |

2007г. |

| Уст. Фонд |

137484 |

137484 |

| Кап |

179171 |

179171 |

| К2 |

0,2 |

0,2 |

К3 – уровень доходных

активов показывает, какую долю в активах занимают ликвидные активы. Поскольку

практически все доходные активы являются рискованными, их чрезвычайно высокая

доля увеличивает неустойчивость банка и риски неплатежей как по текущим

операциям, так и по своим обязательствам. Нормальным считается, если доля

доходных активов составляет 65 – 75 %.

К3 = Доходные активы ;

Всего активов

|

|

2006г. |

2007г. |

| Дох.акт |

1278747 |

1390336 |

| Всего акт |

1521891 |

1829959 |

| К3 |

0,82 |

0,76 |

К4 – коэффициент

размещения платных средств определяет долю платных привлеченных ресурсов,

направляемых в доходные (платные) операции. Должен быть менее 1.

К4 = Платные привлеченные

средства : Доходные активы

|

|

2006г. |

2007г. |

| Дох.акт |

1278747 |

1390336 |

| Пл.пр.ср. |

436877 |

506072 |

| К4 |

0,35 |

0,36 |

К5 - Коэффициент

дееспособности. Позволяет оценить стабильность работы банка. Максимальное

значение 1.

К5 = Расходы банка :

Доходы банка

|

|

2006г. |

2007г. |

| Дох. |

502746 |

623106 |

| Расх. |

514848 |

641114 |

| К5 |

0,98 |

0,97 |

Глава 3.

Возможности улучшения деятельности банка.

Для анализируемого банка характерно некоторое ухудшение по

некоторым как абсолютным, так и относительным показателям. Поэтому банку

следует уделять большее внимание улучшению этих показателей .

Для успешного функционирования и обеспечения стабильной работы

очень важно расширять круг клиентов в виде предприятий и организаций различных

форм собственности, а также индивидуальных предпринимателей, что позволит

снизить системный риск депозитных операций банка. Также следует наращивать долю

среднесрочных и долгосрочных депозитов путем создания более привлекательных

условий вложения средств. Помимо гибкой процентной политики с целью привлечения

средств, необходимо создавать вкладчикам гарантии надежности помещения средств

во вклады.

Кредитной деятельности банка уделяется особое внимание, так как

она продолжает занимать существенное место в работе банка.

Главными задачами банка является получение прибыли и уменьшение

рисков, которые могут возникать в процессе его деятельности. Чтобы этого

достичь, руководство и персонал банка должны постоянно заботиться о надлежащем

уровне рентабельности, ликвидности, надежности, развитии банковского

учреждения.

Указанный состав финансового здоровья банка и является его

основными целями.

Заключение

На основании рассмотренной отчетности можно сделать следующие

выводы.

Кредитные

операции являются основным направлением деятельности банка.

Банк обладает недостаточным капиталом, его удельный вес составляет

менее 15 % и, более того, он никак не изменялся в течение года, составив в 2007

году еще более меньший удельный вес, чем в 2006.

Доля

уставного фонда в капитале банка в общем удовлетворительна, а уровень доходных

активов превышает норму, что увеличивает неустойчивость банка и риски

неплатежей как по текущим операциям, так и по своим обязательствам. Однако коэффициент

дееспособности находится в норме и финансовое

состояние и результаты деятельности банка удовлетворительны.

Анализ публикуемой отчетности хотя и не может дать достаточно

полного представления о банке, все же позволяет составить о нем определенные заключения,

полезные для принятия решений. Для более детального анализа требуется

рассмотрение отдельных счетов, составляющих статьи отчетности, с учетом

особенностей деятельности банка.

Банк стремится не только сохранить свои позиции на финансовом

рынке, но и обеспечить выполнение программ развития банка, финансируемых из

прибыли. Проведенное исследование деятельности коммерческого банка показало,

что существует несколько подходов к анализу деятельности коммерческих банков.

На основе оперативного количественного анализа динамики и структуры статей

банковского баланса, можно получить общую объективную оценку деятельности

банка. На основании полученных результатов можно принимать оперативные решения

по управлению банковскими операциями.

|